| Число акций ао | 3 976 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 222,1 млрд |

| Выручка | 896,7 млрд |

| EBITDA | 277,4 млрд |

| Прибыль | 40,2 млрд |

| Дивиденд ао | – |

| P/E | 5,5 |

| P/S | 0,2 |

| P/BV | 5,7 |

| EV/EBITDA | 2,7 |

| Див.доход ао | 0,0% |

| Аэрофлот Календарь Акционеров | |

| 04/03 Отчет по МСФО за 12 месяцев 2025 года | |

| Прошедшие события Добавить событие | |

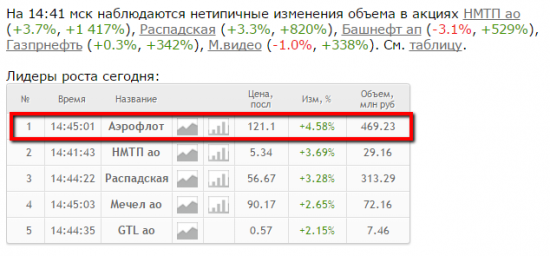

Аэрофлот акции

-

Аналитики «Промсвязьбанка».

Аналитики «Промсвязьбанка».

«Аэрофлот» не планирует переходить к выплате промежуточных дивидендов, заявил Интерфаксу заместитель генерального директора по коммерции и финансам Шамиль Курмашов в кулуарах саммита финансовых директоров России. «Позиция менеджмента — это нецелесообразно. Эта практика не совсем распространена, скорее, это нестандартное решение для покрытия дефицита бюджета некоторых миноритарных акционеров. С точки зрения пользы для компании — это негативно. Промежуточные итоги, учитывая волатильность операций, ни о чем не говорят, они могут быть более позитивны, чем годовые — такое тоже бывает. Мы против промежуточных дивидендов», — заявил он.

Дивидендная политика компании предполагает выплаты на уровне 25% от чистой прибыли по МСФО, но согласно директиве Минфина за 2016 год «Аэрофлот» может направить акционерам 50% от чистой прибыли. Ожидается, что чистая прибыль компании в этом году будет на уровне 23,6 млрд руб., т.е. дивиденд может быть около 12,3 руб./акцию или 9,6% от ее стоимости на бирже. А/к Аэрофлот в январе-сентябре 2016 года перевезла 21,7 миллиона пассажиров, +10,4% г/г.

А/к Аэрофлот в январе-сентябре 2016 года перевезла 21,7 миллиона пассажиров, +10,4% г/г.

Группа Аэрофлот перевезла 32,8 миллиона человек, +9,2%

Пассажирооборот группы: +13,1%, пассажирооборот авиакомпании +11%.

Процент занятости пассажирских кресел по группе: +3,1 процентных пункта и составил 82,4%, по авиакомпании +1,8 процентного пункта — до 82%.В сентябре группа Аэрофлот перевезла 4,2 миллиона пассажиров, +11,6% г/г. Авиакомпания перевезла 2,7 миллиона человек, +11,8%. Пассажирооборот группы Аэрофлот в сентябре: +19,7% г/г, пассажирооборот авиакомпании +13,2%.

(Прайм) По мнению министра транспорта России М. Соколова, объем пассажирских авиаперевозок в России по итогам 2016 года может упасть на 8%.

По мнению министра транспорта России М. Соколова, объем пассажирских авиаперевозок в России по итогам 2016 года может упасть на 8%.В любом случае, падение (авиаперевозок — ред.) затронуло только сектор международных перевозок. По некоторым аэропортам, даже аэропортам московского авиаузла, это падение было и 20%, но за счет роста внутрирегиональных перевозок нам удалось сбалансировать эту модель и общее снижение авиаперевозок по количеству пассажиров в этом году составит в пределах 8%

(РИА Новости) Свыше 60 инвесторов и аналитиков собрались в отеле Four Seasons в центре Москвы во вторник утром, 18 октября, на день инвестора и аналитика компании «Аэрофлот». Еще около 30 участников подключились к видео-вебкасту, организованному для тех, кто не смог присутствовать лично.

Свыше 60 инвесторов и аналитиков собрались в отеле Four Seasons в центре Москвы во вторник утром, 18 октября, на день инвестора и аналитика компании «Аэрофлот». Еще около 30 участников подключились к видео-вебкасту, организованному для тех, кто не смог присутствовать лично.

http://finbuzz.ru/aeroflot-provel-predpoletnuyu-podgotovku-dlya-investorov-i-analitikov/

ПРОДАЖА «АЭРОФЛОТОМ» АВИАКОМПАНИИ «РОССИЯ» УСИЛИЛА БЫ КОНКУРЕНЦИЮ НА РЫНКЕ ПЕРЕВОЗОК — АРТЕМЬЕВ

ПРОДАЖА «АЭРОФЛОТОМ» АВИАКОМПАНИИ «РОССИЯ» УСИЛИЛА БЫ КОНКУРЕНЦИЮ НА РЫНКЕ ПЕРЕВОЗОК — АРТЕМЬЕВ

Денис Ворчиканалитик корпорации «Уралсиб»АэрофлотAFLT +1,14% может продать авиакомпанию «Россия». Как сообщили «Ведомости», по мнению Минтранса, продажа авиакомпании «Россия» может способствовать развитию конкуренции на рынке авиаперевозок в России и создать условия для развития региональных аэропортов. Ранее вице-премьер Аркадий Дворкович поручил Минтрансу оценить целесообразность продажи авиакомпании «Россия».

Правительство рассчитывает, что продажа «России» будет способствовать развитию конкуренции на рынке, который стал более концентрированным после банкротства в 4 кв. 2015 г. второй по величине авиакомпании – Трансаэро. Госкомпании «Аэрофлот» (AFLT RX – рекомендация пересматривается) принадлежат 75% акций базирующейся в Пулково и Внуково «России», правительство Санкт-Петербурга владеет блокирующим пакетом в 25%. В прошлом году Группа Аэрофлот объединила «Россию» с двумя другими региональными авиакомпаниями – «Оренбургские авиалинии» и «Донавиа». По информации Росавиации, в январе–августе 2016 г. «Россия» увеличила перевозки пассажиров на 50% (год к году) до 5 млн пассажиров, что является третьим результатом среди российских авиаперевозчиков. Доля авиакомпании «Россия» в суммарном количестве перевезенных пассажиров Группой Аэрофлот составила 18% за 8 месяцев 2016 г.

Продажа «России» вместо приватизации Группы Аэрофлот. Как сообщалось ранее, продажа Группы Аэрофлот исключена из планов правительства по приватизации на 2017–2020 гг. Наша рекомендация для Группы Аэрофлот в настоящее время пересматривается.

София Кирсанова, аналитик УК «Райффайзен Капитал»,

Акции «Аэрофлота» в последнее время взлетели очень заметно — на ожиданиях улучшения потребительского спроса за счет укрепления рубля и перспективах восстановления экономического роста, а также увеличении доли Аэрофлота на рынке перевозок в целом. Мы считаем, что отчетность «Аэрофлота» за 3-4 квартал будет в рамках ожиданий аналитиков (за счет благоприятного курса рубля), поэтому если у вас акция в портфеле уже есть, ее можно подержать еще 3-4 месяца минимум. Если же вы только планируете ее покупать, то потенциал роста ее уже не слишком привлекательный.

Георгий Ващенко, начальник управления операций на российском рынке ИК «Фридом Финанс»,

На мой взгляд, там уже длительное время идет скупка. В репо акций практически нет. Соответственно, коррекция начнется не раньше, чем скупка закончится. Сейчас от шорта лучше держаться подальше. Минус «Аэрофлота» — высокая (традиционно) долговая нагрузка (>3х EBITDA), которая останется с компанией, по-видимому, еще долгое время. Это будет сдерживать дивидендную доходность. До отчета акцию стоит подержать, хотя, если покупка была совершена давно, то можно фиксировать прибыль уже сейчас или поставить недалекий стоп.

Всеволод Лобов, руководитель аналитической службы ИК «ДОХОДЪ»,

После нескольких лет убытков, связанных с неосторожным хеджированием, «Аэрофлот» вернется к нормальному уровню рентабельности, сохраняя хорошие темпы роста выручки. Компания, на наш взгляд, всё еще недооценена рынком по ожидаемой нами чистой и операционной прибыли, заплатит дивиденды с текущей доходностью выше 6% по итогам 2016 года. Несмотря на рост акций за последний год, мы ждем сохранения динамики лучше рынка в перспективе нескольких лет.

Аналитики «Промсвязьбанка».

Аналитики «Промсвязьбанка».

Прогноз менеджмента компании по прибыли на уровне ожиданий рынка. Исходя из суммы дивидендов, которую «Аэрофлот» направит акционерам, и текущей стоимости акций, дивидендная доходность по ним составит 7,7%, что выше среднего коэффициента выплат по акциям, входящим в индекс ММВБ. Отметим, что по итогам 2015 года «Аэрофлот» получил убыток в 5,8 млрд руб. Рост прибыли в 2016 году будет обеспечен увеличением выручки за счет роста пассажиропотока и сокращением издержек (в основном на з/п и топливо). Аналитики «Атона».

Аналитики «Атона».

Очень важно и позитивно, что «Аэрофлот» берет на себя обязательство выплачивать 50% от чистой прибыли в качестве дивидендов. Мы прогнозируем, что чистая прибыль компании составит около 32 млрд руб., что намного выше прогноза гендиректора. В этом случае компания выплатит в качестве дивидендов около 16 млрд руб., что предполагает дивидендную доходность 12,2% — одну из самых высоких на российском фондовом рынке. В этом свете мы ожидаем, что ралли в акциях «Аэрофлота» продолжится. Минтранс РФ до 10 октября подготовит свои предложения по продаже доли «Аэрофлота» в авиакомпании «Россия», сообщил журналистам министр транспорта Максим Соколов в кулуарах инвестиционного форума в Сочи.

Минтранс РФ до 10 октября подготовит свои предложения по продаже доли «Аэрофлота» в авиакомпании «Россия», сообщил журналистам министр транспорта Максим Соколов в кулуарах инвестиционного форума в Сочи.

Ну че, инсайдеры тарили Аэрофлот?

Ну че, инсайдеры тарили Аэрофлот?ГРУППА ГРУППА ПЛАНИРУЕТ ПЕРЕВЕЗТИ В 2016Г ПОРЯДКА 43,4 МЛН ПАССАЖИРОВ, САМА КОМПАНИЯ — 28,9 МЛН ЧЕЛОВЕК — САВЕЛЬЕВ

АЭРОФЛОТ СМОЖЕТ ВЫПЛАТИТЬ В КАЧЕСТВЕ ДИВИДЕНДОВ ОКОЛО 50% ЧИСТОЙ ПРИБЫЛИ В 2016Г — САВЕЛЬЕВ Газета Ведомости вбросила инфо о том, что Аэрофлот намеревается продавать свою дочку — АК Россия. Вот что заявляет на этот счет официальный представитель Аэрофлота:

Газета Ведомости вбросила инфо о том, что Аэрофлот намеревается продавать свою дочку — АК Россия. Вот что заявляет на этот счет официальный представитель Аэрофлота:Вопрос продажи доли пакета «Аэрофлота» в авиакомпании «Россия» не стоит на повестке дня. Стратегия группы «Аэрофлот» заключается в создании отечественного авиационного холдинга, и АК «Россия» является составной его частью. Стратегия была утверждена правительством России

(ТАСС)

BOF кинул таргет на 150

BOF кинул таргет на 150Bank of America поднял рейтинг акций Аэрофлота до «покупать» и оценку до 150 рублейBank of America Merrill Lynch Research (BofA-ML) повысил прогнозную стоимость акций ПАО «Аэрофлот — российские авиалинии» (MOEX: AFLT) до 150 рублей за штуку, сообщается в обзоре банка.

Кроме того, для этих бумаг была повышена рекомендация до «покупать».

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз цены акций «Аэрофлота», основанный на оценках аналитиков 12 инвестиционных банков, составляет 117,2 рубля за штуку, консенсус-рекомендация — «покупать».Текущая стоимость этих бумаг составляет порядка 107,6 рубля за штуку.

Аэрофлот - факторы роста и падения акций

- Компания в моменте не обслуживает лизинговые платежи перед иностранными лизингодателями (07.03.2024)

- По итогам 2024 года Аэрофлот может заработать рекордную прибыль и выплатить дивиденды 5-6 руб на акцию (14.12.2024)

- Если будет хорошо, то Аэрофлоту могут не продлить топливный демпфер 50 млрд (05.02.2025)

- В 2025 не смогут перевезти больше пассажиров, т.к. загрузка на максимуме (05.02.2025)

Аэрофлот - описание компании

Аэрофлот — крупнейший авиаперевозчик РоссииГодовой отчет 2015

IR: Андрей Наполнов

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций