| Число акций ао | 9 650 млн |

| Номинал ао | 0.09 руб |

| Тикер ао |

|

| Капит-я | 130,7 млрд |

| Выручка | 1 315,9 млрд |

| EBITDA | 362,3 млрд |

| Прибыль | -155,4 млрд |

| Дивиденд ао | – |

| P/E | -0,8 |

| P/S | 0,1 |

| P/BV | – |

| EV/EBITDA | 0,4 |

| Див.доход ао | 0,0% |

| АФК Система Календарь Акционеров | |

| Прошедшие события Добавить событие | |

АФК Система акции

-

АФК "Система" Прекращение у эмитента права распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации, ценные бумаги которо

АФК "Система" Прекращение у эмитента права распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации, ценные бумаги которо

2. Содержание сообщения

2.1. Полное фирменное наименование, место нахождения, идентификационный номер налогоплательщика (ИНН) (при наличии), основной государственный регистрационный номер (ОГРН) (при наличии) организации, право распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие ее уставный капитал, которой прекращено у эмитента: Публичное акционерное общество «Элемент» (место нахождения: 123112, г....

Авто-репост. Читать в блоге >>> АФК "Система" продает "Элемент" Сберу. Поможет ли это снизить огромный долг?

АФК "Система" продает "Элемент" Сберу. Поможет ли это снизить огромный долг?Вчера писал о переходе под контроль «Сбера» группы компаний «Элемент», занимающейся микроэлектроникой:

От банка к микроэлектронике. «Сбер» покупает ГК «Элемент»

По условиям сделки «Сбербанк» заплатит 24 млрд рублей АФК «Системе». После появления данной информации получила распространение версия о том, что «Система» продала свою долю для снижения долговой нагрузки, которая у холдинга огромна.

На самом деле это не так. Ключевая причина — консолидация «Сбером» отрасли микроэлектроники с целью её ускоренного и масштабного развития. Это своеобразный госзаказ, а не рынок и желание заработать. Просто так получилось, что практически половиной «Элемента» владела АФК «Система», для которой с точки зрения финансовых результатов данный актив был и не особо выгоден.

Судите сами. В 2024 году «Элемент» заработал 7,24 млрд рублей скорректированной чистой прибыли, из которой 1,66 млрд пошло на дивиденды. АФК «Системе» досталось всего лишь около 750 млн. Для понимания: только чистые процентные расходы холдинга составляют от 16 до 20 млрд рублей за квартал в зависимости от объема денежной позиции.

Авто-репост. Читать в блоге >>> Привлечение нового стратегического инвестора в Элемент поможет развитию всей отрасли микроэлектроники в РФ — глава АФК Система Тагир Ситдеков

Привлечение нового стратегического инвестора в Элемент поможет развитию всей отрасли микроэлектроники в РФ — глава АФК Система Тагир СитдековПривлечение нового стратегического инвестора в Элемент поможет развитию всей отрасли микроэлектроники в РФ — глава АФК Система Тагир Ситдеков

Авто-репост. Читать в блоге >>> Акции АФК СИСТЕМА (AFKS), прогноз и аналитика 2026 (отчет МСФО за 6 месяцев)

Акции АФК СИСТЕМА (AFKS), прогноз и аналитика 2026 (отчет МСФО за 6 месяцев)Приветствую Друзья инвесторы, с Вами снова Роман и сегодня мы обсудим компанию ПАО АФК «СИСТЕМА».

Напомню, что в конце 2025 года на официальном сайте компания опубликовала отчет МСФО по результатам первого полугодия 2025 года. Получив новые данные, мы сможем сравнить их с результатами компании, полученными за прошлые периоды и понять, что ждет акции компании рост или падение.

Свежий прогноз и рекомендации аналитиков на 2026 год

Прежде чем начать приглашаю Вас подписаться в мой Telegram канал там Вы сможете узнать реальную (справедливую) а не рыночную стоимость таких компаний как: Мечел, Яндекс, Алроса, Интер РАО, НЛМК, ВТБ, ММК и другие. Там больше обзоров, выходят они быстрее и можно скачать таблицы с финансовыми данными на каждое предприятие.

О компании

АФК «Система» — российская инвестиционная компания с головным офисом в Москве.

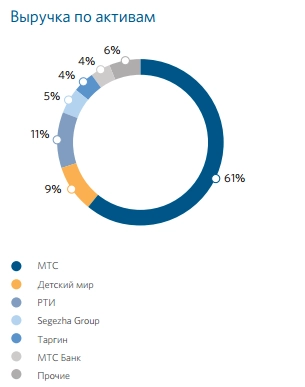

Крупный частный инвестор в реальный сектор экономики России. Инвестиционный портфель АФК «Система» состоит преимущественно из российских компаний в различных секторах экономики (телекоммуникации, розничная и электронная торговля, высокие технологии, лесозаготовка и лесопереработка, фармацевтика, медицинские услуги, сельское хозяйство, энергетика, финансы, гостиничный бизнес и др.).

Авто-репост. Читать в блоге >>> АФК продает Элемент

АФК продает Элемент

Вчера вышла новость о продаже 40% доли АФК — Системы в компании Элемент за 24 млрд рублей (оценка холдинга 50 + млрд без учета ''Корпорации роботов'') в пользу Сбера!

Выскажу пару субъективных мыслей об этой новости!

📌Пару субъективных мыслей 🧐

— Плохой отчет. У компании вышел ужасный отчет за 1 полугодие 2025 года с падением выручки с 19.8 до 16 млрд рублей и чистой прибыли в 2 раза до 2 млрд рублей. Возможно было какое-то смещение заказов вправо, но в любом случае отчет разочаровал, и акции были неинтересны!

Бизнес компании держится на двух столбах: государственные заказы и льготное государственное финансирование, но даже это помогло бизнесу взлететь (конъюнктура была благоприятная)...

— Долг АФК. Долг корпоративного центра АФК на конец сентября 2025 года составлял 387 млрд рублей — это огромные цифры! Единственный способ для решения проблемы — это продажа активов, поэтому доля в Элементе ушла с молотка!

Думаю, что это не последняя продажа у АФК. Долги не сгорели в огне инфляции 😁

Авто-репост. Читать в блоге >>> 24 млрд руб. спасут отца демократии?

24 млрд руб. спасут отца демократии?

Похоже на лонг «сиськи» и шорт Элемента, х.з. зачем там на вечёрке хомяки в планку набились, походу дальше заголовков новости не читают. Офигеть, вот Система даёт, монетизирует свои активы на раз👍 Причём по высоким ценам ещё удаётся.

Офигеть, вот Система даёт, монетизирует свои активы на раз👍 Причём по высоким ценам ещё удаётся.

А ещё куча IPO дочек в этом году. Сбер покупает долю в производителе микроэлектроники Элемент: актив оценен в сумму около 24 млрд руб при стоимости всей группы более 50 млрд руб — Ъ

Сбер покупает долю в производителе микроэлектроники Элемент: актив оценен в сумму около 24 млрд руб при стоимости всей группы более 50 млрд руб — Ъ

Сбер покупает долю в производителе микроэлектроники Элемент: актив оценен в сумму около 24 млрд руб при стоимости всей группы более 50 млрд руб.

По данным “Ъ”, сделка по продаже доли АФК «Система» в Элементе Сберу была закрыта перед Новым годом с оговорками, которые должны быть устранены до конца января.

- «Сберу» переходят практически все активы, входящие в группу компаний, за исключением «Корпорации роботов»

- Все производственные активы «Элемента» будут переведены под управление одной из дочерних компаний «Сбера» в течение 2-3-х месяцев, на базе которой в дальнейшем планируется консолидировать и другие компании отрасли. В числе наиболее вероятных приобретений источники “Ъ” называют «НМ-Тех» и еще несколько разработчиков и производителей микроэлектроники.

- ПАО «Элемент» будет расформировано, а функции управляющей компании перейдут к структуре «Сбера».

- Источник “Ъ” не исключает, чточасть менеджерской команды «Элемента» может не войти в управление новой холдинговой структуры.

Авто-репост. Читать в блоге >>> АФК Система - в заложниках у ставки

АФК Система - в заложниках у ставкиХолдинг продолжает трансформацию из классической «скрытой» истории роста в кейс по выживанию в долговых тисках. Несмотря на сильные операционные результаты дочерних компаний, ключевыми проблемами остаются жесткая ДКП и сложности с монетизацией непубличного портфеля. Но обо всем по порядку — давайте сперва посмотрим на отчет за 9 месяцев 2025 года.

💰 Итак, консолидированная выручка холдинга за отчетный период выросла на 9,4%, до 972 млрд рублей. Этого удалось достичь благодаря двузначному росту в ключевых сегментах. Да и в целом к операционке вопросов нет. Где кроются настоящие проблемы, так это в высоком долге и финансовой эффективности. Так, чистый убыток компании вырос до рекордных 135 млрд рублей, а чистый долг корпоративного центра превысил 387 млрд. При текущих ставках обслуживание такого плеча создает угрозу финустойчивости предприятия.

Если анализировать структуру активов, то «дойные коровы» работают на пределе. МТС обеспечивает стабильный cash flow, но возможности для наращивания дивидендов там исчерпаны.

Авто-репост. Читать в блоге >>> 💰 АФК Система $AFKS ТФ-1Д

💰 АФК Система $AFKS ТФ-1ДТекущая ситуация

Цена торгуется в зоне 12.8–13.0, это сильная область поддержки, откуда ранее уже был спрос. Давление продавцов ослабло, движение замедляется, рынок пытается сформировать базу для отскока. Общий настрой осторожный, но без паники 📊

📈 Технический анализ

Поддержка находится в диапазоне 12.8–12.9, ниже следующая зона только около 12.2. Ближайшее сопротивление расположено в районе 13.3–13.5, далее более сильный уровень 13.8–14.0. Цена находится ниже EMA 200, что говорит о среднесрочно слабом тренде, но попытка возврата к средней уже есть. RSI в районе 40–42, перепроданности нет, но давление снижается, что часто предшествует техническому отскоку. Объёмы средние, без агрессии, что подтверждает фазу стабилизации 🔍

⚡️ Фундаментал и события

Компания диверсифицированная, с большим количеством дочерних активов в разных секторах. Основной фокус рынка сейчас на долговой нагрузке и результатах реструктуризации бизнеса. Дивидендная история нестабильная, бумага больше воспринимается как история роста и спекуляций, чем как дивидендная 📑

Авто-репост. Читать в блоге >>> 📊 Диагональ в АФК Системе.

📊 Диагональ в АФК Системе.15 декабря я показывала диагональ в бумаге, которая сохраняет актуальность. В этом посте я хочу представить старшую картину и план, который может быть реализовать по завершению модели.

Здесь два важных момента:

🟣 Диагональ = разворотный паттерн

🟣 Модель лежит на крупнейшем накоплении с 2010 года.

У меня большие сомнения, что цену смогут опустить существенно ниже 11.00. А вот вверх должна более свободная — к 23.00.

Важно отметить, что перед вами недельный таймфрейм и срок реализации необязательно в 2026 году. Однако, направление и перспектива будет заложена именно в ближайшие месяцы.

Авто-репост. Читать в блоге >>> АФК Система откроет представительство во Вьетнаме

АФК Система откроет представительство во Вьетнаме

АФК Система откроет представительство во Вьетнаме — такое решение приняла компания.

«Система» готова развивать сотрудничество с вьетнамским бизнесом в таких высокотехнологичных сферах, как цифровизация, кибербезопасность, применение водородных технологий, а также в фармацевтике, медицине, сельском хозяйстве и строительстве. Кроме того, она подписала меморандум о взаимопонимании с Вьетнамской академией наук.

www.interfax.ru/russia/1067122

Авто-репост. Читать в блоге >>> Система не плохо замутила, скупила расписки Озона в евроклир, перевела их в Россию и организовала байбэк Озона, что бы всё продать без последствий. В итоге заработала 20 млрд на этом + ещё дивы от Озона получила.

Система не плохо замутила, скупила расписки Озона в евроклир, перевела их в Россию и организовала байбэк Озона, что бы всё продать без последствий. В итоге заработала 20 млрд на этом + ещё дивы от Озона получила.

Ставка в этом году 12, похоже Система лучшая идея на 2026 год🤔

Синайский полуостров, скорее русал

Позитивный обзор. АФК Система

Позитивный обзор. АФК СистемаАФК Система показала уверенный рост операционных результатов, но итог отчёта снова испорчен высокой долговой нагрузкой и дорогой стоимостью заемных средств. Получился классический «двойной профиль»: сильный бизнес на уровне дочерних компаний — и тяжёлые финансовые расходы на уровне холдинга.

Выручка холдинга за III квартал составила 355,3 млрд руб., рост +13,4% г/г. Это в целом высокая динамика для диверсифицированной инвестиционной группы. Особенно учитывая, что рост тянули сразу несколько направлений: девелопмент, телеком и медицина.

Скорректированная OIBDA выросла ещё быстрее — +21,9%, до 102,8 млрд руб., а маржа достигла около 29%, что для конгломерата такого масштаба является отличным результатом.

То есть операционно активы работают эффективно, выручка растёт, расходы контролируются — всё, что инвестор хочет увидеть.

Несмотря на рост по всем операционным метрикам, корпорация снова показывает убыток — –52,9 млрд руб., против –2,6 млрд руб. годом ранее.

Авто-репост. Читать в блоге >>> Российский бизнес готов расширять связи с Вьетнамом по целому ряду направлений, в том числе в сферах кибербезопасности, фармацевтики и медицины — основатель АФК Система Владимир Евтушенков — ТАСС

Российский бизнес готов расширять связи с Вьетнамом по целому ряду направлений, в том числе в сферах кибербезопасности, фармацевтики и медицины — основатель АФК Система Владимир Евтушенков — ТАССРоссийский бизнес готов расширять связи с Вьетнамом по целому ряду направлений, в том числе таких сферах как кибербезопасность, фармацевтика и медицина. Об этом сообщил ТАСС основатель «АФК „Система“ Владимир Евтушенков, находящийся с рабочим визитом во Вьетнаме.

Впервые посещающий эту страну предприниматель подтвердил готовность его компании прилагать усилия для продвижения сотрудничества с вьетнамской стороной. Высоко оценив потенциал дальнейшего развития отношений между Россией и Вьетнамом, Евтушенков отметил, что в ходе переговоров с вьетнамским представителями обсуждались проекты и перспективы взаимодействия в самых различных сферах. „Это и цифровизация, кибербезопасность, фармацевтика, медицина, сельское хозяйство, строительство, в том числе метро в Ханое и Хошимине, и многое другое. Мы можем все это предложить, в этих сферах мы действительно на мировом уровне“, — сказал глава российской инвесткорпорации.

Делегация АФК „Система“ провела встречи с политическим руководством Вьетнама, включая премьер-министра Фам Минь Чиня, министра общественной безопасности Лыонг Там Куанга и министра здравоохранения Дао Хонг Лан, а также с представителями ведущих вьетнамских бизнес-групп.

Авто-репост. Читать в блоге >>>

АФК Система — Убыток мсфо 9 мес 2025г: 124,3 млрд руб против прибыли 1,8 млрд руб г/г.

АФК Система — Убыток мсфо 9 мес 2025г: 124,3 млрд руб против прибыли 1,8 млрд руб г/г.

АФК Система – рсбу/ мсфо

9 650 000 000 акций

sistema.ru/investors-and-shareholders

Капитализация на 28.12.2025г: 128,702 млрд руб

Общий долг на 31.12.2023г: 317,802 млрд руб/ мсфо 2,208.56 трлн руб

Общий долг на 31.12.2024г: 463,320 млрд руб/ мсфо 2,670.53трлн руб

Общий долг на 30.06.2025г: 509,886 млрд руб/ мсфо 2,899.66 трлн руб

Общий долг на 30.09.2025г: 476,273 млрд руб

Выручка 2023г: 28,237 млрд руб/ мсфо 1,045.64 трлн руб

Выручка 1 кв 2024г: 402,81 млн руб/ 272,9 млрд руб

Выручка 6 мес 2024г: 25,908 млрд руб/ мсфо 574,925 млрд руб

Выручка 9 мес 2024г: 32,707 млрд руб/ мсфо 888,3 млрд руб

Выручка 2024г: 32,736 млрд руб/ мсфо 1,231.61 трлн руб

Выручка 1 кв 2025г: 986,09 млн руб/ мсфо 295,7 млрд руб

Выручка 6 мес 2025г: 23,307 млрд руб/ мсфо 616,777 млрд руб

Выручка 9 мес 2025г: 29,011 млрд руб/ мсфо 972,0 млрд руб

Прибыль от курсовых разниц – мсфо 6 мес 2023г: 7,368 млрд руб

Прибыль от курсовых разниц – мсфо 2023г: 9,409 млрд руб

Прибыль от курсовых разниц – мсфо 6 мес 2024г: 4,327 млрд руб

Прибыль от курсовых разниц – мсфо 2024г: 2,220 млрд руб

Прибыль от курсовых разниц – мсфо 6 мес 2025г: 6,119 млрд руб

Прибыль 1 кв 2023г: 27,850 млрд руб/ Прибыль мсфо 16,5 млрд руб

Прибыль 6 мес 2023г: 85,223 млрд руб/ Прибыль мсфо 21,548 млрд руб

Прибыль 9 мес 2023г: 107,774 млрд руб/ Прибыль мсфо 43,206 млрд руб

Прибыль 2023г: 50,003 млрд руб/ Убыток мсфо 13,278 млрд руб

Прибыль 1 кв 2024г: 63,155 млрд руб/ Прибыль мсфо 1,5 млрд руб

Прибыль 6 мес 2024г: 98,708 млрд руб/ Прибыль мсфо 4,081 млрд руб

Прибыль 9 мес 2024г: 2,190 млрд руб/ Прибыль мсфо 1,8 млрд руб

Убыток 2024г: 58,208 млрд руб/ Убыток мсфо 11,013 млр руб

Прибыль 1 кв 2025г: 12,631 млрд руб/ Убыток мсфо 21,2 млрд руб

Прибыль 6 мес 2025г: 27,551 млрд руб/ Убыток мсфо 81,870 млрд руб

Прибыль 9 мес 2025г: 35,805 млрд руб/ Убыток мсфо 124,3 млрд руб

sistema.ru/investors-and-shareholders/financial

e-disclosure.ru/portal/files.aspx?id=4772&type=3

АФК Система – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивид. * Дивиденд

2024 год * 26.05.2025 ************ дивиденды не выплачивать

2023 год * 27.05.2024 * 17.07.2024 * 5,018 млрд руб * 0,52 руб

e-disclosure.ru/portal/company.aspx?id=4772 ⭐️Котайджест🐾 рынок бондов наблюдает за дефолтами 👀акции в нулях и никаких перспектив. Недвижимость и золото растут

⭐️Котайджест🐾 рынок бондов наблюдает за дефолтами 👀акции в нулях и никаких перспектив. Недвижимость и золото растутПохоже, лучшая инвестиция – золото, спрятанное в московской квартире 😀

💵Облигации

Самая стрессовая неделя в году закончилась. Интрига в Уральской стали (заплатит/не заплатит) сохранялась до последнего момента: информация о выплате пришла ~18:55. Мы не помним поступления купонов в такое позднее время. Ряд бумаг в пятницу прислали купон вообще до 10 утра. А волатильность бумаг за последние 2 дня достигала размаха 35-40%. Интересно, что пока выплаты не поступили – падали все: Делимобиль, ВУШ, Балтийский лизинг, да вообще весь рынок от ВВ до АА-. В пятницу «обрадовались» все, включая Систему. Хотя где Уральская сталь, а где Система? Хорошо, что всё хорошо закончилось. Следующая нервная дата в календаре 19 февраля (350 млн CNY) и 24 апреля (₽10 млрд). Варианты уже обсуждали

Параллельно этому Самолёт перенес размещение облигаций (а выпуск кстати был очень интересным), и следующим днем получил снижение рейтинга до А-. В целом, скорее позитив. Особенно после предыдущего решения АКРА. Но первичный рынок закрыт не для всех: А101 успешно привлек 10 млрд

Авто-репост. Читать в блоге >>> АФК "Система" Прекращение у эмитента права распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации, ценные бумаги которо

АФК "Система" Прекращение у эмитента права распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации, ценные бумаги которо

2. Содержание сообщения

2.1. Полное фирменное наименование, место нахождения, идентификационный номер налогоплательщика (ИНН) (при наличии), основной государственный регистрационный номер (ОГРН) (при наличии) организации, право распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие ее уставный капитал, которой прекращено у эмитента: Общество с ограниченной ответственностью «БН-Телеком» (место нахождения: г....

Авто-репост. Читать в блоге >>> Реальная ставка 12%. Чета нагоняют тут страхов. Ставку снизили к первому полугодию 25% а это 50 млрд остаётся в кармане у афк итого 100 млрд в год и выше при дальнейшем осторожном снижении. Но бенефициары крупного капитала в облигациях. Со снижением ставки будут просто раздувать долг скорее всего.

Реальная ставка 12%. Чета нагоняют тут страхов. Ставку снизили к первому полугодию 25% а это 50 млрд остаётся в кармане у афк итого 100 млрд в год и выше при дальнейшем осторожном снижении. Но бенефициары крупного капитала в облигациях. Со снижением ставки будут просто раздувать долг скорее всего. 📊АФК Система: надежды на огонь инфляции не сбылись 🔥Огромная долговая пираМММида?

📊АФК Система: надежды на огонь инфляции не сбылись 🔥Огромная долговая пираМММида?Считалось, что скупка активов в долг приведет к размыванию обязательств и росту цен в номинальном выражении. В итоге, длительный период жесткой ДКП и дважды несбыточные ожидания рынка на скорое смягчение – давят. Даже профи ошибаются…

📈Финансы

Результаты полугодия тревожны. Выручка растёт медленно, но это ничего не меняет на уровне чистого результата: убыток снова огромный, более 5 рублей на акцию за квартал. Консолидированный долг более ₽1,3 трлн ❗️На обслуживание уже уходит 33% общей выручки группы (за счет высокого IV квартала показатель LTM снизится до 30%, но это не меняет суть). И обратите внимание на структуру финансовых расходов: это не аренда, это прям чистый финансовый долг и неудачный хедж или переоценка портфеля ОФЗ (убыток от изменения справедливой стоимости фин.активов)

Долг корпоративного центра ускорил рост: часть новых обязательств ушла на докапитализацию Сегежи, которая сама не выдерживает процентной нагрузки. Средняя ставка по кредитам во втором квартале была 16,42% — и львиная доля OIBDA просто растворяется в процентах. Денежные потоки группы выглядят тяжело: любой прирост операционной прибыли уходит в «чёрную дыру» обслуживания долга.

Авто-репост. Читать в блоге >>> ⭐️ 🎤Антикризис с Тимофеем Мартыновым. Текстовая интерпретация 🐾Кот.Финанс 👍Выпуск от 22 декабря

⭐️ 🎤Антикризис с Тимофеем Мартыновым. Текстовая интерпретация 🐾Кот.Финанс 👍Выпуск от 22 декабря

Вы узнаете про Уральскую сталь, точность прогнозов инвест.банков, индеесы и повторяющиеся паттерны а также определение слова «жмотовило». Не пропусти!

👉смотреть в оригинале на YouTube(канал Тимофея)

❤️мы будем рады Вашей подписке в TG, там будем делать анонсы

Часто сталкиваюсь, что иногда удобно слушать онлайн или в записи, а иногда нет времени и хочется пробежаться тезисно по обсуждаемым темам. Мы подготовили текстовую версию, и будем выкладывать ее регулярно. Только на Смарте, без копипасты🤟

💙Выпуск от 22 декабря

Рынок после эйфории и реакция на решение ЦБ

Первая половина недели прошла в привычной для последних месяцев логике роста: зеленые экраны, обновление локальных максимумов, ощущение устойчивого ап-тренда (🐾в облигациях этого не было) Рынок частично закладывался на более агрессивное смягчение ДКП. Фактическое снижение ставки на 50 б.п. разочаровало — последовала резкая коррекция по акциям, особенно чувствительным к ставкеОкончание медвежьего рынка» как тезис и как хайп

Авто-репост. Читать в блоге >>> АФК "Система" Проведение заседания совета директоров и его повестка дня

АФК "Система" Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 19 декабря 2025 года....

Авто-репост. Читать в блоге >>>

АФК Система - факторы роста и падения акций

- Одна из лучших компаний в плане отношения к миноритариям, стремится к прозрачной дивидендной политике как в материнской, так и в дочерних компаниях. (14.06.2017)

- Удачная конъюнктура рынка в 2021 году позволила Системе монетизировать свои разнообразные активы, вывести на биржу OZON, Сегежа. (08.07.2021)

- до 17 сентября 2022 года действует программа выкупа акций на 7 млрд рублей (08.07.2021)

- В 2022 году компания может провести IPO Медси, Агрохолдинга Степь и Биннофарма, что будет способствовать высвобождению акционерной стоимости АФК (01.01.2022)

- уровень долговой нагрузки: за вычетом гудвила и прочих нематериальных активов собственный капитал системы составляет минус! 50млрд. ₽ (на 31.12.2021) при активах 1,7 трл. ₽. (10.06.2022)

АФК Система - описание компании

ОАО «Акционерная финансовая корпорация „Система“ (АФК „Система“, ИНН 7703104630) — публичная диверсифицированная корпорация, обслуживающая более 100 млн потребителей в таких отраслях, как телекоммуникации, высокие технологии, ТЭК, радио и космические технологии, банковские услуги, розничная торговля, масс-медиа, туризм и медицинские услуги. Компания основана в 1993 году.

Уставный капитал АФК „Система“ составляет 868.5 млн руб. и разделён на 9.65 млрд обыкновенных акций номиналом 0.09 руб. Основной акционер — Владимир Евтушенков.

Чистая прибыль АФК „Система“ по РСБУ за 9 месяцев 2015 года составила 89.799 млрд руб. против убытка в 74.773 млрд руб. годом ранее.

Чем владеет АФК Система?

53% МТС

87% МТС Банк

73% Сегежа Груп (бумага)

100% Медси

91% БЭСК

66% Интурист

85% РТИ

33,4% ozon.ru

50% СГ Транс

100% Таргин

57% SSTL

100% Группа Кронштадт

40% Concept Group

50% RZ Agro

100% Агрохолдинг Степь

http://www.sistema.ru/

годовой отчет 2015

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций