Насколько позволил мой английский уровня младшеклашки найти позитив в проспекте по ОЗОН, увидел вот что:

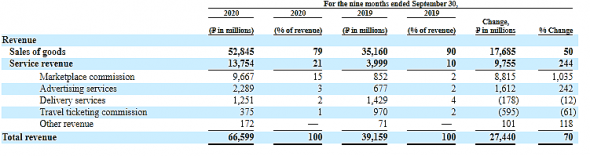

1) Затраты за 9мес2020 по сравнению с 9мес2019 на акцию уменьшились, то есть выручка выросла больше затрат.

2) На мой взгляд самое позитивное для инвестора: Доход от комиссий с продаж продавцов за маркетплейс вырос в 10 раз. В позитиве, в 21 году доход от комиссий может составить и половину всего дохода озона.

Дмитрий Минайчев, то, что ОЗОН нарисовал отчет под IPO вы реально не думаете? :)

Они склад продали специально под это дело. Как вы считаете, продать разово склад — это можно считать динамикой финрезов?

Как считали затраты ХЗ, честно говоря — их не проблема перенести на 4 квартал, который они, как раз, не показывают сейчас.

Ну и судя по динамике, 2->3 кварталы 2020 падение (что я тоже писал уже несколько раз).

Дивполитика — дивидендов нет и не будет.

Прибыль — прибыли нет и в обозримой перспективе не будет.

При этом всем ОЗОН это №3 на Рынке…

Банда Анонимов, Да, вы правы, во всем. И падение темпов 3 квартала по сравнению со 2 тоже заметил. То есть во время ограничений, Озон логично показывает лучше продажи.

Тут как бы надо понять о чем спор…

1. брать на IPO акции озон я не собираюсь, возможно!!!, будет иметь смысл задуматься об этом по итогам отчета за весь 2020.

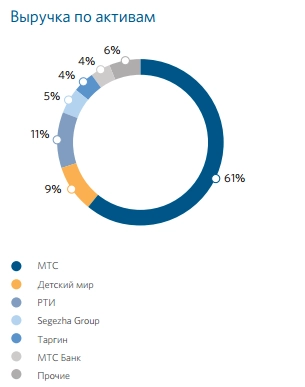

2. В данный момент важно понимание, на сколько все-таки оценят Озон на IPO. Чтобы переоценить Систему, для которой успешное IPO это в любом случае рост.

В отчете для себя я нашел позитивное направление, которое позволяет рассчитывать на успешное IPO. Как пойдет дело дальше, посмотрим.

Дмитрий Минайчев, если говорить про сам ОЗОН, то я бы все же обратил внимание на то, что он всасывает кучу бабла просто даже в оборот.

И чем больше этот оборот, тем больше денег нужно будет влить на рабочий капитал.

И вот тут во весь рост встает «фактор сбера» — они, судя по всему, с ним посрались.

Кто будет финансировать этот оборот дальше? И гасить долги.

Допустим, система продаст часть озона за 40 ярдов. Из них надо будет гасить часть долгов (в т.ч. 6 ярдов Сбера) и финансировать оборот. Это, навскидку, минимум 20 ярдов.

И все это даст убыток по году в 15-20 ярдов )

А еще там есть CAPEX...

Ну и часть надо иметь в резервах под следующий год.

И тут у меня следующий вопрос — есть все деньги, полученные от ОЗОНа будут закопаны в его финансирование, то на чем должна вырасти система? :)

Я просто про фундаментал. Про то, что несмотря на все это, хомяки затарятся, я не сомневаюсь.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций