| Число акций ао | 9 650 млн |

| Номинал ао | 0.09 руб |

| Тикер ао |

|

| Капит-я | 135,6 млрд |

| Выручка | 1 315,9 млрд |

| EBITDA | 362,3 млрд |

| Прибыль | -155,4 млрд |

| Дивиденд ао | – |

| P/E | -0,9 |

| P/S | 0,1 |

| P/BV | – |

| EV/EBITDA | 0,4 |

| Див.доход ао | 0,0% |

| АФК Система Календарь Акционеров | |

| Прошедшие события Добавить событие | |

АФК Система акции

-

Ozon – одна из немногих российских историй роста

Ozon – одна из немногих российских историй роста

Обычно пишу о майнинге в канале t.me/RussianMetals, но захотелось поговорить о совершенно другой отрасли – e-commerce. Немного мыслей о предстоящем IPO Ozon – яркого представителя российского e-commerce.

Характерная особенность нашего рынка – практическое отсутствие публичных историй роста за исключением Яндекса, Mail.ru, а также Тинькофф. Чаще всего инвесторам при размещении предлагают уже зрелый бизнес, приносящий стабильные дивиденды, продавая относительно высокую дивидендную доходность как основное преимущество российского фондового рынка. Но инвесторы ценят рост, что отражается в высоких мультипликаторах tech компаний, например.

Если IPO Ozon состоится, то этот день будет одним из тех редких моментов, когда инвесторам будут действительно продавать будущее российского рынка e-commerce.

Немного фактов:

» CAGR 2019 — 2024 GMV (суммарный оборот маркетплейсов) в России ожидается на уровне 25-30%.

» Уровень online retail в России как % от всего retail составляет ~6%, когда в странах Европы и США данный показатель составляет не менее 10-15%. То есть проникновению онлайна в ритейле еще есть куда расти.

Авто-репост. Читать в блоге >>>

IPO Ozon и дивиденды Сбера в итогах недели

IPO Ozon и дивиденды Сбера в итогах недели

Тяжеловесные бумаги российского рынка продолжают коррекцию, уводя Индекс Мосбиржи ближе к уровню поддержки на 2800 п., -1,5% за неделю. Негативный фон, вызванный ростом заболеваемости, создает навес неопределенности.

Котировки нефти не задержались надолго в боковике и падают на -6,3% за неделю. Обеспокоенность инвесторов нарастает вокруг нового витка пандемии, и как следствие, падения спроса на энергоносители.

После ударного роста на прошлой неделе котировки доллара продолжили рост вплоть до уровня в $80, от которого последовал откат. Коррекция к $76 может быть воспринята спекулянтами, как стартовая точка для штурма предыдущих максимумов. Однако продажи валюты Центробанком сдержат пыл быков.

Центральным событием на рынке стала отсечка под дивиденды Сбера. Доходность выплат составила 7,7% по обыкновенным акциям и 7,9 по префам. Рынок отыгрывает весь прошлый негатив, и котировки снизились чуть больше размера гэпа. -8,7% и -8,6% соответственно.

Продолжает свое падение и нефтегазовый сектор во главе с Лукойлом -4,4%. Новатэк теряет -2,4%, Татнефть -2,3%. Околонулевая динамика зафиксирована в Газпроме -0,3% и Роснефти -0,01%. Ожидание падения спроса на энергоносители, о котором говорил ранее, закладывает в акции нефтяников риск убыточных периодов в 3 и 4 кварталах.

Авто-репост. Читать в блоге >>> Потенциальное IPO Ozon - хороший драйвер роста для АФК Система - Открытие Брокер

Потенциальное IPO Ozon - хороший драйвер роста для АФК Система - Открытие Брокер

Онлайн-ритейлер Ozon может в конце 2020 или начале 2021 года провести первичное публичное размещение акций на одной из бирж США. Об этом вчера вечером сообщил ряд СМИ со ссылкой на свои источники в банковских кругах. Сегодня сам Ozon подтвердил эту информацию, сообщив, что направил в Комиссию по ценным бумагам и биржам США (SEC) проект регистрационного заявления по форме F-1 о намерении провести IPO. При этом количество планируемых к размещению на бирже акций, а также их ценовой диапазон пока не определены. Вчера СМИ сообщали, что весь Ozon может быть оценен в $3–5 млрд.

Данное размещение может преследовать две основные цели. Во-первых, это привлечение средств для развития Ozon, который в последнее время растет очень стремительно. Напомним, что оборот от продаж (GMV) онлайн-ритейлера в I полугодии 2020 года увеличился в 2,5 раза по сравнению с аналогичным периодом прошлого года, до 77,4 миллиарда рублей. Во-вторых, IPO — это получение оценки стоимости всего Ozon, что актуально для мажоритарных акционеров и, в частности, для АФК «Система». Напомним, что в конце сентября на Варшавской бирже провел IPO польский маркетплейс Allegro, который инвесторы оценили в 1,5 прогнозного GMV за 2020. Если применить аналогичный мультипликатор к Ozon, то стоимость российского онлайн-ритейлера составит чуть более $3 млрд. В таком случае доля АФК будет стоить порядка 100 млрд руб., что составляет примерно половину текущей капитализации «Системы». То есть для инвестиционного холдинга Владимира Евтушенкова это может быть очень хорошим драйвером для дальнейшего роста.

Шульгин Михаил

Авто-репост. Читать в блоге >>> Целевая цена АФК Система повышена за счет вклада Ozon - Газпромбанк

Целевая цена АФК Система повышена за счет вклада Ozon - Газпромбанк

Интернет-ретейлер Ozon может рассмотреть возможность первичного размещения акций в США в конце 2020 – начале 2021 г., говорится в статье Wall Street Journal без указания источников. Мы считаем, что размещение акций Ozon, 43% которого контролируется АФК «Система», даст более четкий ориентир стоимости этого актива в портфеле компании. Мы увеличиваем его вклад в нашу оценку АФК «Система» по методу суммы частей. При этом новая оценка стоимости акционерного капитала Ozon остается ниже минимума возможного диапазона оценки, указанного в статье. В результате мы увеличиваем рассчитанную методом суммы частей целевую цену АФК «Система» с 24 руб. до 26 руб. за акц. и сохраняем рейтинг компании «ЛУЧШЕ РЫНКА», несмотря на рост ее акций более чем на 5% с момента последнего обновления ее целевой цены (4 сентября).

В ближайшие месяцы Озон может разместить в США акции, по сообщению WSJ. Интернет-ретейлер Ozon готовится к первичному размещению акций в США в конце 2020 – начале 2021 г., говорится в статье WSJ со ссылкой на неназванные источники. А по сообщению Reuters, Ozon теперь, возможно, рассматривает публичное размещение акций как более интересный вариант для привлечения капитала по сравнению с продажей миноритарного пакета Сбербанку, о возможности которой писали СМИ в начале года.

Авто-репост. Читать в блоге >>>

МОЛНИЯ АФК СИСТЕМА ПОВЫСИЛ АФК СИСТЕМА ДО «ПОКУПАТЬ», ЦЕЛЬ — НА 350% ДО 270 РУБ.

Константин Хутаров, Вашими устами, да мед пить…

BCS ПОВЫСИЛ АФК СИСТЕМА ДО «ПОКУПАТЬ», ЦЕЛЬ — НА 35% ДО 27 РУБ.

drbv,

схема известная, все избушки так работают — сами подкупили, а теперь целевую цену акции поднимают, хомякоффф заманивают.

Еще неизвестно во сколько рынок оценит убыточный Ozon.

Прогнозируют в $3-$5 млрд, а рынок посмотрев полную отчетность может и всего лишь в $1,5 млрд компашку оценить, а может и дешевле.

Марэк, я писал ниже — в конце 19го Богуславский продал 11%, оценка была 40 ярдов за 100%.

То есть 0.5 к выручке.

Выходит ярд если они оборот покажут х2.

Отчетность, видимо, будут подкручивать. Хотя, конечно, все это выглядит нездорово...

Прибыли не будет — уже пошла шарманкп о 300м в логистику) МОЛНИЯ АФК СИСТЕМА ПОВЫСИЛ АФК СИСТЕМА ДО «ПОКУПАТЬ», ЦЕЛЬ — НА 350% ДО 270 РУБ.

МОЛНИЯ АФК СИСТЕМА ПОВЫСИЛ АФК СИСТЕМА ДО «ПОКУПАТЬ», ЦЕЛЬ — НА 350% ДО 270 РУБ.

BCS ПОВЫСИЛ АФК СИСТЕМА ДО «ПОКУПАТЬ», ЦЕЛЬ — НА 35% ДО 27 РУБ.

drbv,

схема известная, все избушки так работают — сами подкупили, а теперь целевую цену акции поднимают, хомякоффф заманивают.

Еще неизвестно во сколько рынок оценит убыточный Ozon.

Прогнозируют в $3-$5 млрд, а рынок посмотрев полную отчетность может и всего лишь в $1,5 млрд компашку оценить, а может и дешевле.

Марэк, и я тоже эту цель вчера поставил, только забыл про систему купить по 20.5 взять… как упустил из виду, не пойму?

BCS ПОВЫСИЛ АФК СИСТЕМА ДО «ПОКУПАТЬ», ЦЕЛЬ — НА 35% ДО 27 РУБ.

BCS ПОВЫСИЛ АФК СИСТЕМА ДО «ПОКУПАТЬ», ЦЕЛЬ — НА 35% ДО 27 РУБ.

drbv,

схема известная, все избушки так работают — сами подкупили, а теперь целевую цену акции поднимают, хомякоффф заманивают.

Еще неизвестно во сколько рынок оценит убыточный Ozon.

Прогнозируют в $3-$5 млрд, а рынок посмотрев полную отчетность может и всего лишь в $1,5 млрд компашку оценить, а может и дешевле.

АФК Система. Растем. Принадлежащий компании онлайн-ритейлер Ozon подал документы в Комиссию по ценным бумагам и биржам США (SEC) для проведения IPO. Оборот Ozon во 2 квартале 2020 утроился, заказа выросли на 132 % год к году! The Wall Street Journal уже разгласила, что IPO Ozon в США в конце 2020 или начале 2021 на 3-5 млрд, долларов и, что Goldman Sachs и Morgan Stanley выбраны координаторами возможного листинга! Вообщем, лакомый кусочек хайпового бизнеса, логистическая инфраструктура Ozon уже включает 8 фулфилмент-фабрик и более 30 сортировочных центров. Успешность IPO уже всем очевидна. Аналитики BCS уже повысили целевую цену бумаг АФК Системы на 35% до 27 рублей за акцию!

АФК Система. Растем. Принадлежащий компании онлайн-ритейлер Ozon подал документы в Комиссию по ценным бумагам и биржам США (SEC) для проведения IPO. Оборот Ozon во 2 квартале 2020 утроился, заказа выросли на 132 % год к году! The Wall Street Journal уже разгласила, что IPO Ozon в США в конце 2020 или начале 2021 на 3-5 млрд, долларов и, что Goldman Sachs и Morgan Stanley выбраны координаторами возможного листинга! Вообщем, лакомый кусочек хайпового бизнеса, логистическая инфраструктура Ozon уже включает 8 фулфилмент-фабрик и более 30 сортировочных центров. Успешность IPO уже всем очевидна. Аналитики BCS уже повысили целевую цену бумаг АФК Системы на 35% до 27 рублей за акцию!

Банда Анонимов, сейчас еще хомяки из-за океяну подрулят с дивами от сбера )) Вот тгда небо в алмазах будет у системы. Бизнес-это реклама. Реклама (от латыни Кричать). Вот на новости и прыгнем до 25

Эдуард Ганиев, я ж не против.

Я к тому, что сомневаюсь, что эта реклама надолго.

Ребят, можете мне фундаментально объяснить зачем эту компанию покупают и кто?

Ведь очевидно, что этот актив нельзя выкупить себе, и продавать его целиком тоже наверное не имеет смысла. Значит цель покупок не владение активом.

Далее дивиденды — тоже отпадают, потому, что их нет. Проще купить тот-же МТС.

Остальные активы выводятся на биржу и теоретически если и покупать с целью роста и владения, то их. Но опять же блокирующие пакеты всегда есть.

Тогда, какой смысл этим владеть, просто надежды?

П.С. То, что доля активов внутри АФК должна чего-то стоить это понятно.

InvestingAsHobby, надежды движут рынком) Ребят, можете мне фундаментально объяснить зачем эту компанию покупают и кто?

Ребят, можете мне фундаментально объяснить зачем эту компанию покупают и кто?

Ведь очевидно, что этот актив нельзя выкупить себе, и продавать его целиком тоже наверное не имеет смысла. Значит цель покупок не владение активом.

Далее дивиденды — тоже отпадают, потому, что их нет. Проще купить тот-же МТС.

Остальные активы выводятся на биржу и теоретически если и покупать с целью роста и владения, то их. Но опять же блокирующие пакеты всегда есть.

Тогда, какой смысл этим владеть, просто надежды?

П.С. То, что доля активов внутри АФК должна чего-то стоить это понятно. Банда Анонимов, сейчас еще хомяки из-за океяну подрулят с дивами от сбера )) Вот тгда небо в алмазах будет у системы. Бизнес-это реклама. Реклама (от латыни Кричать). Вот на новости и прыгнем до 25

Банда Анонимов, сейчас еще хомяки из-за океяну подрулят с дивами от сбера )) Вот тгда небо в алмазах будет у системы. Бизнес-это реклама. Реклама (от латыни Кричать). Вот на новости и прыгнем до 25 Ozon.ru

Ozon.ru

(юр. наименование – ООО «Интернет Решения»)

Общий долг на 31.12.2016г: 4,787 млрд руб

Общий долг на 31.12.2017г: 6,847 млрд руб

Общий долг на 31.12.2018г: 13,253 млрд руб

Общий долг на 31.12.2019г: 23,930 млрд руб

Выручка 2016г: 14,663 млрд руб

Выручка 2017г: 21,497 млрд руб

Выручка 2018г: 37,435 млрд руб

Выручка 2019г: 62,784 млрд руб

Убыток 2016г: 505,23 млн руб

Убыток 2017г: 1,371 млрд руб

Убыток 2018г: 4,603 млрд руб

Убыток 2019г: 20,488 млрд руб

www.audit-it.ru/buh_otchet/7704217370_ooo-internet-resheniya

docs.ozon.ru/common/pravila-prodayoi-i-rekvizity/rekvizity-ooo-internet-resheniya/

Российский интернет-ритейлер Ozon Group готовится к IPO в США.

Российский интернет-ритейлер Ozon Group готовится к IPO в США.

Oct. 1, 2020 1:14 pm ET

Ozon Group, один из крупнейших в России интернет-магазинов, готовится к первичному публичному размещению акций в США в конце этого года или в начале следующего, по словам людей, знакомых с планами компании, поскольку пандемия привела к росту платформ электронной коммерции, стимулируя больше людей делают покупки в Интернете.

По словам источников, Ozon, который начал свою деятельность в 1998 году как книжный онлайн-магазин и который часто называют российской Amazon, может быть оценен от $3 до $5 миллиардов. По словам источников, Ozon конфиденциально подала документы в Комиссию по ценным бумагам и биржам для IPO. Goldman Sachs Group Inc. и Morgan Stanley были выбраны в качестве глобальных координаторов возможного листинга.

Ритейлер станет первым российским IPO в США с тех пор, как российский интернет-портал по поиску работы HeadHunter разместил акции на Nasdaq в мае 2019 года.

Ozon борется с конкурентами, в том числе с российским интернет-гигантом Yandex NV, поскольку все больше российских потребителей переходят к онлайн-торговле от обычных покупок. Во втором квартале продажи Ozon выросли почти на 200%, так как россияне активизировали онлайн-покупки повседневных товаров, таких как продукты питания и предметы домашнего обихода.

Еще до пандемии российская электронная коммерция быстро росла. Россия, насчитывающая более 100 миллионов пользователей, является крупнейшим в Европе интернет-рынком по количеству пользователей. По данным российского исследовательского агентства Data Insight, российский рынок электронной коммерции вырос в прошлом году на 23% до $31 миллиардов, что на уровне Индии и немного больше, чем в Канаде. Аналитики ожидают еще более быстрого роста в этом году из-за увеличения спроса из-за пандемии коронавируса.

Рост сектора распространился из Москвы на обширные внутренние районы страны, причем на регионы за пределами столицы приходилось более 55% общих продаж Ozon. Согласно результатам компании, продажи в сибирском городе Новосибирске во втором квартале выросли почти на 300%.

Ранее в этом году Ozon привлекла $150 миллионов финансирования для расширения зоны распространения и ускорения поставок.

Раунд финансирования возглавляли основные акционеры Ozon: фонды, консультированные московской частной инвестиционной компанией Baring Vostok Capital Partners и московским конгломератом Sistema PJSFC. Венчурная компания Princeville Capital из Сан-Франциско приняла участие в раунде в качестве нового инвестора.

По заявлению компании, в течение следующих нескольких лет Ozon планирует потратить более $300 миллионов на логистику, добавить примерно 2,7 миллиона квадратных футов торговых площадей по всей России и открыть как минимум пять центров выполнения заказов.

Напишите Георгию Канчеву на georgi.kantchev@wsj.com

www.wsj.com/articles/russian-online-retailer-ozon-group-prepares-american-ipo-11601566042

Ozon собрался на IPO. Что это значит для акций Системы.

Ozon собрался на IPO. Что это значит для акций Системы.

02 октября 2020

Сообщается, что это пока предварительные планы. Средства от возможного первичного размещения пойдут на развитие бизнеса.

Что это значит для АФК Система

Доля Системы в Ozon — 43%. Еще около 40% контролирует Baring Vostok. Ранее в СМИ сообщалось об интересе Сбербанка к маркетплейсу. По данным источников Wall Street Journal, стоимость Ozon может быть оценена в $3–5 млрд. Согласно прогнозируемой оценке IPO, доля Системы составляет $1.3-2.1 млрд.Текущая капитализация всей Системы составляет только $2,58 млрд.

Весомых преград для размещения бумаг в США не наблюдается, и компания действительно могла бы разместить 10–15% капитала за океаном. Но выход на американскую биржу стоил бы дополнительных затрат, а в дальнейшем мог бы сделать компанию менее гибкой. Ранее Система, как главный акционер МТС, поднимала вопрос о делистинге акций с NYSE.

Таким образом, размещение на американских площадках является хорошей, но не главной опцией и, скорее всего, также пройдет за счет допэмиссии бумаг.

Для акций Системы раскрытие стоимости ее главного растущего актива — безусловный позитив, который может поддержать рост котировок на среднесрочном горизонте. Ozon подал в SEC проект заявления о регистрации по форме F-1.

Ozon подал в SEC проект заявления о регистрации по форме F-1.

02.10.2020

Один из ведщих онлайн-ритейлеров России, OZON, подал документы в Комиссию по ценным бумагам и биржам США (SEC). Ожидается, что компания выйдет на рынок в США к концу этого года или началу 2021. Это решение обусловлено стремительным ростом электронной коммерции на фоне пандемии. По данным Wall Street Journal, OZON может быть оценен в сумму от $3 млрд до $5 млрд, в качестве глобальных координаторов выступят Goldman Sachs Group и Morgan Stanley.

Предстоящее IPO позитивная новость для Системы, которой в общей сложности принадлежит 42.99% в OZON. Согласно прогнозируемой оценке IPO, доля Системы составляет $1.3-2.1 млрд.

По заявлению Ozon, в течение следующих нескольких лет компания планирует потратить более 300 миллионов долларов на логистику, добавить примерно 2,7 миллиона квадратных футов торговых площадей по всей России и открыть как минимум пять центров выполнения заказов.

corporate.ozon.ru/tpost/jdt7r966zf-ozon-has-submitted-a-draft-registration

Банда Анонимов, тем не менее «мегамаржинальные товары» в структуре выручки Детского Мира занимают менее 1% Но вам, как почетному (и по нечетным то же) знатоку клуба ЧТо? ГДЕ? Когда? этого знать видимо не обязательноИ кстати, согласно заявлениям менеджмента самого Детского Мира, для них высокомаржинальным является продукция категории «одежда и обувь» благодаря продажам собственных марок, поэтому эта категория вторая в выручке после игрушек и составляет более 25%

Kromnomo, ахахха… я понял. В вашем манямирке, видимо, «маленький оборот = маленька маржа».

Это, очевидно, не так.

Спортпит они начали недавно, поэтому он и занимает 1%. В чем проблема-то? Будет больше.

Там маржа процентов 50.

Потому что с такой маржой, очевидно, рентабельность оборота спортпита будет выше, чем в десять раз большего оборота какой-нибудь агуши.

И с чтением у вас тоже все плохо :)

Все развивают СТМ, потому что именно это высокомаржинальные товары в любых группах.

Банда Анонимов, маржинальность продажи горячего чая более 500%, как думаете Детский мир заполонит этим товаром все полки? Ведь по вашему это главный аргумент.рентабельность оборота горячего чая будет выше, чем в десять раз большего оборота какой-нибудь спортпита

Kromnomo, да, очевидно, что заполонит при достаточной емкости рынка.

Если для вас это открытие — учебник по экономике школьный почитайте.

Банда Анонимов, с таким багажом знаний из школьных учебников, почему вы еще не в совете директоров крупного ретейлера с программой смены ассортимента на высокомаржинальное спортивное питание

Kromnomo, у меня все прекрасно и без этого, я рулю своим бизнесом, мне хватает и без чужих СД. Так насколько акции вырастут, при удачном IPO? Это надо к капитализации 216,9 млрд прибавить 140 млд. р. примерно? Больше чем на 50% получается?

Так насколько акции вырастут, при удачном IPO? Это надо к капитализации 216,9 млрд прибавить 140 млд. р. примерно? Больше чем на 50% получается?

02.10.2020

02.10.2020

Один из ведущих онлайн-ритейлеров России, OZON, подал документы в Комиссию по ценным бумагам и биржам США (SEC). Ожидается, что компания выйдет на рынок в США к концу этого года или началу 2021. Это решение обусловлено стремительным ростом электронной коммерции на фоне пандемии. По данным Wall Street Journal, OZON может быть оценен в сумму от $3 млрд до $5 млрд, в качестве глобальных координаторов выступят Goldman Sachs Group и Morgan Stanley. Это будет второе IPO российской компании в США после дебюта HeadHunter на Nasdaq в мае 2019 года.

Предстоящее IPO позитивная новость для Системы, которой в общей сложности принадлежит 42.99% в OZON. Согласно прогнозируемой оценке IPO, доля Системы составляет $1.3-2.1 млрд.

АФК Система - факторы роста и падения акций

- Одна из лучших компаний в плане отношения к миноритариям, стремится к прозрачной дивидендной политике как в материнской, так и в дочерних компаниях. (14.06.2017)

- Удачная конъюнктура рынка в 2021 году позволила Системе монетизировать свои разнообразные активы, вывести на биржу OZON, Сегежа. (08.07.2021)

- до 17 сентября 2022 года действует программа выкупа акций на 7 млрд рублей (08.07.2021)

- В 2022 году компания может провести IPO Медси, Агрохолдинга Степь и Биннофарма, что будет способствовать высвобождению акционерной стоимости АФК (01.01.2022)

- уровень долговой нагрузки: за вычетом гудвила и прочих нематериальных активов собственный капитал системы составляет минус! 50млрд. ₽ (на 31.12.2021) при активах 1,7 трл. ₽. (10.06.2022)

АФК Система - описание компании

ОАО «Акционерная финансовая корпорация „Система“ (АФК „Система“, ИНН 7703104630) — публичная диверсифицированная корпорация, обслуживающая более 100 млн потребителей в таких отраслях, как телекоммуникации, высокие технологии, ТЭК, радио и космические технологии, банковские услуги, розничная торговля, масс-медиа, туризм и медицинские услуги. Компания основана в 1993 году.

Уставный капитал АФК „Система“ составляет 868.5 млн руб. и разделён на 9.65 млрд обыкновенных акций номиналом 0.09 руб. Основной акционер — Владимир Евтушенков.

Чистая прибыль АФК „Система“ по РСБУ за 9 месяцев 2015 года составила 89.799 млрд руб. против убытка в 74.773 млрд руб. годом ранее.

Чем владеет АФК Система?

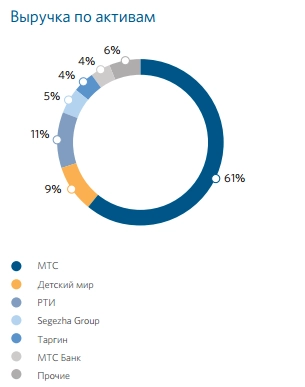

53% МТС

87% МТС Банк

73% Сегежа Груп (бумага)

100% Медси

91% БЭСК

66% Интурист

85% РТИ

33,4% ozon.ru

50% СГ Транс

100% Таргин

57% SSTL

100% Группа Кронштадт

40% Concept Group

50% RZ Agro

100% Агрохолдинг Степь

http://www.sistema.ru/

годовой отчет 2015

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций