| Число акций ао | 9 650 млн |

| Номинал ао | 0.09 руб |

| Тикер ао |

|

| Капит-я | 135,6 млрд |

| Выручка | 1 315,9 млрд |

| EBITDA | 362,3 млрд |

| Прибыль | -155,4 млрд |

| Дивиденд ао | – |

| P/E | -0,9 |

| P/S | 0,1 |

| P/BV | – |

| EV/EBITDA | 0,4 |

| Див.доход ао | 0,0% |

| АФК Система Календарь Акционеров | |

| Прошедшие события Добавить событие | |

АФК Система акции

-

Убыток мсфо 2018г: 38,304 млрд руб против прибыли 33,472 млрд руб (г/г)

Убыток мсфо 2018г: 38,304 млрд руб против прибыли 33,472 млрд руб (г/г)

АФК Система – мсфо

9 650 000 000 акций http://fs.moex.com/files/12122

Free-float 36%

Капитализация на 29.04.2019г: 86,895 млрд руб

Сосбственный капитал на 31.12.2016г: 216,971 млрд руб

Сосбственный капитал на 31.12.2017г: 122,823 млрд руб

Сосбственный капитал на 31.12.2018г: 63,028 млрд руб

Капитал 6 руб 53 коп/акция

Общий долг на 31.12.2016г: 887,118 млрд руб

Общий долг на 31.12.2017г: 1,014.83 трлн руб

Общий долг на 31.12.2018г: 1,395.55 трлн руб

Выручка 2016г: 680,864 млрд руб

Выручка 9 мес 2017г: 505,957 млрд руб

Выручка 2017г: 693,424 млрд руб

Выручка 9 мес 2018г: 557,637 млрд руб

Выручка 2018г: 774,405 млрд руб

Прибыль 2015г: 46,374 млрд руб

Прибыль 9 мес 2016г: 19,820 млрд руб

Прибыль 2016г: 9,159 млрд руб

Прибыль 1 кв 2017г: 7,047 млрд руб

Прибыль 6 мес 2017г: 12,826 млрд руб

Прибыль 9 мес 2017г: 26,590 млрд руб

Прибыль 2017г: 33,472 млрд руб (-100 млрд руб, мировая с Роснефтью)

Убыток 2017г: 66,528 млрд руб

Прибыль 1 кв 2017г: 6,518 млрд руб

Прибыль 6 мес 2018г: 12,731 млрд руб

Убыток 9 мес 2018г: 32,524 млрд руб

Убыток 2018г: 38,304 млрд руб

http://www.sistema.ru/investors-shareholders/financial-results/ 2019 и 2020 годы станут периодом агрессивных инвестиций в платформы электронной коммерции - Альфа-Банк

2019 и 2020 годы станут периодом агрессивных инвестиций в платформы электронной коммерции - Альфа-Банк

Инвестиции в Ozon соответствуют стратегии АФК «Система», направленной на рост оценки стоимости ее бизнесов. Менеджмент АФК «Система» указал на телефонной конференции за 4К19 в начале апреля, что он планирует инвестировать несколько млрд рублей в программное обеспечение Ozon и его логистику с целью усилить платформу в области электронной коммерции и стимулировать монетизацию бизнеса.

Отметим, что 2019 и 2020 гг. должны стать периодом агрессивных инвестиций в платформы в области электронной коммерции крупнейшими российскими игроками рынка, после чего, возможно, последует существенное перераспределение долей рынка российской онлайн торговли – АФК «Система» развивает Ozon, «Яндекс» и «Сбербанк» – СП в области e-коммерции на платформе «Яндекс.Маркет», Mail.ru Group – новую платформу в области e-коммерции в сотрудничестве с Alibaba и RDIF.

Альфа-Банк

читать дальше на смартлабе

Международное рейтинговое агентство S&P Global Ratings подтвердило долгосрочные кредитные рейтинги в иностранной и национальной валюте АФК «Система» на уровне «B+», говорится в релизе агентства.

Прогноз рейтингов изменен со «стабильного» на «позитивный». В S&P отметили сокращение долга и рост стоимости активов, входящих в АФК.

Сухомлинов Алексей, только торговцам на базаре невдомек… АФК Система - увеличила долю в Ozon

АФК Система - увеличила долю в Ozon

АФК «Система» увеличила долю в Ozon с 19,3% до 21,9%.«ПАО АФК „Система“ увеличивает прямую долю владения в компании Ozon Holdings Limited, ведущей российской мультикатегорийной онлайн-площадке, с 19,3% до 21,9% в результате приобретения пакетов ряда миноритарных акционеров Ozon»

Совокупная доля владения АФК «Система» в Ozon в результате выкупа долей миноритарных акционеров увеличилась до 38,2%. После закрытия сделок АФК «Система» владеет 21,9% напрямую и контролирует еще 16,3% через венчурный фонд Sistema_VC.

https://1prime.ru/business/20190429/829937896.html

читать дальше на смартлабе Ozon получил от акционеров 10 млрд рублей на продолжение роста. Конвертируемый заем дали АФК «Система» и Baring Vostok

Ozon получил от акционеров 10 млрд рублей на продолжение роста. Конвертируемый заем дали АФК «Система» и Baring Vostok

Крупнейшие акционеры Ozon – АФК «Система» и Baring Vostok предоставили онлайн-ритейлеру конвертируемый заем в 10 млрд руб. Об этом «Ведомостям» сообщили представители всех участников сделки. Цель – поддержать «стратегию агрессивного завоевания рынка, заявленную компанией в 2018 г.», объяснил управляющий партнер АФК «Система» Алексей Катков. Компании Ozon нужно поддерживать темпы роста и развивать складскую инфраструктуру. По словам представителя АФК «Система», она предоставила 5,7 млрд руб. Остальные средства – от Baring Vostok. Срок займа – до конца 2019 г.

www.vedomosti.ru/business/articles/2019/04/28/800418-ozon-poluchil-aktsionerov

Индийских бизнесменов затянуло в «Систему».

Индийских бизнесменов затянуло в «Систему».

Sistema Asia Fund привлек новых партнеров

АФК «Система» привлекла еще $20 млн для венчурного фонда Sistema Asia Fund (SAF), объем которого достиг $120 млн. Почти половину новых вложений внесла группа частных инвесторов из Индии, привлечение которых, по мнению экспертов, должно помочь работе фонда на этом рынке. В 2020 году АФК планирует запустить в Индии второй фонд — уже на $150 млн.

www.kommersant.ru/doc/3960011

Международное рейтинговое агентство S&P Global Ratings подтвердило долгосрочные кредитные рейтинги в иностранной и национальной валюте АФК «Система» на уровне «B+», говорится в релизе агентства.

Международное рейтинговое агентство S&P Global Ratings подтвердило долгосрочные кредитные рейтинги в иностранной и национальной валюте АФК «Система» на уровне «B+», говорится в релизе агентства.

Прогноз рейтингов изменен со «стабильного» на «позитивный». В S&P отметили сокращение долга и рост стоимости активов, входящих в АФК. АФК «Система» перестроит здание Дома связи на Новом Арбате

АФК «Система» перестроит здание Дома связи на Новом Арбате

Собственник Дома связи на Новом Арбате, 2, может перестроить здание: в начале апреля он вынес на публичные слушания предложение об увеличении площади комплекса с 11 161 кв. м до 13 320 кв. м. Соответствующие документы опубликованы на сайте префектуры Центрального административного округа (ЦАО). Владелец объекта – входящая в АФК «Система» компания «Бизнес-недвижимость», указали два консультанта, работавшие с объектом, и подтвердил представитель АФК «Система».

www.vedomosti.ru/realty/articles/2019/04/21/799763-afk-sistema-arbate

Лариса: афк система — моя большая ошибка.

Тимофей Мартынов, это вы где прочитали?

Кекс Пекс, это она рассказывала сегодня на конференции в Самаре

Я конечно боюсь загадывать, но как мне видится:

Детский Мир — будет продаваться очень дорого, либо с существенной премией за контрольный пакет, либо часть компании с премией к текущим ценам в 15-20%, как хорошая растущая компания

Сегежа — данный бизнес очень инвестиционно емкий(сейчас там высокий долг, и по планам Шамолина для роста требуются существенные инвестиции). Как плюс — данная отрасль совершенно в России не развита, и с учетом Сегежи есть только 3 крупных игрока на рынке России. Есть куда расти. Как минус — с высоким долгом не выйдешь на IPO(наверное).

Остаются другие компании, и IPO OZON, Степи или Медси скорее всего, а не продажа актива целиком будет драйвером хорошего роста, дивидендов и прочего.Но по заявлениям менеджмента эти компании должны существенно вырасти. А пока есть возможность брать по адекватной цене и владеть Системой. При падениях увеличивать пакет. Без дивидендов, с риском введения ссанкций, и т.п.

Иськов Игорь, Матовость ситуации в том, что продав долю в бизнесе сегодня вы так же растаетесь и с ее прибылью завтра, потому продавать растущий (имеющий потенциал) бизнес не выгодно, разумнее продавать его на пике оборотов/прибыли… И даже в этом случае продажа не оправдана. Вот например у вас есть дм с маржинальность 20%… Или возвратом инвестиций 5 лет. Вот вам его зачем продавать что бы гасить долг… Пока рентабельность бизнеса выше стоимости кредитного плеча продавать его нет необходимости… А когда станет ниже, тогда придется продавать за сколько купят.

Konstantin, могут появиться направления бизнеса с большей маржинальностью. И тогда продажа ДМ выглядит вполне логично. Ибо, кредитная нагрузка не может расти бесконечно.

Value, могут. И появятся. Нормы то знаем, что высокая маржинальность обратная сторона высоких рисков… Грубо говоря это венчурные инвестиции… Типо тех которые делает фонд DST… Но это не профиль системы мы

Я конечно боюсь загадывать, но как мне видится:

Детский Мир — будет продаваться очень дорого, либо с существенной премией за контрольный пакет, либо часть компании с премией к текущим ценам в 15-20%, как хорошая растущая компания

Сегежа — данный бизнес очень инвестиционно емкий(сейчас там высокий долг, и по планам Шамолина для роста требуются существенные инвестиции). Как плюс — данная отрасль совершенно в России не развита, и с учетом Сегежи есть только 3 крупных игрока на рынке России. Есть куда расти. Как минус — с высоким долгом не выйдешь на IPO(наверное).

Остаются другие компании, и IPO OZON, Степи или Медси скорее всего, а не продажа актива целиком будет драйвером хорошего роста, дивидендов и прочего.Но по заявлениям менеджмента эти компании должны существенно вырасти. А пока есть возможность брать по адекватной цене и владеть Системой. При падениях увеличивать пакет. Без дивидендов, с риском введения ссанкций, и т.п.

Иськов Игорь, Матовость ситуации в том, что продав долю в бизнесе сегодня вы так же растаетесь и с ее прибылью завтра, потому продавать растущий (имеющий потенциал) бизнес не выгодно, разумнее продавать его на пике оборотов/прибыли… И даже в этом случае продажа не оправдана. Вот например у вас есть дм с маржинальность 20%… Или возвратом инвестиций 5 лет. Вот вам его зачем продавать что бы гасить долг… Пока рентабельность бизнеса выше стоимости кредитного плеча продавать его нет необходимости… А когда станет ниже, тогда придется продавать за сколько купят.

Konstantin, могут появиться направления бизнеса с большей маржинальностью. И тогда продажа ДМ выглядит вполне логично. Ибо, кредитная нагрузка не может расти бесконечно.

Я конечно боюсь загадывать, но как мне видится:

Детский Мир — будет продаваться очень дорого, либо с существенной премией за контрольный пакет, либо часть компании с премией к текущим ценам в 15-20%, как хорошая растущая компания

Сегежа — данный бизнес очень инвестиционно емкий(сейчас там высокий долг, и по планам Шамолина для роста требуются существенные инвестиции). Как плюс — данная отрасль совершенно в России не развита, и с учетом Сегежи есть только 3 крупных игрока на рынке России. Есть куда расти. Как минус — с высоким долгом не выйдешь на IPO(наверное).

Остаются другие компании, и IPO OZON, Степи или Медси скорее всего, а не продажа актива целиком будет драйвером хорошего роста, дивидендов и прочего.Но по заявлениям менеджмента эти компании должны существенно вырасти. А пока есть возможность брать по адекватной цене и владеть Системой. При падениях увеличивать пакет. Без дивидендов, с риском введения ссанкций, и т.п.

Иськов Игорь, Матовость ситуации в том, что продав долю в бизнесе сегодня вы так же растаетесь и с ее прибылью завтра, потому продавать растущий (имеющий потенциал) бизнес не выгодно, разумнее продавать его на пике оборотов/прибыли… И даже в этом случае продажа не оправдана. Вот например у вас есть дм с маржинальность 20%… Или возвратом инвестиций 5 лет. Вот вам его зачем продавать что бы гасить долг… Пока рентабельность бизнеса выше стоимости кредитного плеча продавать его нет необходимости… А когда станет ниже, тогда придется продавать за сколько купят.

Konstantin, Поддерживаю, правильные слова. Поэтому я и спокоен в том плане что система не будет продавать задешево ДМ, а дорого как мы видим никто покупать не хочет. В долгую это более выгодно.

Я правда искренне жду только к 20-21 году IPO, и адекватных дивидендов. А до этого времени пусть разбираются с долговой нагрузкой и инвестициями.

Я конечно боюсь загадывать, но как мне видится:

Детский Мир — будет продаваться очень дорого, либо с существенной премией за контрольный пакет, либо часть компании с премией к текущим ценам в 15-20%, как хорошая растущая компания

Сегежа — данный бизнес очень инвестиционно емкий(сейчас там высокий долг, и по планам Шамолина для роста требуются существенные инвестиции). Как плюс — данная отрасль совершенно в России не развита, и с учетом Сегежи есть только 3 крупных игрока на рынке России. Есть куда расти. Как минус — с высоким долгом не выйдешь на IPO(наверное).

Остаются другие компании, и IPO OZON, Степи или Медси скорее всего, а не продажа актива целиком будет драйвером хорошего роста, дивидендов и прочего.Но по заявлениям менеджмента эти компании должны существенно вырасти. А пока есть возможность брать по адекватной цене и владеть Системой. При падениях увеличивать пакет. Без дивидендов, с риском введения ссанкций, и т.п.

Иськов Игорь, Матовость ситуации в том, что продав долю в бизнесе сегодня вы так же растаетесь и с ее прибылью завтра, потому продавать растущий (имеющий потенциал) бизнес не выгодно, разумнее продавать его на пике оборотов/прибыли… И даже в этом случае продажа не оправдана. Вот например у вас есть дм с маржинальность 20%… Или возвратом инвестиций 5 лет. Вот вам его зачем продавать что бы гасить долг… Пока рентабельность бизнеса выше стоимости кредитного плеча продавать его нет необходимости… А когда станет ниже, тогда придется продавать за сколько купят.

У той же Арсагеры P/E 90, а Шадрин, считающий себя инвестором, Баффетом, пылесосит её только так.

А тут всего P/E 79.

elber, тут ваше не надо на п/е смотреть.

Тут особый случай, но легким его не назвать, это точно

Тимофей Мартынов, по Все Щ. сам считает, что текущие катировки дороги для покупки, но фиксировать Профит ему религия не позволяет. К тому же Арсе что б увеличить прибыль в 10 раз не надо влезать в долг, достаточно дать небольшую рекламу и плавное ослабление рубля в течении 3-4 лет, что б рынок (особенно вторые эшелоны подрастали стабильно). И да там все так другой случай. Арса ближе к банку или IT чем компаниям реального сектора. Я конечно боюсь загадывать, но как мне видится:

Я конечно боюсь загадывать, но как мне видится:

Детский Мир — будет продаваться очень дорого, либо с существенной премией за контрольный пакет, либо часть компании с премией к текущим ценам в 15-20%, как хорошая растущая компания

Сегежа — данный бизнес очень инвестиционно емкий(сейчас там высокий долг, и по планам Шамолина для роста требуются существенные инвестиции). Как плюс — данная отрасль совершенно в России не развита, и с учетом Сегежи есть только 3 крупных игрока на рынке России. Есть куда расти. Как минус — с высоким долгом не выйдешь на IPO(наверное).

Остаются другие компании, и IPO OZON, Степи или Медси скорее всего, а не продажа актива целиком будет драйвером хорошего роста, дивидендов и прочего.Но по заявлениям менеджмента эти компании должны существенно вырасти. А пока есть возможность брать по адекватной цене и владеть Системой. При падениях увеличивать пакет. Без дивидендов, с риском введения ссанкций, и т.п.

P/E 79!...

И это не стартап и даже не растущая компания.

И IPO дочек не прибавит прибыли, а даст разовый доход. Если сейчас Система может выкачивать все что можно со своих непубшичных дочек, то после IPO дивидендные поступления уменьшатся.

P/E 79… Что то должно произойти… Либо Система откажется от планов по снижению долга… Что однозначно негатив для бизнеса либо инвесторы переоценки акции в соответствии с получаемой прибылью.

Какие перспективы у Системы? Такие, что рентабельность вырастет до среднерыночной… Не больше и цена останется в текущем диапазоне

Konstantin, При чем тут P\E? Как можно оценивать P\E при долговой нагрузке и инвестиционной активности одновременно? Анализируется показатель OIBDA, который как раз показывает рост. Так же по поводу дивидендов — МТС стабильная дивидендная фишка, Детский Мир выплатил всю прибыль так же в дивиденды.

Компания растет, и текущая цена подарок в долгосрок. Никто не знает когда будет IPO, и когда сойдутся по цене детского мира, но как показал этот год — высокая долговая нагрузка не мешает продолжать инвестиционную деятельность и расти компании.

Иськов Игорь,

Ну не знаю… Я смотрю цифры с 2013 года выручка растет на 5%… это меньше чем потребительская инфляция. Увеличение долговой нагрузки не приводит к росту прибыли… Тогда какой смысл грузиться долгом… я не понимаю.Заявляют о цели снижать долг, а он растет… тож не понятно.заявляют о том что будут стремится к див доходности 6%… По факту не могут обеспечить и то, что прописано в уставе. Мутные схемы с тосовкой активов… Купить озон за дёшево продать мтсбанк за дорого… Понятно что экономят на дивидендах и налогах, но практика порочная. Даже если система продаст дм и ipo Сегежа, то это даст единоразовую прибыль, но снизит и доходы будущих периодов (читай даст кассовый разрыв) и уменьшит размер активов (читай может увезти размер собственного капитала в минусовую зону). И вообще у меня есть подозрения, что вся эта история с публичной открытой компанией — ширма. По факту всплывают криминальные истории и с МТС и с башнефтью… не все так чисто. Вокруг Системы много неопределённостей которые не дадут положительного эффекта, а в лучшем случае не сделают хуже. В такой ситуации покупка пут опционов лучшее что можно делать с акциями системы. А ещё очень похоже напрягает, то что по сути рынок то растет ММВБ обновляет хаи… а система падает… Что же будет когда рынок уйдет в коррекцию?

Konstantin, ваши доводы насчет долга правдивы. Да и более того скажу, система занимает у меня большую долю портфеля, а как правильно заметил один знакомый — когда ты владеешь акциями какой-либо компании в долгую, твой взляд теряет объективность, любая новость окрашивается в более позитивную сторону.

Мне нравится система своей диверсифицированностью, сильным управлением, открытостью. 2018 год показал что не смотря на тяжелейшую долговую нагрузку они продолжают развивать и инвестировать в свои проекты. Роснефть сделала подарок просто, система торгуется с большим дисконтом. А насчет дивидендов — это не было сюрпризом.

У той же Арсагеры P/E 90, а Шадрин, считающий себя инвестором, Баффетом, пылесосит её только так.

А тут всего P/E 79.

elber, тут ваше не надо на п/е смотреть.

Тут особый случай, но легким его не назвать, это точно

P/E 79!...

И это не стартап и даже не растущая компания.

И IPO дочек не прибавит прибыли, а даст разовый доход. Если сейчас Система может выкачивать все что можно со своих непубшичных дочек, то после IPO дивидендные поступления уменьшатся.

P/E 79… Что то должно произойти… Либо Система откажется от планов по снижению долга… Что однозначно негатив для бизнеса либо инвесторы переоценки акции в соответствии с получаемой прибылью.

Какие перспективы у Системы? Такие, что рентабельность вырастет до среднерыночной… Не больше и цена останется в текущем диапазоне

Konstantin, При чем тут P\E? Как можно оценивать P\E при долговой нагрузке и инвестиционной активности одновременно? Анализируется показатель OIBDA, который как раз показывает рост. Так же по поводу дивидендов — МТС стабильная дивидендная фишка, Детский Мир выплатил всю прибыль так же в дивиденды.

Компания растет, и текущая цена подарок в долгосрок. Никто не знает когда будет IPO, и когда сойдутся по цене детского мира, но как показал этот год — высокая долговая нагрузка не мешает продолжать инвестиционную деятельность и расти компании.

Иськов Игорь,

Ну не знаю… Я смотрю цифры с 2013 года выручка растет на 5%… это меньше чем потребительская инфляция. Увеличение долговой нагрузки не приводит к росту прибыли… Тогда какой смысл грузиться долгом… я не понимаю.Заявляют о цели снижать долг, а он растет… тож не понятно.заявляют о том что будут стремится к див доходности 6%… По факту не могут обеспечить и то, что прописано в уставе. Мутные схемы с тосовкой активов… Купить озон за дёшево продать мтсбанк за дорого… Понятно что экономят на дивидендах и налогах, но практика порочная. Даже если система продаст дм и ipo Сегежа, то это даст единоразовую прибыль, но снизит и доходы будущих периодов (читай даст кассовый разрыв) и уменьшит размер активов (читай может увезти размер собственного капитала в минусовую зону). И вообще у меня есть подозрения, что вся эта история с публичной открытой компанией — ширма. По факту всплывают криминальные истории и с МТС и с башнефтью… не все так чисто. Вокруг Системы много неопределённостей которые не дадут положительного эффекта, а в лучшем случае не сделают хуже. В такой ситуации покупка пут опционов лучшее что можно делать с акциями системы. А ещё очень похоже напрягает, то что по сути рынок то растет ММВБ обновляет хаи… а система падает… Что же будет когда рынок уйдет в коррекцию?

У той же Арсагеры P/E 90, а Шадрин, считающий себя инвестором, Баффетом, пылесосит её только так.

А тут всего P/E 79.

elber, случайно минус поставил. Ему доля нужна для голосования. P/E там второстепенно — отбивается за счет другого, он в совете директоров там состоит на зарплате :)

Displacer, он уже не в совете директоров, убрали его.

У той же Арсагеры P/E 90, а Шадрин, считающий себя инвестором, Баффетом, пылесосит её только так.

А тут всего P/E 79.

elber, случайно минус поставил. Ему доля нужна для голосования. P/E там второстепенно — отбивается за счет другого, он в совете директоров там состоит на зарплате :)

P/E 79!...

И это не стартап и даже не растущая компания.

И IPO дочек не прибавит прибыли, а даст разовый доход. Если сейчас Система может выкачивать все что можно со своих непубшичных дочек, то после IPO дивидендные поступления уменьшатся.

P/E 79… Что то должно произойти… Либо Система откажется от планов по снижению долга… Что однозначно негатив для бизнеса либо инвесторы переоценки акции в соответствии с получаемой прибылью.

Какие перспективы у Системы? Такие, что рентабельность вырастет до среднерыночной… Не больше и цена останется в текущем диапазоне

Konstantin, а по-моему компания вполне себе растущая. Её подкосили «особенности» местного рынка, но это временные трудности.

Value, не только местного, но и зарубежных.

P/E 79!...

И это не стартап и даже не растущая компания.

И IPO дочек не прибавит прибыли, а даст разовый доход. Если сейчас Система может выкачивать все что можно со своих непубшичных дочек, то после IPO дивидендные поступления уменьшатся.

P/E 79… Что то должно произойти… Либо Система откажется от планов по снижению долга… Что однозначно негатив для бизнеса либо инвесторы переоценки акции в соответствии с получаемой прибылью.

Какие перспективы у Системы? Такие, что рентабельность вырастет до среднерыночной… Не больше и цена останется в текущем диапазоне

Konstantin, При чем тут P\E? Как можно оценивать P\E при долговой нагрузке и инвестиционной активности одновременно? Анализируется показатель OIBDA, который как раз показывает рост. Так же по поводу дивидендов — МТС стабильная дивидендная фишка, Детский Мир выплатил всю прибыль так же в дивиденды.

Компания растет, и текущая цена подарок в долгосрок. Никто не знает когда будет IPO, и когда сойдутся по цене детского мира, но как показал этот год — высокая долговая нагрузка не мешает продолжать инвестиционную деятельность и расти компании.

АФК Система - факторы роста и падения акций

- Одна из лучших компаний в плане отношения к миноритариям, стремится к прозрачной дивидендной политике как в материнской, так и в дочерних компаниях. (14.06.2017)

- Удачная конъюнктура рынка в 2021 году позволила Системе монетизировать свои разнообразные активы, вывести на биржу OZON, Сегежа. (08.07.2021)

- до 17 сентября 2022 года действует программа выкупа акций на 7 млрд рублей (08.07.2021)

- В 2022 году компания может провести IPO Медси, Агрохолдинга Степь и Биннофарма, что будет способствовать высвобождению акционерной стоимости АФК (01.01.2022)

- уровень долговой нагрузки: за вычетом гудвила и прочих нематериальных активов собственный капитал системы составляет минус! 50млрд. ₽ (на 31.12.2021) при активах 1,7 трл. ₽. (10.06.2022)

АФК Система - описание компании

ОАО «Акционерная финансовая корпорация „Система“ (АФК „Система“, ИНН 7703104630) — публичная диверсифицированная корпорация, обслуживающая более 100 млн потребителей в таких отраслях, как телекоммуникации, высокие технологии, ТЭК, радио и космические технологии, банковские услуги, розничная торговля, масс-медиа, туризм и медицинские услуги. Компания основана в 1993 году.

Уставный капитал АФК „Система“ составляет 868.5 млн руб. и разделён на 9.65 млрд обыкновенных акций номиналом 0.09 руб. Основной акционер — Владимир Евтушенков.

Чистая прибыль АФК „Система“ по РСБУ за 9 месяцев 2015 года составила 89.799 млрд руб. против убытка в 74.773 млрд руб. годом ранее.

Чем владеет АФК Система?

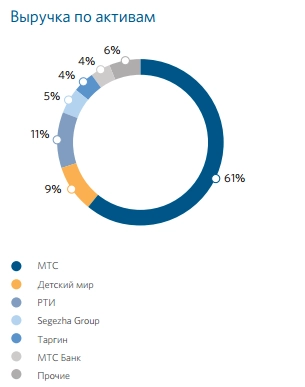

53% МТС

87% МТС Банк

73% Сегежа Груп (бумага)

100% Медси

91% БЭСК

66% Интурист

85% РТИ

33,4% ozon.ru

50% СГ Транс

100% Таргин

57% SSTL

100% Группа Кронштадт

40% Concept Group

50% RZ Agro

100% Агрохолдинг Степь

http://www.sistema.ru/

годовой отчет 2015

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций