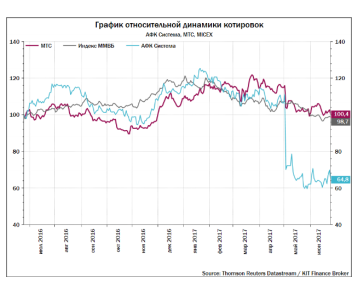

Система. Чем грозит проигрыш "дела Башнефти" АФК "Система" и МТС? :Мы видим 3 варианта развития событий в случае проигрыша АФК Система. По результатам судебного рассмотрения иска Роснефти, Башнефти и Республики Башкортостан к АФК Система на 170,6 млрд руб. ходатайства Системы, как и на предварительном заседании, были отклонены, а заседание было отложено до 12 июля.

Текущее развитие событий не внушает оптимизма относительно перспектив Системы в этом деле, и мы решили рассмотреть, каким образом потенциально негативный исход дела может повлиять на финансовые показатели АФК Система и МТС. Напомним, что накануне заседания судом были наложены обеспечительные меры на пакеты Системы в МТС (31,76%), БЭСК (90,47%) и Медси (100%). По законодательству они действуют до фактического исполнения судебного акта, т.е. в рассматриваемом варианте, при удовлетворении иска (и отклонении апелляций на всех уровнях), до выплаты Системой 170,6 млрд руб. В случае неисполнения решения суда Федеральная служба судебных приставов будет производить изъятие имущества.

В базовом сценарии в случае удовлетворения иска мы рассматриваем выплату АФК Система требований за счет внешнего финансирования и сохранение контроля над указанными активами. Жестким вариантом, на наш взгляд, является потеря Системой значительной доли пакета в МТС, который по текущей рыночной стоимости оценивается в 232 млрд руб. Также возможен вариант продажи других активов при сохранении пакета в МТС, но на данный момент нам он кажется труднореализуемым.

Привлечение долга

1. В случае привлечения долгового финансирования на сумму иска, чистый долг Системы увеличится на 170,6 млрд руб., консолидированный показатель OIBDA не изменится, но чистый денежный поток корпоративного центра снизится до нескольких миллиардов рублей из-за роста процентных расходов по долгу. Таким образом, отношение чистого долга корпоративного центра к консолидированной OIBDA увеличится с 0,4х до 1,3х, а консолидированный чистый долг/OIBDA – с 2,2х до 3,1х, также значительно вырастет отношение чистого долга к денежному потоку. В этой ситуации есть существенный риск снижения кредитного рейтинга АФК Система. К примеру, по методологии S&P, отношение долга к стоимости портфеля, по нашим оценкам, превысит 50%, а совокупный коэффициент покрытия (отношение полученных дивидендов и платы за управление к сумме операционных, налоговых и процентных расходов, а также дивидендов акционерам холдинга) упадет ниже 1х, хотя текущие рейтинги Системы подразумевают первый показатель ниже 20% и второй — выше 1х. По методологии Fitch, чистый долг к нормализованным дивидендам вырастет с 2х до 6,9х, а текущий рейтинг соответствует значению ниже 4,5х.

Можно предположить, что АФК Система постарается переложить часть затрат на МТС либо путем выплаты последней дополнительных дивидендов, либо выкупа собственных акций с рынка, либо продажи Системой активов (например, увеличение МТС доли в МТС Банке или Ozon), либо выдачей внутригрупповых займов. По состоянию на 1 кв. 2017 г., долговая нагрузка МТС составляла 1,7х общий долг/OIBDA, что ниже, чем у российских конкурентов, и мы считаем, что для достижения ~2,0х (потолок для текущего рейтинга S&P) МТС может нарастить долг на ~60 млрд руб. При этом подобное развитие событий помогло бы Системе либо привлечь меньше долга, либо быстрее погасить его (что может улучшить кредитоспособность компании в глазах рейтинговых агентств).

Продажа доли в МТС

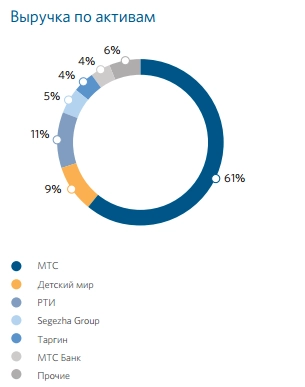

2. При продаже пакета в МТС (исходя из текущей капитализации, для покрытия суммы иска необходимо продать 36,6% акций, в таком случае у Системы остается 13,4%; если будут использованы свободные денежные средства (20,5 млрд руб.), то доля Системы составит порядка 18%), результаты оператора деконсолидируются из отчетности Системы, что снизит показатели консолидированных OIBDA и долга, а также значительно уменьшит чистый денежный поток, поскольку основная его часть приходится на МТС. При этом чистый долг корпоративного центра не изменится, поскольку в этом сценарии внешнее финансирование не привлекается. Поскольку МТС формирует львиную долю OIBDA (91% по итогам 2016 г.), долговая нагрузка сильно вырастет, по нашим оценкам, отношение чистого долга корпоративного центра к консолидированной OIBDA увеличится с 0,4х до 3,9х, консолидированный чистый долг/OIBDA – с 2,2х до 7,8х. Ситуация с денежным потоком будет похожа на первый случай, поскольку основная его часть формируется за счет дивидендов МТС. Отношение долга к стоимости портфеля в этом случае составит примерно 25%, совокупный коэффициент покрытия опустится ниже 1х, а отношение долга к нормализованным дивидендам составит около 4х, что все же несколько ниже, чем граница текущего рейтинга по методологии Fitch. Кроме того, в случае попадания пакета в МТС при продаже к недружественному акционеру существует риск снижения дивидендных выплат, что может еще сильнее снизить денежный поток. В этом случае снижение рейтинга АФК Система ещё более вероятно.

Для МТС в данном сценарии наиболее негативным вариантом развития событий могло бы быть получение доли в операторе недружественным инвестором и последующая консолидация им контрольного пакета путем LBO (это повысило бы долговую нагрузку МТС примерно в два раза). Также существует дополнительный риск попадания МТС под финансовые санкции США и ЕС, если потенциальный новый владелец числится в санкционном списке.

Продажа других активов

3. Если рассматривать вариант с продажей прочих активов (при сохранении доли в МТС), то, по нашей оценке, Системе придется продать либо все непубличные активы, либо еще и долю в Детском Мире, в зависимости от дисконта к оценочной стоимости (исторически акции АФК Система торгуются с дисконтом в диапазоне 20-30% к стоимости портфеля). В этом случае отношение чистого долга корпоративного центра к консолидированной OIBDA практически не изменится, консолидированный чистый долг/OIBDA снизится с 2,2х до 1,4х. В этом случае рисков для кредитных рейтингов меньше, однако, очевидно, что продажу разнородных непубличных активов технически труднее осуществить в требуемые законодательством сроки, чем продать доли в компаниях, торгуемых на биржах.

Отметим, что мы расцениваем первый вариант развития событий, при котором Система привлекает внешнее финансирование и частично перераспределяет долговую нагрузку на МТС, как базовый, а потерю МТС, скорее, как стресс-тест.

Сергей Либин

аналитик Райффайзенбанка

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций