Авто-репост. Читать в блоге >>>

Суть сделки РЕПО состоит в том, что одна сторона продаёт другой стороне некие материальные ценности (в основном объектом сделки выступают часто ценные бумаги). Но продаёт не просто так, а с условием выкупить их обратно через оговоренное время, по оговоренной цене. В данном случае цель продавца состоит в том, чтобы получить необходимую ему сумму денег, а цель покупателя в том, чтобы вернуть свои деньги с процентом по окончании сделки (этот процент учитывается в сумме обратного выкупа).

При этом покупатель как бы ссужает деньги с минимальным для себя риском, ведь на время сделки, у него в собственности находится имущество продавца. И если через определённый договором РЕПО срок, продавец не исполнит свои обязательства и не выкупит своё имущество обратно, то покупатель сам может реализовать его, вернув тем самым свои деньги.

Сделки РЕПО бывают двух основных типов:

В зависимости от того с позиции какой из сторон сделки смотреть на неё, любая сделка РЕПО одновременно является и прямой и обратной.

Сделки РЕПО имеют многие варианты:

👉Сделки, проводимые внутри дня. Это когда и прямая и обратная сделка РЕПО проводятся в течение одного дня;

👉Сделки Овернайт (от англ. Overnight – через ночь). Это когда вторая часть операции (обратная сделка РЕПО) совершается на следующий день после первой (прямой сделки). Эти сделки проводятся на спотовом рынке и носят названия today и tomorow соответственно;

👉Действующие операции имеют место быть, когда по сделке исполнена только первая её часть (прямая сделка РЕПО);

👉Открытыми операциями называют сделки РЕПО без установленных сроков завершения;

👉Биржевые сделки РЕПО, это такие, в которых все взаимоотношения между сторонами строго регламентированы правилами биржи (которая выступает определённым гарантом соблюдения всех условий по ним);

Соответственно, внебиржевыми называют такие сделки, которые проводятся между двумя контрагентами, минуя биржу, на основании прямого договора между ними;

Трёхсторонними сделками РЕПО называют такие, в которых обеспечением условий сделки занимается третья сторона;

Сделки РЕПО с ЦБ РФ, в которых одной из сторон выступает Центробанк;

Междилерские сделки это такие, в которых обеими сторонами выступают дилеры.

РЕПО с Центральным Контрагентом (РЕПО ЦК) появилось относительно недавно, в 2016 году на Московской бирже. Его принципиальное отличие от всех остальных состоит в том, что в качестве залога здесь выступает предъявительская ценная бумага — клиринговый сертификат участия (КСУ). КСУ выпускается в документарной форме и относится к ценным бумагам неэмиссионного типа.

В данном случае, ценные бумаги (предназначенные в качестве залога) не продаются второй стороне сделки РЕПО, а передаются в НКЦ (Национальный Клиринговый Центр). А НКЦ, в обмен на эти бумаги, выдаёт клиринговый сертификат участия.

Для чего все это нужно? Дело в том, что введение ЦК (КСУ) позволило во многом повысить ликвидность и увеличить сроки сделок РЕПО. Это произошло благодаря тому, что ценными бумагами, переданными в имущественный пул в обмен на КСУ, можно продолжать успешно пользоваться. То есть, первая сторона сделки РЕПО (тот кто получает денежные средства) оставляет за собой право на использование всех ценных бумаг переданных в пул. По акциям можно продолжать получать дивиденды, а также участвовать в управлении компанией-эмитентом. По облигациям — продолжать получать купонный доход.

Если возникает необходимость вывести из пула ту или иную ценную бумагу, то этот вопрос решается довольно просто. Нужно лишь заменить нужную бумагу другими финансовыми инструментами равнозначными ей по стоимости.

То есть, если в обычных сделках РЕПО (без ЦК), первая сторона сделки, по сути, лишается залоговых ценных бумаг на весь период сделки, то в РЕПО с ЦК ценные бумаги остаются в частичном управлении. Именно этот факт и способствует тому, что условия сделок становятся более гибкими, а это, в свою очередь, позволяет заключать их на гораздо более длительные сроки.

Рынок акций рос семь месяцев подряд и продолжил рост в восьмом. Если август в итоге и останется месяцем повышения, Индекс МосБиржи поставит рекорд по длительности непрерывного подъема. Хотя и без ценового рекорда. Однако шансы представляются невысокими.

Продолжается погружение ОФЗ. Однолетние бумаги дают 9% годовых, двухлетние – 9,5%, трехлетние – 10%. При нынешнем значении ключевой ставки, 8,5%, ее повышение кажется самосбывающимся предположением.

Растущая стоимость денег – значительная неприятность для фондового рынка. Рубль ужесточение ДКП тоже должно поддержать. И тоже плюс не совсем для рынка акций.

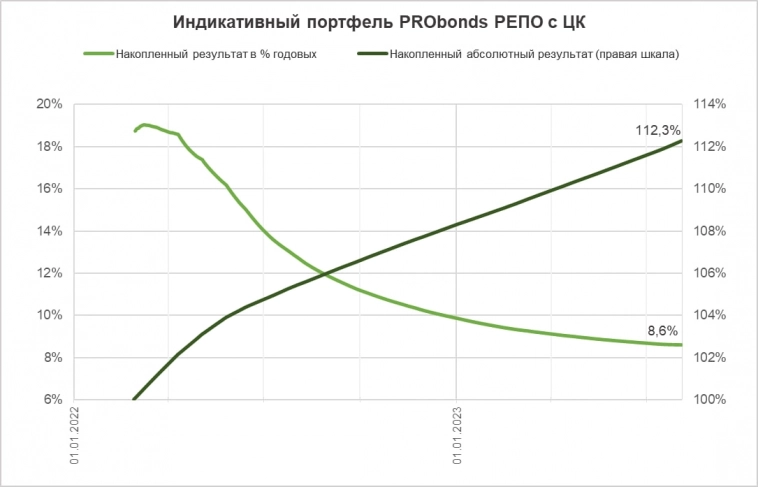

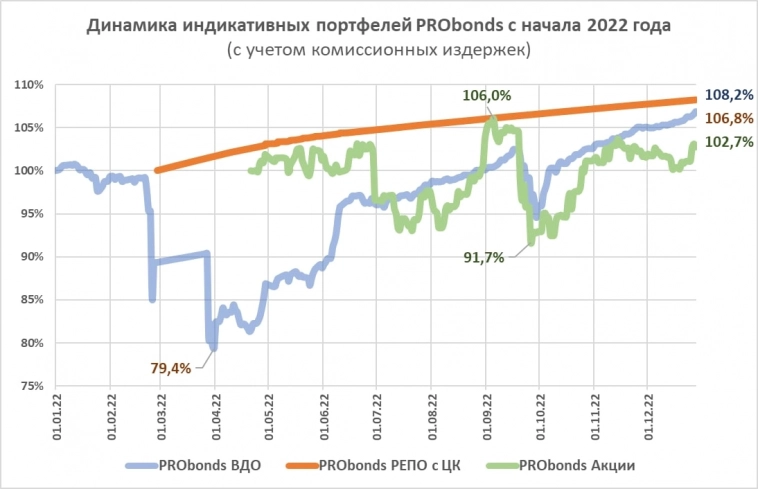

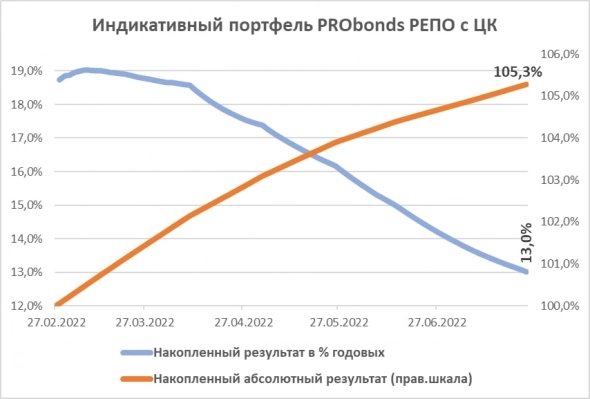

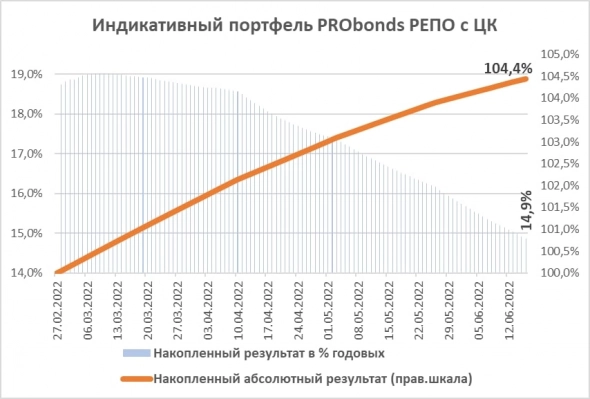

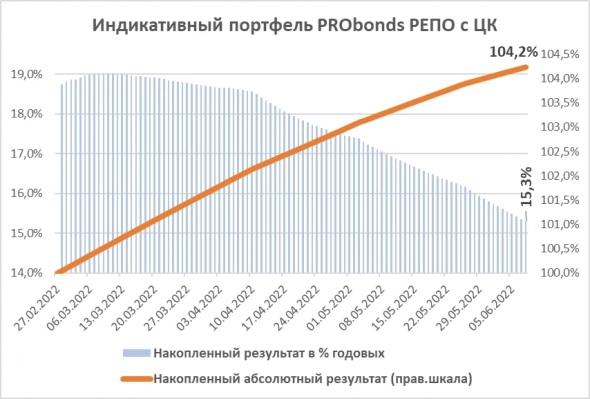

Мы редко публикуем обновления портфеля PRObonds РЕПО с ЦК. Это портфель денежного рынка, существует он максимально размеренно, без взлетов и просадок.

Но повод есть. Неделю назад Банк России поднял ключевую ставку до 8,5%. И доходность портфеля, которая месяц от месяца снижалась, постепенно упав с 19 до 8,6%, похоже, снижаться дальше не будет.

Сегодня портфель не притягивает большого внимания: и ВДО, и акции дали кратно больше. Однако все их преимущество – преимущество нынешнего года. В глубоко кризисном 2022-м первым был именно денежный портфель.

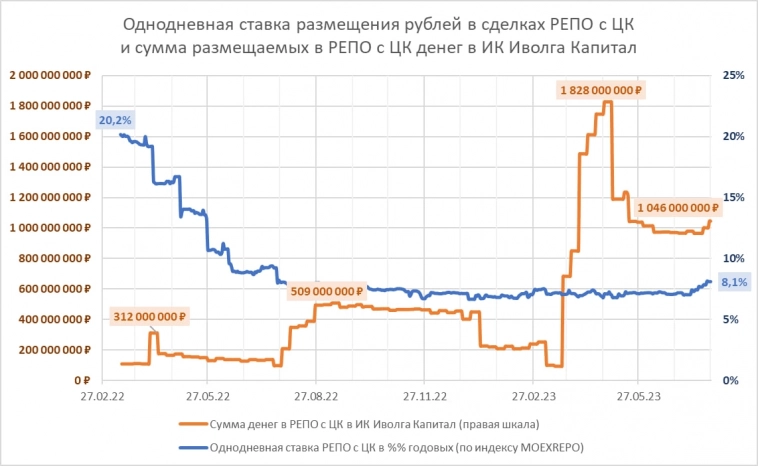

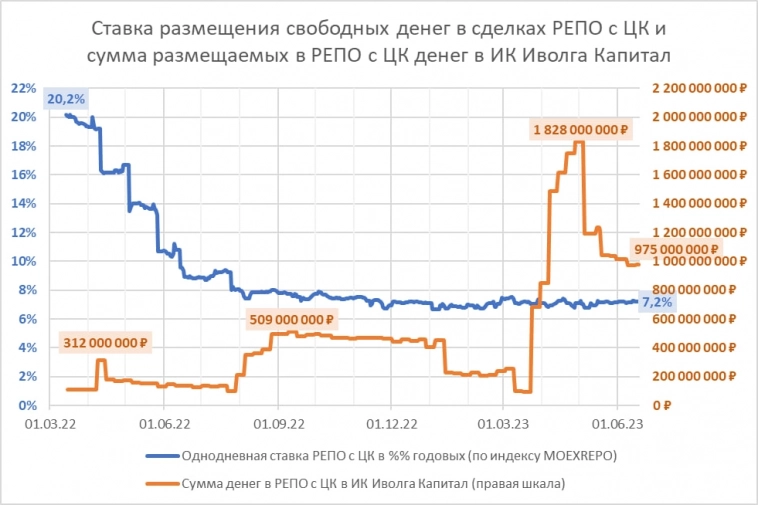

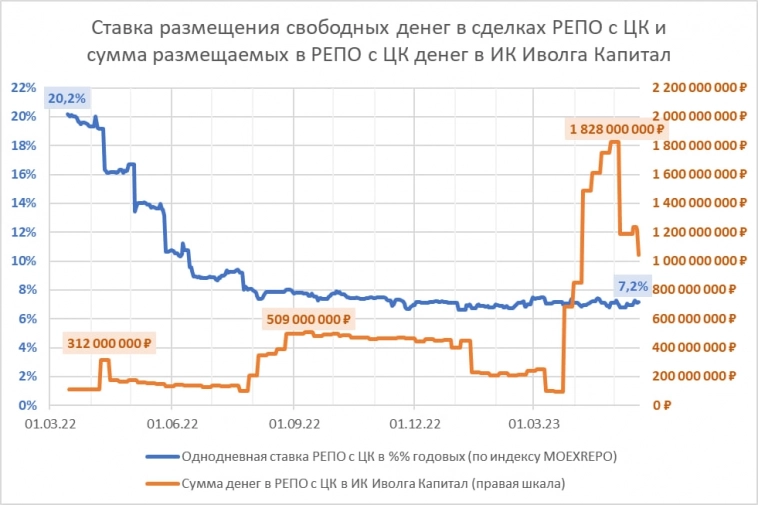

Банк России дал подачу рублю и рублевому рынку, подняв ключевую ставку до 8,5%. Теперь рублевую ликвидность на ночь можно размещать в РЕПО с ЦК под 8%+ (см. первый график). И, судя по настрою регулятора, скоро будет можно под 9%+. Задачка для тех, кто выбирает для хранения свободных денег короткие ОФЗ или что-то вроде.

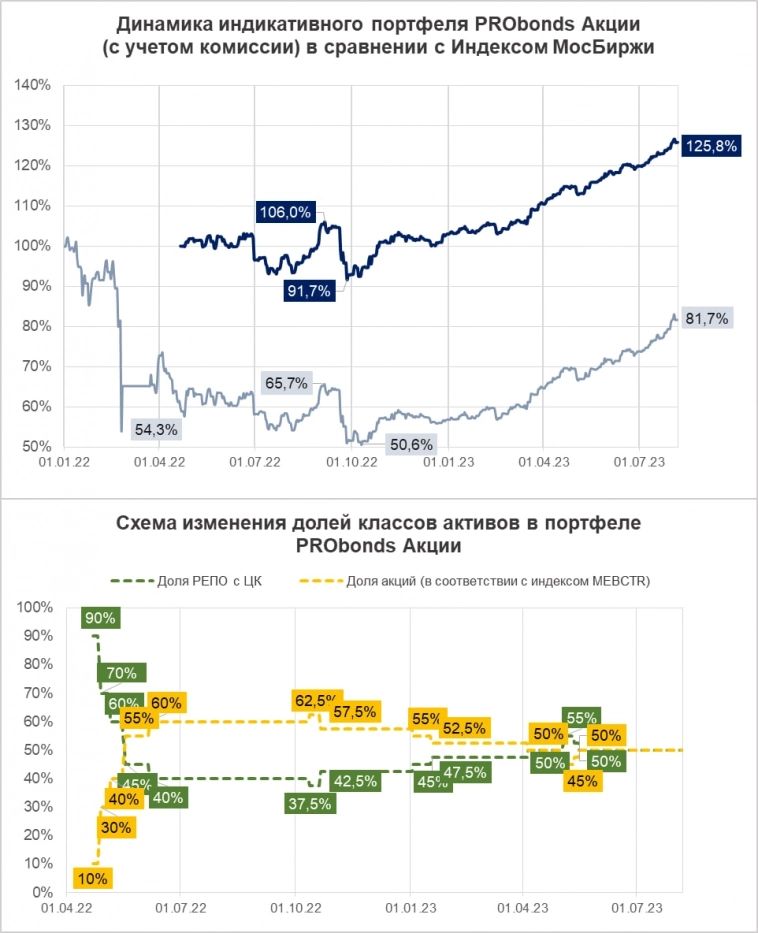

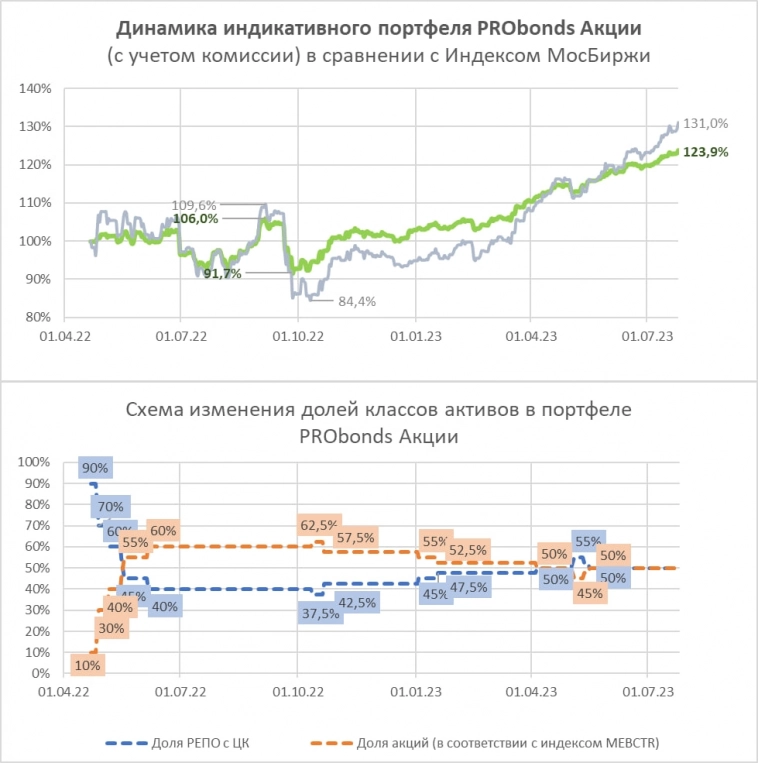

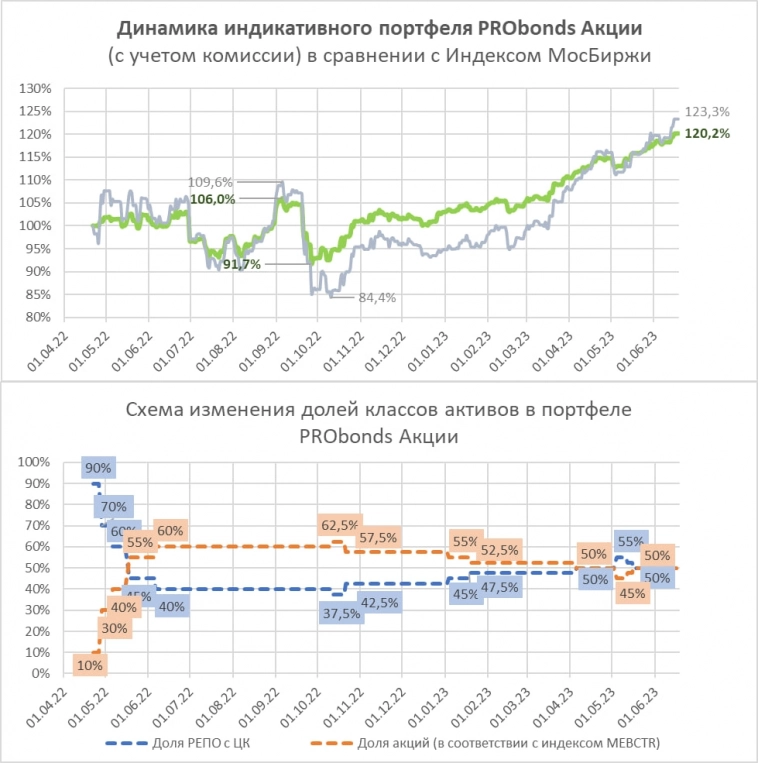

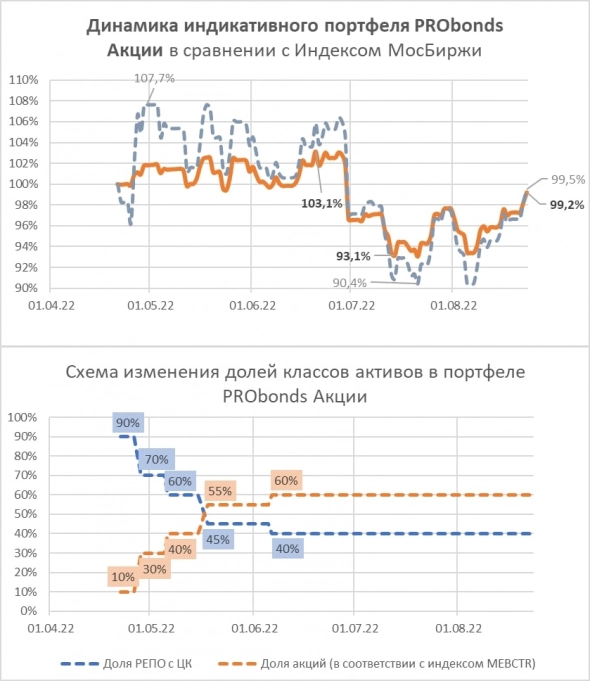

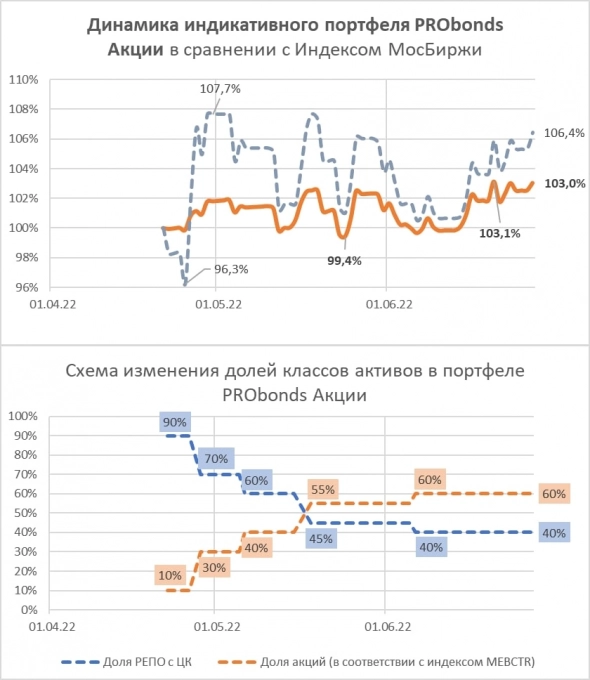

Смешанный портфель PRObonds Акции продолжает расти. По совокупности 2022 и неполного 2023 года почти на 24%. При неплохой точке запуска (апрель 2022), далее, он от рынка отстает. Хотя и падал прошлой осенью не в пример рынку, спокойнее. Собственно, на это и расчет: худшем для портфеля случае он отстанет не только в росте, но и в падении.

Деньги, и это важно. Половина активов портфеля размещается на денежном рынке. А там ставка поднялась примерно на 1% годовых, до примерно же 8,4%. Вообще-то, почти год с момента старта портфеля размещение денег приносило ему больше результата, чем владение акциями. Как бы сейчас красиво ни выглядел отечественный фондовый рынок, однажды баланс заработка опять сместится в пользу денежного рынка. Решение ЦБ по ставке добавило оснований.

Ошибки предположений. Даже не прогнозирования. Как пример, на прошедшей неделе мы делали предположение, что ключевая ставка будет поднята до 8%, это успокоит рубль, может отправить дальше вниз котировки ОФЗ и способно стать стимулом к коррекции акций. Пока что верен только второй тезис, про рубль. Простое объяснение того, почему в портфеле акций и денег так мало телодвижений. Кстати, и в нашем портфеле ВДО тоже.

Однодневная ставка размещения долларов на МосБирже вторую сессию держится выше 10% годовых. Вчера мы размещали доллары под 10% ровно, уже после всех комиссий, позавчера – под 13,2%. Кому-то очень не хватает валюты и платить он готов.

В среднем же, за последние 2 месяца, как мы начали заниматься репованием свободных долларов (они блокируются на ночь в валютных сделках РЕПО с ЦК), доходность операций – 4,7% годовых (4,1% после НДФЛ 13%).

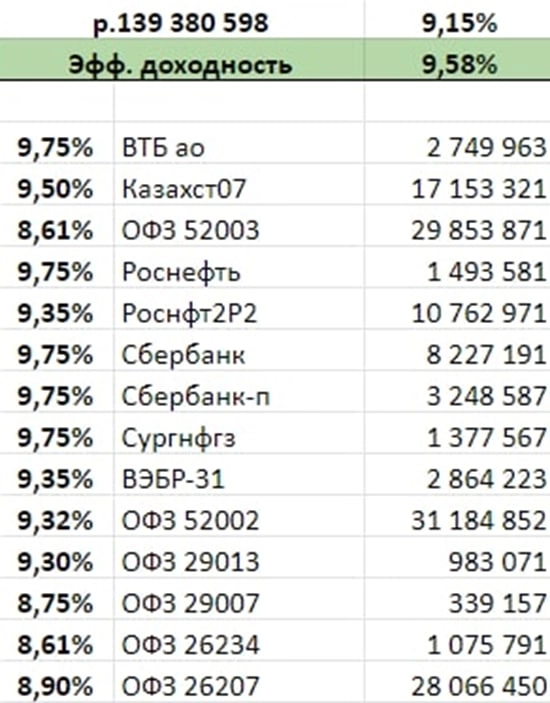

В двух словах продолжая тему РЕПО с ЦК (см. предыдущий пост: smart-lab.ru/company/ivolga_capital/blog/915162.php). На данный момент мы ежедневно размещаем около 1 млрд.р. Эффективная ставка размещения с учетом реинвестирования однодневного дохода и после вычета комиссий — около 7% годовых.

Если ЦБ, как намекает, поднимет ключевую ставку, доходность РЕПО должна вырасти примерно на величину подъема ключевой ставки.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

С учетом всех комиссий ставка размещения долларов в РЕПО с ЦК через Иволгу в июне в среднем составляет 4,9% годовых. Это ставка по своей сути депозита до востребования: доллары блокируются на ночь. Размещаем мы немного, всего около 300 тыс.долл., но сумма понемногу увеличивается.

Как видно на диаграмме, однодневная ставка скачет, от 0% до 9 и даже 10%. Но спрос на доллары на МосБирже есть, и, вероятно, средняя ее величина сохранится вблизи хотя бы 5% годовых.

Размещать юани, как и раньше, не получается, хотя их имеется больше, чем долларов. Причиной и избыток китайской валюты на торгах, и относительно низкая ключевая по ней.

А вот размещение евро в РЕПО мы делать начали. Статистики еще маловато для составления графика. Но осторожно вырисовывается средняя ставка размещения выше 4% после вычета комиссий.

Повторюсь, размещение денег в сделках РЕПО с ЦК имеет кредитный рейтинг ААА. Это рейтинг НКЦ, который и выступает центральным контрагентом (ЦК).

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Портфель PRObonds Акции (смешанный портфель акций и денежного рынка) к 3% в прошлом году добавил 16% за неполное первое полугодие нынешнего. Всего +20,2% до НДФЛ. До минимальной цели 12% годовых за 2022-23 годы портфелю остается вырасти еще на 5%. Рынку акций для этого нужно достичь примерно 2 900 п. по Индексу МосБиржи (сейчас 2 800 п.). Что до конца года не так и невероятно.

Беспокоиться стоит не о том, что результат превзойдет скромные ожидания. А о том, как не пропустить коррекцию. Предыдущее падение акций завершилось 8 месяцев назад. Не особенно давно. Но каждый месяц роста экспоненциально накапливает риск.

При нынешней развесовке, когда на акции приходится де-факто 52% активов портфеля, обвал рынка портфель и так обыграет с малыми потерями. Но, раз уж участие в росте было неполным, можно попробовать сделать участие в падении еще менее заметным.

На доллары в портфеле собственных и ассоциированных активов ИК Иволга Капитал приходится 15-20% (на рубль ~50%, остальное – евро и юани).

Если рубли мы годами размещаем в однодневных сделках РЕПО с ЦК. Что удобнее, доходнее и безопаснее банковского депозита, по нашему скромному мнению. То для долларовые сделки РЕПО появились только-только.

На диаграмме первые результаты размещения долларов. Это сделки РЕПО с ЦК через так называемые клиринговые сертификаты участия (КСУ). КСУ – корзина в нашем случае долларовых облигаций, которую собирает НКЦ как центральный контрагент по сделке РЕПО. Точную структуру сертификата НКЦ не раскрывает.

Эффективная ставка размещения долларов для наших клиентов сейчас, с учетом комиссии Иволги (0,5% от активов в год) и комиссии НРД (0,195% годовых от суммы сделки) – 4,6% годовых. Вычтем НДФЛ 13%, получим 4%. Это средняя ставка «до востребования», деньги могут быть размещены хоть на 1 день.

Деталей у этого инструмента больше. Сейчас достаточно сказать о самой возможности. Будем обновлять статистику. Ждем, когда появится режим РЕПО для юаней. На размещение евро при политике околонулевых ставок ЕЦБ особо не надеемся.

Давно не обновлял статистику сделок РЕПО с ЦК.

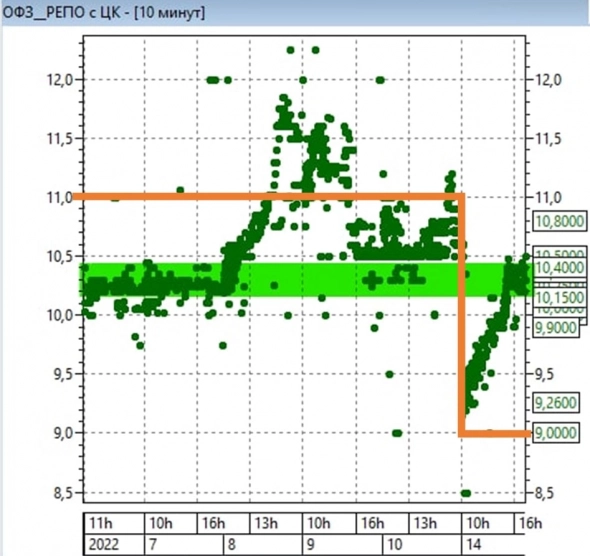

Прикладываю два графика:

• динамика ставок по однодневным сделкам РЕПО с ЦК и изменение денег в РЕПО в Иволге,

• результат индикативного портфеля PRObonds ВДО с марта 2022, накопленный и в %% годовых.

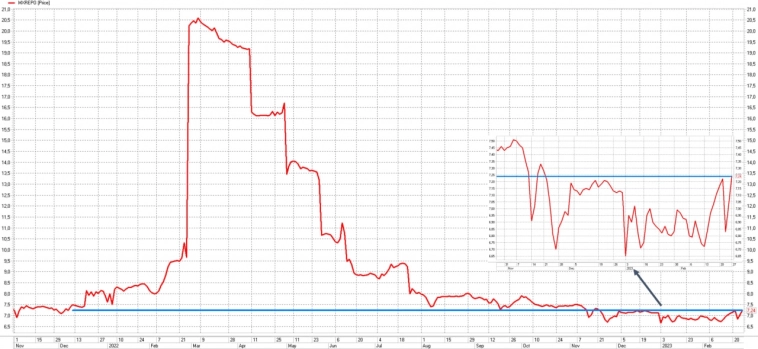

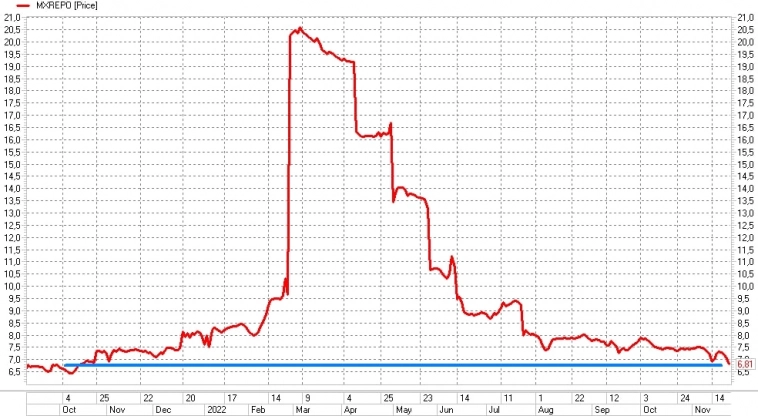

Смена тренда на рублевом денежном рынке. Индекс MOEXREPO, отражающий доходность однодневных сделок РЕПО с ЦК (попросту – денежного рынка), вчера обновил локальные максимумы и ушел к значениям 3-месячной давности. Вчера его значение составило 7,24%. Казалось бы, мелочь, оно до сих пор ниже ключевой ставки (7,5%). Но последние пару месяцев РЕПО балансировало в районе 6,8-6.9%. Разница заметна.

Вчерашний обвал российского фондового рынка возвращает в спектр внимания нашу «серую лошадку» — РЕПО с ЦК.

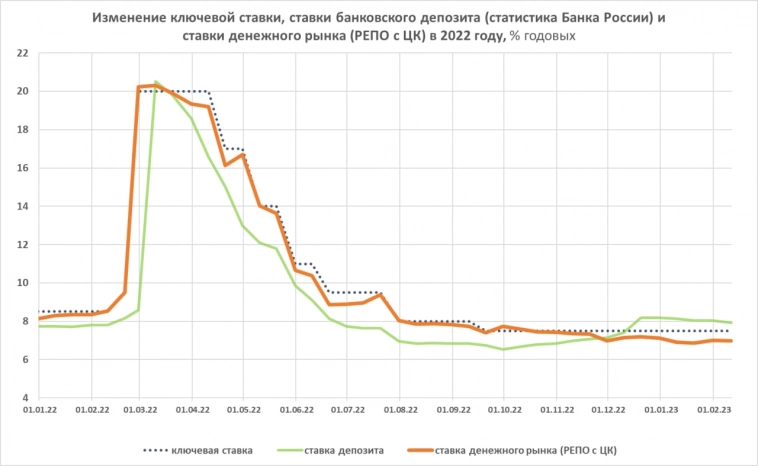

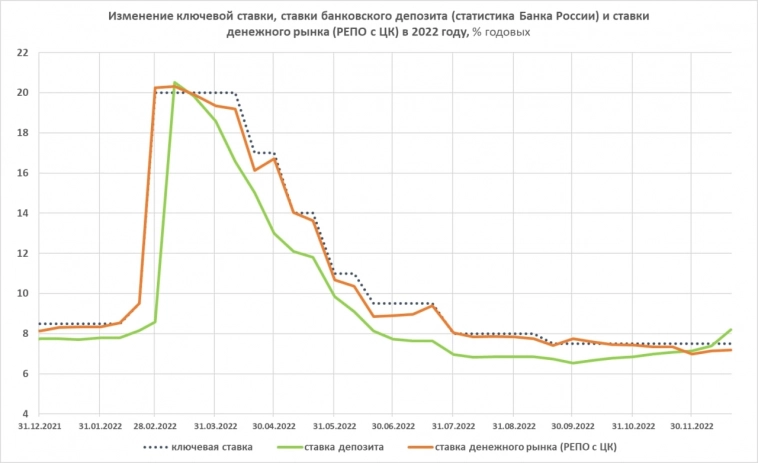

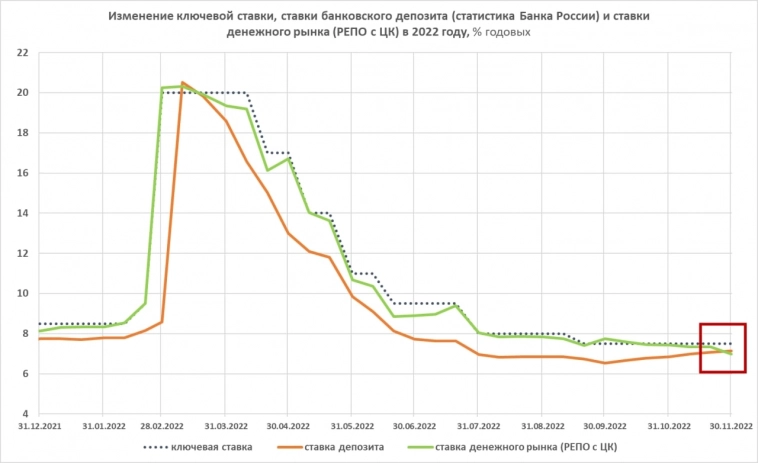

Напомню, сделки РЕПО с ЦК (мы практикуем однодневные сделки) – это размещение свободных денег под фактические гарантии НКЦ (кредитный рейтинг ААА) в формате «до востребования» с доходностью, аналогичной срочному банковскому депозиту. До нынешнего года РЕПО с ЦК проигрывало депозиту по налогам (фактический НДФЛ с депозита был нулевым), но с нынешнего года, думаю, НДФЛ с депозитов возникнет, и сохранится. Так что конкуренция между депозитом и РЕПО с ЦК становится равноправной. Сравнение динамики депозитной ставки и ставки РЕПО приведено на графике.

Самый скучный портфель, который мы ведем, как публично, так и в формате доверительного управления и брокерского обслуживания – портфель денежного рынка, он же портфель PRObonds РЕПО с ЦК.

Он же самый неприхотливый. Не нужно аналитической поддержки и прогнозирования, достаточно доступа к сделкам РЕПО с Центральным контрагентом. Этот доступ мы предоставляем нашим клиентам с комиссией не выше 0,5% годовых (учитывая прочие комиссии – не выше 0,7%). Поскольку сделки РЕПО с ЦК — однодневные, капитализация дохода происходит постоянно и комиссию она по- или перекрывает.

И он же – победитель по результатам нынешнего хаотичного года среди большинства вложений. Победитель в т.ч. у банковских депозитов.

На графике – динамика и соотношение величин ключевой ставки, ставки банковского депозита (средняя максимальна ставка крупнейших банков, по оценке Банка России) и ставки денежного рынка (традиционное РЕПО с ЦК).

Рамкой выделен аномальный участок графика. А именно, в ноябре при неизменной ключевой ставке депозиты начали расти, тогда как ставки денежного рынка падали.

В здоровой финансовой системе такое может быть именно временной аномалией. Депозиты в среднем должны быть ниже денежных ставок. Боюсь, от здоровых норм мы ушли.

Облигационный рынок, что корпоративный, что рынок ОФЗ, твердо торгуется вблизи и выше 10% годовых (напомню, ключевая ставка 7,5%). Сегмент ВДО – вблизи и выше 20%. И некоторое время казалось, что это случайность, что вот-вот доходности поползут вниз.

Однако, добавляя картине четкости, вверх потянулись и банковские депозиты. Видимо, 8% средней доходности для них – вопрос недолгого времени. А денежный рынок при этом вполне может оставаться на 7% и ниже, как сейчас. Я бы не исключал еще и понижения ключевой ставки через 2 недели, тогда деньги будут давать 6-6,5%.

Обратимся к денежному рынку. К привычному индикатору, однодневным сделкам РЕПО с ЦК.

Из достижений рынка – он продолжает удерживать лидерство по доходности в этом году. Акции в минусе, облигации вышли в плюс, но далеки от примерно 9,5%, которые принесут сделки РЕПО с ЦК в этом году.

Однако обращается на себя внимание поведение денежного рынка в последних 2 недели.

Средняя доходность сделок РЕПО (можно опираться на индекс MOEXREPO, см.иллюстрацию выше) упала до 6,81% на сессии четверга. Падение ниже 7% уже было, на прошедшей неделе, 14 ноября. Тогда был зафиксирован минимум 6,91%. И при ключевой ставке 7,5%, с ней денежный рынок весьма жестко сцеплен, он казался статистическим выбросом.

Похоже, нет.

Денежный рынок вернулся к уровням октября 2021 года. Причем ЦБ отчитывается о росте процентов по банковским депозитам. Но статистика ЦБ – запаздывающий индикатор. Тогда как РЕПО с ЦК запаздыванием не страдает.

Давно не писали про денежный рынок. А он живее всех живых.

Наш портфель денежного рынка – PRObonds РЕПО с ЦК – за время своего недолгого ведения так и не дал шансов прочим портфелям, где упор сделан на высокодоходные облигации и на российские акции.

Есть и важный стимул для этого рынка на перспективу – это динамика ключевой ставки и облигационного рынка. Последний после 21 сентября вновь ушел в небытие. Однако Минфин продолжает сообщать о планах по привлечению долга через ОФЗ. Продолжая снижать ключевую ставку, осуществить такие планы будет проблематично. Может быть, с ОФЗ и не получится. Тогда есть инфляционный рецепт для покрытия дефицита бюджета. Поэтому нынешние ключевые 7,5%, возможно, дно ставки. Причем деньги в однодневных сделках РЕПО с ЦК сейчас размещаются дороже, ближе к 8% годовых.

В противоположность этому банковские депозиты остаются относительно «дешевыми»: публикуемая ЦБ средняя ставка по ним на конец сентября – 6,54%. Т.е. размещение денег в РЕПО дает доходность выше депозитной даже с учетом НДФЛ (вычтем из 7,8% по РЕПО НДФЛ и получим 6,8%).

Сделки РЕПО с ЦК – это биржевой аналог депозита до востребования, со ставкой, аналогичной срочному депозиту. Из минусов наличие НДФЛ, из плюсов – максимальное для РФ кредитное качество и мгновенная ликвидность. К тому же сделки можно совершать в конце торговой сессии, а в течение дня использовать деньги для прочих биржевых операций.

Ставки по РЕПО снижаются в канве снижения ключевой и депозитных ставок. Сейчас это около 7,8% годовых (минус НДФЛ, плюс реинвестирование, минус комиссия – получим около 6,5-6,7%). С одной стороны немного, с другой, видимо, достаточно удобно. Т.к. после долгой стагнации сумма размещения в РЕПО с ЦК, в частности, в нашей компании заметно увеличивается.

PRObonds Акции. Возврат на нулевую отметку

Индикативный портфель PRObonds Акции приблизился к нулевому результату. Идет он к нему снизу, выбираясь из почти 7%-ной просадки. Рынок акций на этом вираже уходил в минус почти на 10%.

Ожидания ближайших дней положительные. При этом доля акций в портфеле сохраняется на нейтральном уровне, около 60% от активов (в соответствующих портфелях доверительного управления она сейчас составляет в среднем 56%). Что отражает сохранения осторожности. Доля акций может и снизиться по мере роста рынка. Но снизиться незначительно, скажем, до 50%. В расчете на то, что растущий тренд, который, возможно, мы получили на рынке, скорее всего, не будет отличаться последовательностью. Думаю, общее движение рынка отечественных акций вверх, которого я всё же ожидаю, будет состоять из набора разнонаправленных и широких колебаний.

Очередное снижение ключевой ставки (с понедельника 25 июля она 8% против недавних 9,5%) напомнило о денежном рынке. Доходности однодневных сделок РЕПО с ЦК вчера снизились до 8%+.

Мы с 28 февраля ведем индикативный портфель PRObonds РЕПО с ЦК. Он вчера вновь замедлил накопление доходности. Такими темпами, к февралю следующего года портфель принесет всего около 10%. А пока его доходность соответствует 13% в годовом выражении и 5,3% в накопленном.

Сопоставляя действия Банка России по снижению ключевой ставки с динамикой ставок денежного рынка, вижу сопротивление последнего первому. Вчера деньги можно было разместить под однодневную ставку 8,4-8,5% годовых даже под ОФЗ и облигации РЖД. Это консервативный инструментарий. Под более рисковые бумаги деньги размещались и по 9,5%.

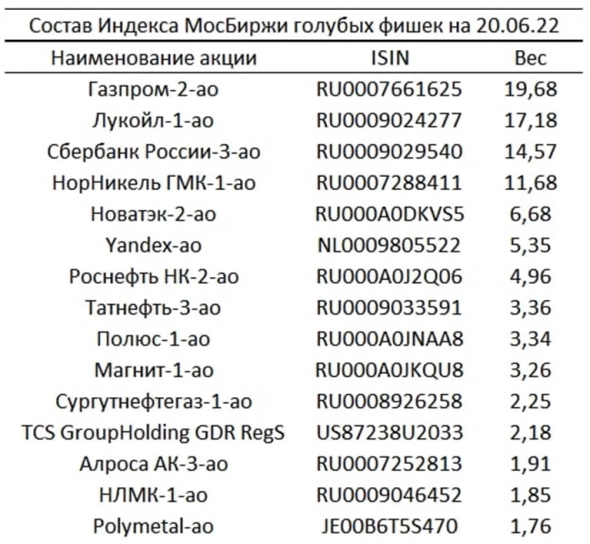

Портфель PRObonds Акции осваивается на территории положительной доходности. Результат двух месяцев ведения (портфель запущен 22 апреля) – 3%. За это же время индекс МосБиржи вырос на 6,4%. Портфель отстает, но он предполагает и меньшую волатильность, поскольку лишь частично погружен именно в акции, их нейтральная доля – 60% от активов портфеля (в весах индекса голубых фишек). С начала июня доля акций в портфеле как раз нейтральна. Т.е. предполагаю рост рынка акций, планирую им воспользоваться, но не проявляю уверенности, позволяющей рисковать. Оставшиеся ~40% от активов размещены в сделках РЕПО с ЦК, доходность которых постепенно падает и сейчас держится вблизи 9% годовых.

Отечественные акции пока толком не отреагировали на удешевление денег. А реакция, думаю, будет. Так что вслед за неплохим для портфеля июнем ожидаю и положительный июль.

Самый спокойный из наших модельных портфелей продолжает приносить результат, поступательно и всё более предсказуемо результат. Банк России вместе с последним снижением ключевой ставки обозначил и желание в дальнейшем оценивать ситуацию. Т.е., фактически, сообщил о завершении периода ее резких колебаний. Так что доходности денежного рынка чуть менее 10% годовых с нами, думаю, надолго.

Пока же за 3,5 месяца своего ведения портфель PRObonds РЕПО с ЦК принес 4,5%, что соответствует 14,9% годовых. Его перспективная доходность в течение ближайших месяцев, видимо, будет находиться около 9% годовых.

Помните, когда-то в России была ставка рефинансирования. В начале десятых годов ЦБ после долгих экспериментов с ней заменил ее на ключевую ставку. Т.к. ставка рефинансирования в какой-то момент перестала отражать что-либо и перестала быть рычагом регулирования ДКП. С тех пор монетарные действия финансового регулятора стали не в пример более последовательными. Однако виражи ключевой ставки в первой половине этого года, похоже, расшатали и этот рычаг.

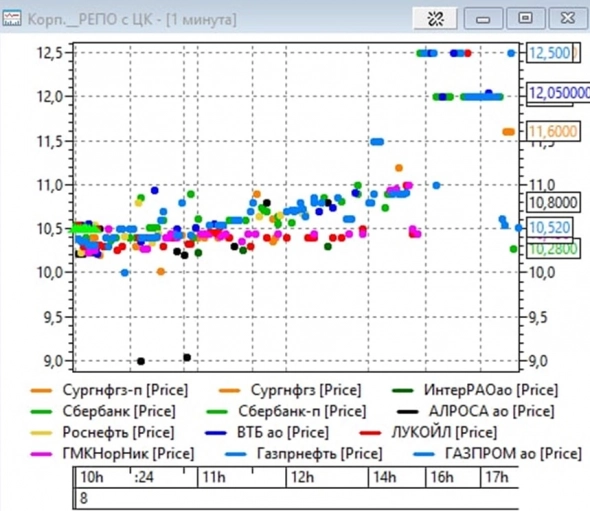

На иллюстрации — динамика сделок однодневного РЕПО с ЦК под некоторые ОФЗ с 6 по 14 июня (зеленые точки) в сопоставлении с динамикой ключевой ставки (оранжевая линия)

Привычная для наших читателей иллюстрация – динамика ставок по сделкам однодневного РЕПО с ЦК. Как оперативное отображение состояния денежного рынка. На графике ставки под ОФЗ с 6 по 14 июня. Ощущение, что денежный рынок не заметил снижения «ключа»: к концу вторничной сессии ставки вернулись к привычным 10-10,5% годовых. Напомню, на прошлой неделе действовала ключевая ставка 11%, а со вчерашнего дня – 9,5%.

Банк России для ослабления рубля и восстановления кредитования и на фоне резко замедлившейся инфляции продолжает активное снижение ключевой ставки. Новый раунд завтра, и мало сомнений, что шаг снижения будет менее 100 б.п. (сейчас ставка 11%). Опасения насчет нового инфляционного витка отодвинуты на второй план.

По кривой капитала портфеля PRObonds РЕПО с ЦК монетарная история хорошо читается. Накопление результата напоминает дугу, стремящуюся к горизонтали. Полученный с 28 февраля, момента запуска портфеля доход – 4,2%, в годовых за три с небольшим месяца – 15,3%. Это с комиссиями, но до НДФЛ. После НДФЛ в годовых было бы 13,3%. Портфель, как и весь денежный рынок, уходит в дрейф.