инфляция

Уровень инфляции — темпы роста цен.

Обычно, экономисты используют 2 индикатора для измерения инфляции:

Для оценки угрозы инфляции центральные банки используют индикаторы инфляционных ожиданий:

- это могут быть обычные гособлигации, а также наклон кривой доходности

- защищенные от инфляции облигации

- инфляционные ожидания потребителей (входит в индекс доверия потребителей)

- инфляционные ожидания менеджеров по снабжению (входит в индекс PMI, ISM)

Кривая Филлипса устанавливает обратную зависимость между безработицей и инфляцией.

Проблемы высокой инфляции

Сама по себе небольшая инфляция не вредна. Губительные последствия инфляции начинают сказываться, когда цены растут слишком быстро, а доходы населения не поспевают за ценами, что приводит к снижению благосостояния граждан. Как правило, в первую очередь страдают пенсионеры и работники бюджетной сферы.

В сфере бизнеса инфляция порождает неопределенность и риск, затрудняя планирование и внуждая руководителей отказываться от увеличения штата, строительства заводов и вообще любых инвестиций в рост[1].

Высокая инфляция также не поощряет использование денег, подталкивая людей к бартеру.

Относительно высокий темп роста цен имеет и свои преимущества[4]:

- высокий рост цен способен ослабить напряжение, вызванное тем, что процентные ставки не могут быть отрицательными.

- долговая инфляция — ожидаемый высокий рост цен делает заимствования привлекательными, а существующий долг в свою очередь, быстрее обесценивается.

- ожидая обесценивания бумажных денег люди охотнее тратят деньги на потребление

- еще одна гипотеза пользы высокой инфляции — это если нормальная инфляция составляет 4%, а не 2%, то в условиях стагнации экономики у центробанка есть больший запас для снижения процентных ставок (Оливье Бланшар)

- с психологической точки зрения обесценивание валюты на 5% в результате инфляции менее остро воспринимается гражданами, чем фактическое сокращение зарплаты на 5%.

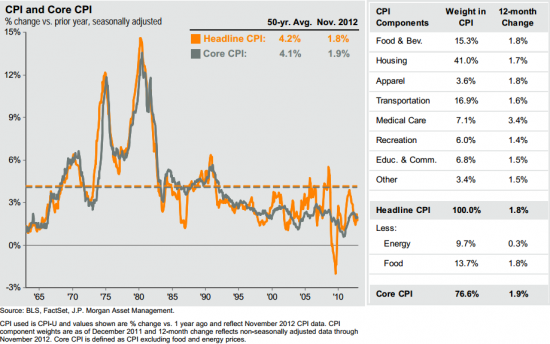

Историческая инфляция в США и состав корзины CPI[3]:

Влияние инфляции на рынок акций

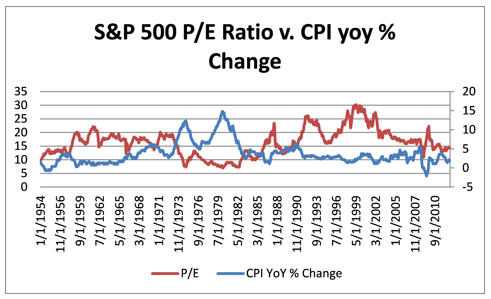

Исторический опыт показывает, что акции показывают далеко не самую лучшую динамику в периоды бурного роста потребительских цен. В США критической считается величина CPI с годовым ростом +4%. Это оказывает негативное влияние на акции по двум причинам:

1. Инвесторы ожидают ужесточения монетарной политики

2. Ставка дисконтирования растет, прибыли обесцениваются.

Влияние инфляции в США на оценку акций[2]:

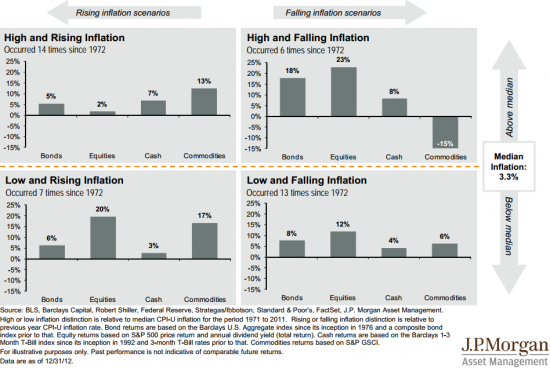

Влияние инфляции на различные классы активов[3]:

ссылки:

Endeavour: об инфляции (29.09.2013)

Вопреки тому, что центробанки боятся инфляции, нет никаких подтверждений тому, что инфляция на низком уровне вредит экономике Исследования по разным странам показывают что даже 10-20% инфляция не тормозит экономику.

Интересный факт:

Бразилия в 1960-1970х годах имела средний показатель инфляции 42%, но была одной из самых быстроразвивающихся стран мира, доход на душу населения рос 4,2% в год[6].

источники:

[1] Алан Гринспен, Эпоха потрясений

[2] http://seekingalpha.com/article/1109451-bernanke-is-the-biggest-threat-to-the-stock-market-rally

[3] http://www.mebanefaber.com/wp-content/uploads/2013/01/jp-littlebook-1.pdf

[4] Пол Кругман «Выход из кризиса есть!»

[5] Рейнхарт, Рогофф «На этот раз все будет иначе: механизмы финансовых кризисов восемь столетий одни и те же»

[6] 23 тайны (то, что вам не расскажут про капитализм) — Чхан Ха Джун

Статья не закончена. Чтобы добавить свою информацию, пишите в комментарии.

Источники:

Связанные статьи:

- 3 21/02 рецессия

- 22/02 Австрийская школа экономики

- 7 +4 25/06 гиперинфляция

- 21/05 эффект J-кривой

-

ЦБ РФ: Инфляционные ожидания населения в сентябре продолжили рост, выросли на 0,2 п.п. - до 11,7%

ЦБ РФ: Инфляционные ожидания населения в сентябре продолжили рост, выросли на 0,2 п.п. - до 11,7%

ЦБ РФ: Инфляционные ожидания населения в сентябре продолжили рост, выросли на 0,2 п.п. — до 11,7%

Авто-репост. Читать в блоге >>> Инфляция на декабрь 2023г ожидается на уровне 7,5%, среднегодовая следующего года прогнозируется в 7,2% — Максим Решетников, глава Минэкономразвития

Инфляция на декабрь 2023г ожидается на уровне 7,5%, среднегодовая следующего года прогнозируется в 7,2% — Максим Решетников, глава Минэкономразвития

«Инфляция у нас декабрь 2023 года к декабрю 2022 года ожидается на уровне 7,5%, среднегодовая инфляция следующего года прогнозируется на уровне 7,2%. Так-то мы декабрь к декабрю 2024 года на 4,5% рассчитываем, что она снизится, но, тем не менее, она будет на достаточно таких видимых уровнях весь следующий год», - заявил глава Минэкономразвития РФ Максим Решетников.

www.interfax.ru/business/922460

Авто-репост. Читать в блоге >>> Ситуация с ростом цен на нефть становится настолько серьезной, что может спровоцировать новый виток инфляции в мире, особенно в США и Западной Европе — Известия

Ситуация с ростом цен на нефть становится настолько серьезной, что может спровоцировать новый виток инфляции в мире, особенно в США и Западной Европе — Известия

Ситуация с ростом цен на нефть становится настолько серьезной, что может спровоцировать новый виток инфляции в мире, особенно в США и Западной Европе.Аналитики предсказывают возвращение цен на нефть к трехзначным цифрам. Всё дело в действиях ОПЕК и России: заместить снижение от экспорта нечем, поскольку США, Иран и Венесуэла неспособны обеспечить увеличение добычи в нужных объемах.

На этой неделе цены на нефть коснулись рубежа в $95 впервые с 15 ноября 2022 года. Сейчас инвестбанк Goldman Sachs прогнозирует, что к 2024 году цены могут достичь $107 за баррель. По мнению гендиректора нефтяной компании Chevron, одного из лидеров мировой индустрии углеводородов, цены могут достигнуть $100 уже в самое ближайшее время.

Почему Саудовская Аравия с такой легкостью пошла на дополнительные сокращения? Необходимость балансировать бюджет, серьезно раздувшийся из-за крайне амбициозной программы создания инфраструктуры, требует значительно более высоких цен на нефть.

Авто-репост. Читать в блоге >>> Годовая инфляция в России на неделе с 12 по 18 сентября ускорилась до 5,45% против 5,33% неделей ранее

Годовая инфляция в России на неделе с 12 по 18 сентября ускорилась до 5,45% против 5,33% неделей ранее

Годовая инфляция в России на неделе с 12 по 18 сентября ускорилась до 5,45% против 5,33% неделей ранее, следует из еженедельного обзора Минэкономразвития.

В недельном выражении рост цен составил 0,13%, как и на предыдущей неделе. Цены на товары в продовольственном сегменте выросли на 0,25%, тогда как неделей ранее рост составил 0,10%.

www.vedomosti.ru/economics/news/2023/09/20/996275-godovaya-inflyatsiya-uskorilas?from=newsline

Авто-репост. Читать в блоге >>> Годовая инфляция в июле продолжила расти в большинстве регионов - причина: повышение потребительского спроса, которое опережало возможности предложения — ЦБ РФ

Годовая инфляция в июле продолжила расти в большинстве регионов - причина: повышение потребительского спроса, которое опережало возможности предложения — ЦБ РФГодовая инфляция в июле продолжила расти в большинстве регионов

Росту цен способствовало повышение потребительского спроса, которое опережало возможности предложения. Это ускорило процесс переноса ослабления рубля в стоимость продукции, особенно импортной.

Годовой прирост цен на продовольственные и непродовольственные товары, а также на всю потребительскую корзину в целом увеличился практически во всех регионах. Наиболее заметно — на зависимые от импортных поставок автомобили, электронику, фрукты. Также из-за изменения параметров демпферного механизма продолжил дорожать бензин.

В то же время в большинстве регионов замедлился рост стоимости услуг, в первую очередь за счет отсутствия в июле регулярной индексации коммунальных тарифов.

cbr.ru/press/event/?id=17011

Авто-репост. Читать в блоге >>> В июле годовая инфляция повысилась до 4,3% — ЦБ РФ

В июле годовая инфляция повысилась до 4,3% — ЦБ РФ

В июле годовая инфляция повысилась до 4,3%. Месячные темпы роста цен с поправкой на сезонность продолжили ускоряться и третий месяц подряд превышают 4% в пересчете на год.

В связи с ослаблением рубля заметно подорожали зависимые от импорта категории: техника и электроника, автомобили, зарубежный туризм, фрукты. Также значительно выросли цены на мясную продукцию и бензин. Без учета временных факторов и товаров с волатильными ценами инфляционное давление постепенно нарастало под воздействием увеличивающегося спроса.

Годовая инфляция в ближайшие месяцы продолжит повышаться. Это будет связано с усилением ценового давления и выходом из расчета низких значений месячных приростов летнего периода 2022 года. Согласно прогнозу, с учетом проводимой денежно-кредитной политики годовая инфляция составит 5,0–6,5% в 2023 году, вернется к 4% в 2024 году и будет находиться вблизи 4% в дальнейшем.

Авто-репост. Читать в блоге >>> Продовольственная инфляция в РФ пока достаточно незначительная и у правительства есть масса инструментов для её сдерживания — глава Минсельхоза Дмитрий Патрушев

Продовольственная инфляция в РФ пока достаточно незначительная и у правительства есть масса инструментов для её сдерживания — глава Минсельхоза Дмитрий Патрушев

«Продовольственная инфляция на территории нашей страны пока достаточно незначительная, и важно отметить, что у правительства есть масса инструментов, чтобы сдерживать продовольственную инфляцию на территории РФ», - глава Минсельхоза Дмитрий Патрушев.

В списке таких инструментов и меры таможенно-тарифного регулирования, и меры, которые работают в рамках механизма интервенционного фонда по зерну, и точечная поддержка отдельных подотраслей.

Продовольственная инфляция в РФ в июле 2023 года в месячном выражении составила 0,49%.

1prime.ru/state_regulation/20230810/841378867.html

Авто-репост. Читать в блоге >>> Основные тезисы из доклада о денежно-кредитной политике Банка России

Основные тезисы из доклада о денежно-кредитной политике Банка России

1. Инфляция ускоряется:

После периода умеренного роста цен в последние месяцы инфляция ускорилась. Текущие темпы прироста цен, в том числе устойчивые показатели, превысили 4% в пересчете на год. Увеличивается и показатель годовой инфляции. Более значимое инфляционное давление отражает то, что рост спроса, как со стороны государства, так и потребительского, начинает опережать возможности экономики по расширению выпуска.

2. Восстановительная фаза экономического роста завершается:

Экономика в целом практически завершила восстановление после спада активности весной 2022 года. Исключением являются отдельные секторы, которые испытывают серьезные ограничения в части экспортных возможностей. Расширение внутреннего спроса означает и увеличение спроса на импорт. Снижение экспорта при росте импорта было основным фактором произошедшего с начала 2023 года ослабления рубля.

3. Денежно-кредитные условия продолжили смягчаться:

Авто-репост. Читать в блоге >>> 🧮 Инфляция в масштабах жизни человека

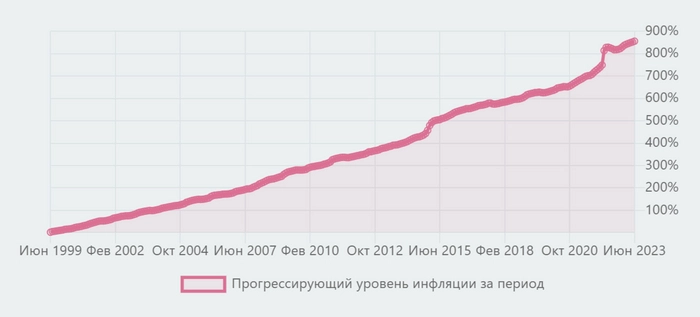

🧮 Инфляция в масштабах жизни человекаЗа период с 1999 (год моего рождения) по 2023 год инфляция в России, по официальным данным, составила 855%. Вот несколько фактов об этом явлении:

🥕 Моя сегодняшняя целевая сумма, за бугром ее называют FIRE-number, необходимая для финансовой независимости — 19 млн ₽, в 99 году составила бы 1 989 000₽;

🥕 Среднегодовая инфляция за этот период составила 10,3%, Номинальная годовая доходность акций (IMOEX) равна 15,2%. То есть, портфель состоящий 100% из акций показал на этом интервале реальную годовую доходность — 4,9% и это без учета дивидендов;

🥕 За этот же промежуток времени «зеленый брат» рубля обесценился на 83,14%, в 10 раз меньше чем отечественный продукт;

🥕 Средняя цена на кв. метр в Москве за это время выросла на 1 150%;

🥕 Если бы у меня имелась машина времени и я бы отправился в крайний год «лихих девяностых» со своими текущими накоплениями, то там бы я стал финансово независим на 52%;

🥕 1 млн ₽ в последний год второго тысячелетия превратился в

тыкву97 876₽ в 2023 году;

Авто-репост. Читать в блоге >>> В большинстве регионов годовая инфляция в июне увеличилась — ЦБ РФ

В большинстве регионов годовая инфляция в июне увеличилась — ЦБ РФ

Основная причина заключается в том, что при сохранении ограничений на производство и импорт некоторых товаровпотребительский спрос растет. На фоне увеличения спроса давление на цены оказывали растущие издержки производителей, в том числе из-за произошедшего ослабления рубля.

Рост цен на продовольственные и непродовольственные товары ускорился во всех федеральных округах. Из-за вспышек птичьего гриппа и повышения стоимости кормов во многих регионах быстрее дорожали мясопродукты. В преддверии изменения параметров демпфирующих выплат нефтепереработчикамувеличились темпы роста цен на моторное топливо. Ускорился рост цен на легковые автомобили, на стоимости которых сказалось ослабление рубля при ограниченном предложении новых машин.

Темпы роста цен на услуги туризма и пассажирского транспорта оставались высокими.

cbr.ru/press/event/?id=16945

Авто-репост. Читать в блоге >>> Инфляция в РФ остается умеренной, в годовом выражении не превышает 3,5% - один из самых низких показателей в мире — премьер-министр Михаил Мишустин

Инфляция в РФ остается умеренной, в годовом выражении не превышает 3,5% - один из самых низких показателей в мире — премьер-министр Михаил Мишустин

Инфляция в РФ остается умеренной, в годовом выражении не превышает 3,5% — один из самых низких показателей в мире, заявил премьер-министр Михаил Мишустин.

t.me/kommersant

Авто-репост. Читать в блоге >>> 💥 Свет в конце туннеля

💥 Свет в конце туннеля

Добрый день, друзья!

В последние дни продолжается снижение цен на активы класса commodities (о котором мы рассуждали здесь: https://smart-lab.ru/blog/814339.php).

Возможными причинами этого снижения могут быть техническая коррекция после ажиотажного весеннего взлёта, либо падение спроса со стороны промышленных потребителей из-за рецессии.👉 В то же время, независимо от причин, снижение цен на базовые сырьевые активы должно привести к замедлению инфляции. Вполне возможно, что уже сейчас появились первые признаки этого замедления.

В четверг был опубликован майский базовый ценовой индекс расходов на личное потребление – один из множества показателей инфляции, публикуемых в США. Не вдаваясь в статистические тонкости его расчёта, ограничусь констатацией того, что именно этот показатель использует ФРС при в качестве основного индикатора инфляции (а не индекс потребительских цен, который мы традиционно отслеживаем).

Авто-репост. Читать в блоге >>> Инфляция вопрос времени?

Инфляция вопрос времени?👍 Как мы знаем, сейчас уровень инфляции невероятно большой во многих странах, при этом ключевая ставка во многих из этих стран маловата.

• Мы видим, как сильно рынок пошатнулся, когда ставку только начали повышать.

• Тяжело сказать, куда приведёт эта борьба с инфляцией, но есть шанс увидеть банкротство некоторых компаний, и тогда начнётся эффект домино.

• Если ещё и в добавок к этому Китай решит пойти на Тайвань, то что будет происходить с инфляцией в США? Вопрос в другом, надо ли это сейчас Китаю, и насколько сильная реакция на это всё будет от фондового рынка?

• Не стоит сейчас шортить всё подряд, просто возьмите эту информацию во внимание. Не берите огромные плечи и используйте стопы ⛔

Авто-репост. Читать в блоге >>> Дайджест экономики и фондовых рынков

Дайджест экономики и фондовых рынков

Главной новостью последнего времени стало резкое ускорение потребительской и промышленной инфляции в США и странах Европы, замедление деловой активности и потребительских расходов, а также повышение процентной ставки ФРС сразу на 75 пунктов, до 1,75%. Для России главным событием стал Петербургский международный экономический форум, на котором Путин анонсировал снижение ставки для льготной ипотеке до 7% и рекордные доходы бюджета, а руководители российских компаний рассказали об успехах в преодолении кризиса и развороте бизнеса «на Восток». Поговорим обо все подробнее.

С начала года американский фондовый рынок снизился более чем на 23% по индексу S&P 500 и примерно на 32% по индексу технологическому индексу Nasdaq и промышленному Доу-Джонса.

Десяти недельная распродажа привела к тому, основные фондовые индексы США формально перешли на траекторию медвежьего рынка. Причиной распродажи является растущая инфляция и ужесточение денежно-кредитной политики ФРС, снижение прибыли корпораций и риски рецессии американской экономики.

Авто-репост. Читать в блоге >>> Турция. Что будет, если объединить отрицание современной экономической науки и авторитаризм?

Турция. Что будет, если объединить отрицание современной экономической науки и авторитаризм?

Курс турецкой лиры по отношению к доллару сейчас на уровне 17.3 USD/TRY, для сравнения, в конце 2021 года был 13.3 USD/TRY, а в конце 2020 года — 7,4 USD/TRY.

Годовая инфляция за май составила 73,5%, декабрь 2021г. — 36,1% хотя ещё в декабре 2020г. была всего 14,6%.

У такого катастрофического положения турецкой экономики всего одна причина — Реджеп Тайип Эрдоган. Эрдоган правит Турцией почти 20 лет сначала в ранге премьер-министра, а с 2014 г. президента, и считает процентные ставки «матерью и отцом всех зол».

Турецкий президент имеет очень странные взгляды на денежную политику, он убеждён, что после снижения ставок инфляция начнёт падать. Отсутствие независимости Центрального Банка позволяет ему проверять свои теории на практике, не считаясь с мнениями оппонентов.

Осенью 2021 года на фоне ослабевания национальной валюты и ускорения инфляции Турецкий ЦБ начал серию снижения ставок: с сентября по декабрь последовало 4 шага снижения с 18% до 14%, сейчас ставка остаётся на том же уровне. Подобные действия привели к тому, к чему и должны были: темп роста как инфляции, так и обесценения лиры кратно ускорились

Авто-репост. Читать в блоге >>> Факт.

Факт.

«Нет, инфляция была высокой определенно до того, как разразилась война на Украине» Об этом сказал Джером Пауэлл, глава ФРС США. Да, против фактов не попрёшь. Ещё в октябре 2021 года инфляция перебила все рекорды 2000-х и 1990-х и взялась за рекорды 1980-х.zen.yandex.ru/m2econ?lang=ru&from_parent_type=subscriptions_heads_item&parent_rid=2965756932.96.1656060949925.69976&from_parent_id=0

Авто-репост. Читать в блоге >>> 🚠☝🏻Мнение по поводу пятничных данных по инфляции.

🚠☝🏻Мнение по поводу пятничных данных по инфляции.

Ситуация складывается таким образом, что я вижу признаки пиков инфляционных настроений, но я не знаю, как на это смотрит ФРС. Те, данные, что вышли в пятницу, (CPI All +1.0% Core 0.6% рост в мае) больше говорит о том, что ФРС должна будет, жёстче реагировать, чтобы подавить инфляцию.

Вроде как должно появиться мнение, что ФРС должна занять более ястребиную позицию и повысить ставку (в среду) на 75 б.п. Но, есть очень большой драйвер, что это может иметь риск рецессии, так как в случаи открытия Китая после блокировок COVID, это может создать огромное предложение и обрушить цены, вызвав дефляцию и рецессию.

Выводы: Прибыль ESP SP500 продолжает расти, в ценах FWD P\E ~16,4 на уровнях 2016 года (в пятницу), рынок справедливо оценен на коррекции 20% по текущим ценам.

Вероятно, рынок зациклился на (на пятничной) инфляции, а значит ближайший драйвер, это снижение цен на нефть, именно это развернет рынок.

Следим за нефтью, все зависит от решения ФРС в среду..

тг t.me/shternkuker

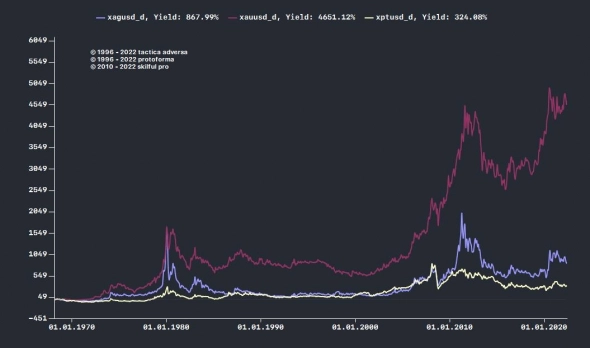

Авто-репост. Читать в блоге >>> Инфляция и драг. металлы от Ямайки до наших дней.

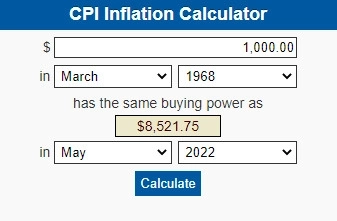

Инфляция и драг. металлы от Ямайки до наших дней.На сайте публикации официальной статистики CPI можно посчитать сколько стоят сейчас $1 000 1968 года «выпуска», — $8 521. Всё внимание сейчас приковано к инфляции и решений которые будут приняты руководством ФРС.

Индекс доллара, как последняя надежда, на хайных хаях.

В стороне, при всей этой шумихе остались драг. металлы.

с 01.03.1968 года самым «прытким» инструментом было золото (на скрине изменение в %%-х цен на споте: серебро, золото и платина):

Авто-репост. Читать в блоге >>> 📈 Инфляция в США — чуда не произошло, но и паниковать не стоит

📈 Инфляция в США — чуда не произошло, но и паниковать не стоитПока мы в России рутинно рассуждаем, сколько будет инфляция за 2022-й год — 15%, 18% или 20%, в США сегодня шок и трепет из-за новых цифр по потребинфляции (CPI) за май:

▪️ месяц-к-месяцу +1% (ждали +0.7% | пред +0.3%)

▪️ год-к-году +8.6% (ждали +8.1% | пред +8.3%)То, что мы видели в марте-апреле — всё-таки оказалось не пиком инфляции, как этого хотели многие. Снова пошли разговоры про «рекорд с какого-то там месяца 198# года».

Успокаиваем наших читателей:

▪️ Инфляция сейчас хоть высокая, но по-прежнему только догоняет долгосрочный тренд инфляции около 2% в США с нулевых годов. Напомним, в 2010-е инфляция большую часть времени была ниже этого значения. Так что доллары в «фантики» не превратятся.

▪️ В течение года с высокой вероятностью мы всё-таки увидим пик — уже корректируются сталь, удобрения, алюминий и другие сырьевые товары.

▪️ Да, краткосрочно будет больно: вероятность повышения ставки на 0.75% (вместо 0.5%) этим летом начала расти сразу после объявления статистики. Реакцию рынков мы уже видим сейчас:

Авто-репост. Читать в блоге >>>

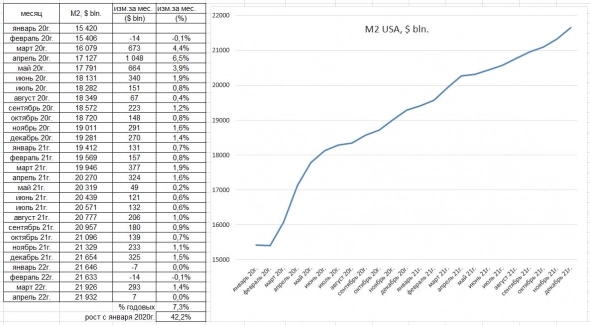

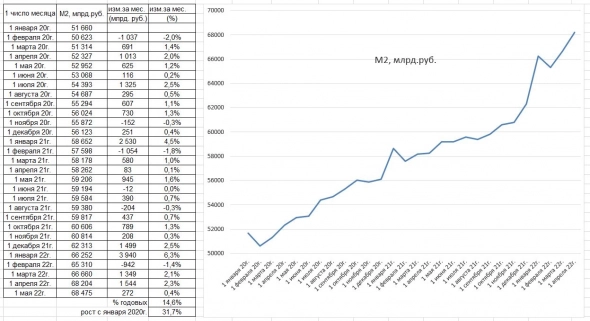

Денежная масса М2 в США в 2022г. (почти) перестала расти. М2 в России и в США.

Денежная масса М2 в США в 2022г. (почти) перестала расти. М2 в России и в США.Денежная масса М2 в США в 2022г. (почти) перестала расти. Обратите внимание:

рост М2 в США и в РФ,

обработал данные

с сайтов ФРС и ЦБ РФ.Напоминаю:

с 1 июня 2022г.

сокращение баланса ФРС по $47,5 миллиардов в месяц, а

с 1 сентября 2022г. по $95 миллиардов в месяц.

М2 США.

М2 России.

Авто-репост. Читать в блоге >>> ❗️Реальные цифры продуктовой инфляции

❗️Реальные цифры продуктовой инфляции

Когда-то давно в 2020 году мы с товарищем составили небольшой список продуктов, по которым ежемесячно мониторили изменения цен. Потом нам это наскучило, но на днях мы вернулись к этой практике.

Какие товары входят в нашу корзину расскажем далее, а здесь обозначим цифры.

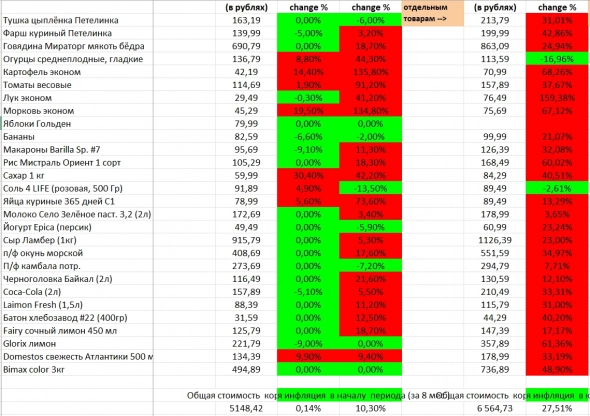

Итак, к маю 2021 года инфляция составила 27,5% (22.05.2021 к 22.05.2022)

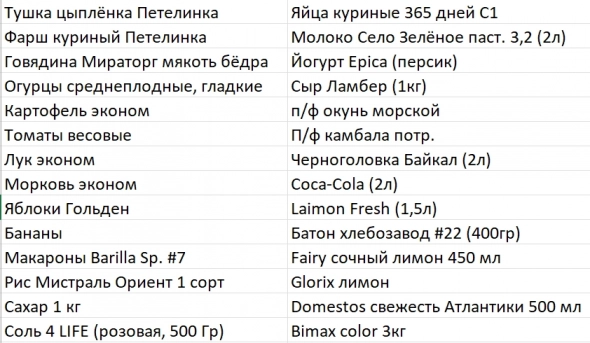

Вот список товаров:

А вот само изменение цен:

Авто-репост. Читать в блоге >>>

Новость дня на рынке валют - инфляция в Японии.

Новость дня на рынке валют - инфляция в Японии.

Сегодня ночью Япония выдала статистику по инфляции за апрель и о чудо Inflation Rate YoY — 2.5.%? прогноз был 1.5%, на фоне гигантских цифр в остальном мире, кажется что это очень мало, но подобной инфляции не было с 2015г. На волне бесконечного стимулирования в Японии и расхождения политик центробанков, йена валилась последние пол года, особенно против доллара.

И вот теперь уже нет такой уверенности, что стимулирования будет бесконечным. Хотя сама йена почти никак не отреагировала на эти данные пока и даже немного ослабла. Японцы вообще отвыкли за 30 лет о роста цен.

Вчера Bloomberg статейку выкатил по поводу инфляции и в преддверии этой статистики. Рекомендую почитать, там в целом описана ситуация.

Авто-репост. Читать в блоге >>>