Другие области недостаточно раскрыты, менее понятны, и находятся в «серой зоне». Рынок

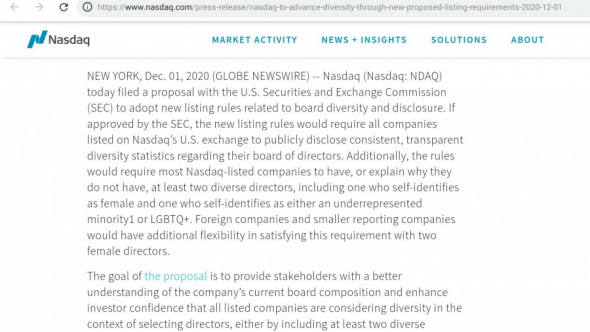

NASDAQ (National Association of Securities Dealers Automated Quotation System —

Автоматизированная система котировок Национальной ассоциации дилеров ценных бумаг) по

самой своей природе призывает серость. В действительности рынок NASDAQ — это группа

дилеров, слабо связанных друг с другом с помощью компьютерной сети. Как подсказывает

название, рынок NASDAQ регулируется NASD.

Дилеры публикуют цены спроса и предложения на акции, благодаря этому формируется рынок.

Дилеры покупают по цене предложения и продают по цене спроса. Разница известна как спрэд.

Спрэд представляет собой прибыль дилера. Спрэд, конечно, одновременно является торговыми

издержками для инвестора.

Спрэды, как правило, выше у небольших, редко торгуемых акций и облигаций, и ниже у крупных,

чаще торгуемых эмитентов. Рядом научных исследований было установлено, что спрэд на торгах

NASDAQ выше, чем мог бы быть в случае, если бы акции с тем же размером и объемом

торговались на бирже с котировальными списками.

В теории, с ростом числа маркет-мейкеров для акции или облигации, конкуренция будет сводить

спрэд к минимуму. На практике, как представляется, давление на цены незначительно. Спрэд

принимается как должное, если все участники рынка придерживаются цен, при которых все они

будут иметь более высокую прибыль. Маркет-мейкерам нет нужды собираться вместе в

прокуренной комнате с целью заговора. Случаи возмездия, преследований и насилия против

маркет-мейкеров, которые снизили спрэд, были хорошо документированы.

Как можно было ожидать, когда об этих методах пишет The Wall Street Journal, NASD изучает

проблему. Как и следовало ожидать, у скорого и уверенного правосудия не было общего правила,

как дилерам оценивать свои очень прибыльные бизнес-практики.