Не многим нравится инвестировать в МФК, потому что бытует мнение о навязывании кредитов под кабальные условия, обманах клиентов со стороны финансовых консультантов, а также вездесущими коллекторами. Несмотря на это микрофинансовые организации продолжают прекрасно себя чувствовать и привлекать средства на фондовом рынке. Давайте разбираться вместе.

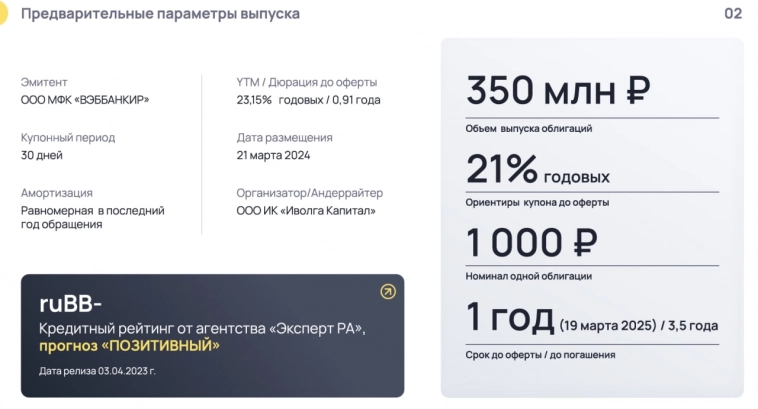

МФК Вэббанкир — российская компания с системой моментального электронного кредитования — предоставляет онлайн микрозаймы «под ключ», начиная с рассмотрения заявки до получения клиентом денежных средств. Компания специализируется на займах «до зарплаты» до 50 000 рублей.

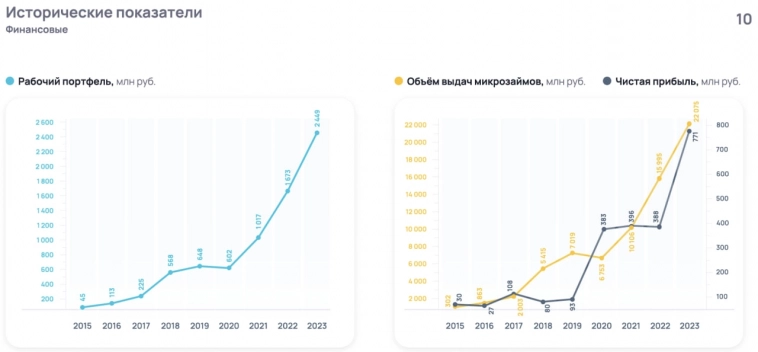

Компания осуществляет свою деятельность с 2014 года и за этот период успела выдать более 8,3 миллионов займов на общую сумму 70,5 млрд. рублей. Если мы возьмем в руки калькуляторы, то средний размер кредита составляет 8 500 рублей.

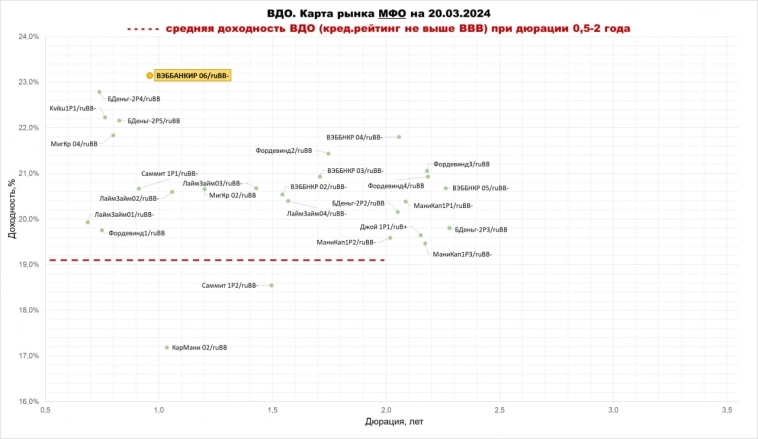

По рэнкингу РА Эксперт эмитент занимает 6 место (из 58) по объему выданных микрозаймов среди МФО. То самое РА Эксперт еще и присвоило кредитный рейтинг на уровне ruBB- с позитивным прогнозом. С одной стороны, рейтинг среднего уровня, не плохой и не отличный, но с другой стороны этот рейтинг не улучшается с 2020 года.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций