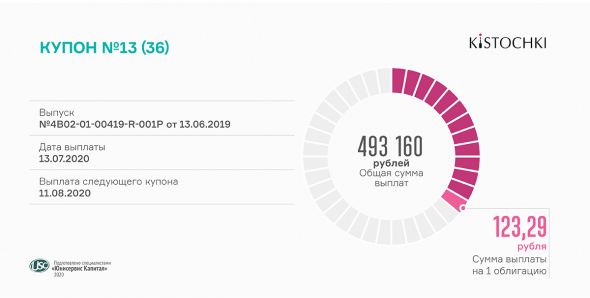

«Кисточки Финанс» выплатят 13-й купон

Очередной купонный период завершился в воскресенье, 12 июля, а выплата за него состоится сегодня.

Каждый месяц компания перечисляет в НРД без малого 500 тыс. рублей. Из них на одну облигацию приходится по 123,29 рубля купонного дохода. Выплаты осуществляются по ставке 15% годовых.

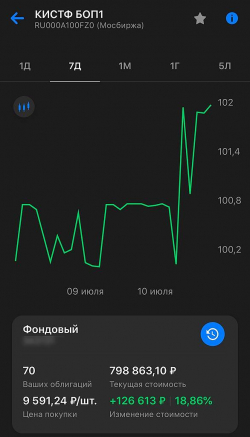

По итогам июня объем торгов облигациями «Кисточки Финанс» (RU000A100FZ0) вырос до 9,3 млн рублей. Средневзвешенная цена возвращается к докризисным позициям — 96,56% от номинала.

В прошлом месяце компания прошла оферту: облигации не были досрочно погашены по требованию владельцев, которое возникло через год после размещения выпуска в связи с установлением компанией ставки на второй и третий год обращения ценных бумаг. К слову, KISTOCHKI сохранили высокую ставку на 13-36 купонные периоды, до планового погашения выпуска в июне 2022 г.

Авто-репост. Читать в блоге >>>

Юнисервис Капитал, У вас специалист по Кисточкам в отпуск ушел? В августе не было анонса о выплате купона и новостей эмитента.

Инноватор, Вот, как только перестаешь делать — сразу начинают замечать и оказывается, что делали что-то не совсем бесполезное)) Купоны платятся, а вот сообщения по некоторым компаниям мы действительно перестали публиковать. В качестве эксперимента, возможно, и по остальным перестанем это делать.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций