на чем такая просадка?

ossmosis, На общей панике после те.дефолта Монополии. Льется все, что можно отнести к ВДО. А заодно и то, что к ВДО не относится

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ЦР БО-05 | 30.0% | 2.7 | 150 | 1.35 | 98.01 | 20.55 | 17.12 | 2025-12-16 | 2027-09-07 |

| ЦР БО-06 | 28.7% | 4.0 | 130 | 2.14 | 98.93 | 20.55 | 2.05 | 2026-01-07 | |

| ЦР БО-03 | 31.7% | 2.1 | 170 | 1.26 | 89.38 | 13.27 | 11.06 | 2025-12-16 | |

| ЦР БО-04 | 27.0% | 2.3 | 200 | 1.02 | 105.51 | 24.25 | 12.12 | 2025-12-26 | 2027-03-21 |

| ЦР БО-02 | 23.5% | 0.7 | 55 | 0.60 | 98.08 | 8.14 | 3.53 | 2025-12-28 |

на чем такая просадка?

🔶 ООО «Центр-Резерв»

▫️ Облигации: Центр-Резерв-БО-06

▫️ ISIN: RU000A10DQM3

▫️ Объем эмиссии: 130 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 25%

▫️ Амортизация: да

[по 5% — при выплате 15,18,21,24,27,30,33,36,39,42,45 купонов, 45% - погашение]

▫️ Дата размещения: 08.12.2025

▫️ Дата погашения: 17.11.2029

▫️ ⏳Ближайшая оферта: 28.11.2027

Об эмитенте: «Центр-резерв» — производитель свинины в Самарской области.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

ООО «Центр-резерв» — крупный производитель свинины в Самарской области. Мощности Компании могут производить более 7 тыс. тонн свинины в год. Выращивание поголовья свиней осуществляется на арендованных производственных площадях. Фактическую деятельность Компания начала весной 2018 года.

📊 Ссылки на обзоры, которые я читал:

АКРА, эфир с эмитентом

📄 Отчеты компании, которые я смотрел: РСБУ за 9м2025г, РСБУ за 1п2025г, презентация для ЦР БО-05

Мои выводы:

🔴 Маленький размер компании

🟢 Выручка за 9м2025г в сравнении с 9м2024г +16%, прибыль от продаж +44% (273 млн), проценты к уплате х2 (137 млн). Чистая прибыль -6% (112 млн)

🟡 ОДП -64 млн (год назад +156 млн), кэш -35% (38 млн), дебиторская задолженность +15% (505 млн), запасы +6% (712 млн). РА: слабые денежный поток и ликвидность (❗️)

🟡 9м2025г:

Долг — 1 млрд (+35,5% за 9мес, краткосроч.долг 54% (❗️), в октябре погасили ЦР БО-01 на 55 млн)

Чистый долг / капитал — 0,4 (в начале года 0,3)

За 1п2025г: Чистый долг / EBITDA LTM — 2,1, ICR LTM — 3,2

❗️Итоговое решение. У меня в портфеле 3 бумаги ЦР БО-04. Доля — 1,07%. Хорошая доходность, как плата за риски. Докуплю 2 бумаги и продолжу следить

Разборы текущей недели: ММЗ, Сегежа, ТЕХНО лизинг

Разборы эмитентов за октябрь тут и прошлой недели тут

🔶 ООО «Центр-Резерв»

▫️ Облигации: Центр-Резерв-БО-05

▫️ ISIN: RU000A10CRJ9

▫️ Объем эмиссии: 150 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 25%

▫️ Амортизация: да

[по 5% — при выплате 15,18,21,24,27,30,33 купонов, 65% — погашение]

▫️ Дата размещения: 17.09.2025

▫️ Дата погашения: 01.09.2028

▫️ ⏳Ближайшая оферта: 07.09.2027

Об эмитенте: «Центр-резерв» — производитель свинины в Самарской области.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

ООО «Центр-резерв» — крупный производитель свинины в Самарской области. Мощности Компании могут производить более 7 тыс. тонн свинины в год. Выращивание поголовья свиней осуществляется на арендованных производственных площадях. Фактическую деятельность Компания начала весной 2018 года.

![]() Контора Центр-Резерв опубликовала свою отчётность за II квартал 2025 года.

Контора Центр-Резерв опубликовала свою отчётность за II квартал 2025 года.

🔶 ООО «Центр-Резерв»

▫️ Облигации: Центр-Резерв-БО-04

▫️ ISIN: RU000A10B7D1

▫️ Объем эмиссии: 200 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 29,5%

▫️ Амортизация: да

[по 5% — при выплате 15,18,21,24,27,30,33 купонов, 65% — погашение]

▫️ Дата размещения: 31.03.2025

▫️ Дата погашения: 15.03.2028

▫️ ⏳Ближайшая оферта: 21.03.2027

Об эмитенте: «Центр-резерв» — производитель свинины в Самарской области.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

31 марта 2025 года стартует размещение очередного выпуска Биржевых процентных неконвертируемых бездокументарных облигаций серии БО-04. Эмитентом выступает ООО «Центр-резерв», андеррайтером – АО «ГроттБьерн».

Выпуск зарегистрирован 24.03.2025 года за номером 4B02-04-00073-L, количеством 200 000 шт. Номинальная стоимость одной ценной бумаги RU000A10B7D1 — 1 000 рублей, или 100% от номинальной стоимости. Начиная со второго дня размещения облигаций, инвестор, помимо цены размещения, также уплачивает накопленный купонный доход.

Датой окончания размещения Биржевых облигаций является дата размещения последней Биржевой облигации выпуска. Размещение проводится по открытой подписке. Третий уровень листинга.

Погашение будет осуществляться в несколько этапов:

Дата частичного досрочного погашения |

Объем (%) |

24.06.2026 |

5 |

22.09.2026 |

5 |

21.12.2026 |

5 |

21.03.2027 |

5 |

ООО «Центр-резерв» — крупный производитель свинины в Самарской области, фактическую деятельность компания начала весной 2018 года. Мощности компании могут производить около 6,5 тыс. тонн свинины в год. Выращивание поголовья свиней осуществляется на арендованных производственных площадях.

ООО «Центр-резерв» является крупнейшим производителем свинины в Самарской области. Компания привлекает денежные средства для модернизации убойного цеха свиней и КРС, включая вынужденный убой. Репродуктор включает две площадки с маточным стадом 2400 голов

Так контора говорит сама о себе, а что на самом деле

Финансовое состояние

ООО «Центр-Резерв» — умеренно рискованное, незакредитованное, абсолютно неликвидное, среднеэффективное предприятие. Выручка на 01.07.2024 года составила 593.9 млн, чистая прибыль 93.2 млн рублей.

На 1 рубль собственного капитала приходится 0.94 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 100%. Общая задолженность компании состоит из 435.8 млн рублей долгосрочных обязательств и 365.4 млн текущих.

ООО «Центр-резерв» — компания умерено высокого инвестиционного риска на 01.07.2024 года. Финансовое состояние удовлетворительное. Финансовая устойчивость неудовлетворительная. Конторе катастрофически не хватает «свободных» денег.

🟢 АО «ГК «Пионер»

Эксперт РА подтвердил кредитный рейтинг на уровне ruА- и изменил прогноз на стабильный

АО «ГК «Пионер» — является девелопером, который осуществляет строительство объектов жилой и коммерческой недвижимости в г. Москве. В 2020-2021 годах компания вышла на новый этап развития, приступив к реализации проектов в сегментах коммерческой недвижимости и жилой недвижимости премиум-класса, каждый из которых реализуется под собственным уникальным брендом.

Агентство отмечает пониженную зависимость продаж ГК «Пионер» от льготной ипотеки и ипотечных продуктов в целом по сравнению с среднеотраслевыми показателями – средняя доля ипотеки в структуре продаж за 1 полугодие 2024 года составила 46% против 70% в 2023 году. Это обусловлено высокой стоимостью реализуемых сегментов недвижимости, по которым сумма льготной ипотеки существенно ниже стоимости продаваемых площадей.

По расчётам агентства отношение долга, скорректированного на объем средств на эскроу-счетах по проектным кредитам и денежных средств, на 31.12.2023 к EBITDA за отчётный период составило около 3,4х.

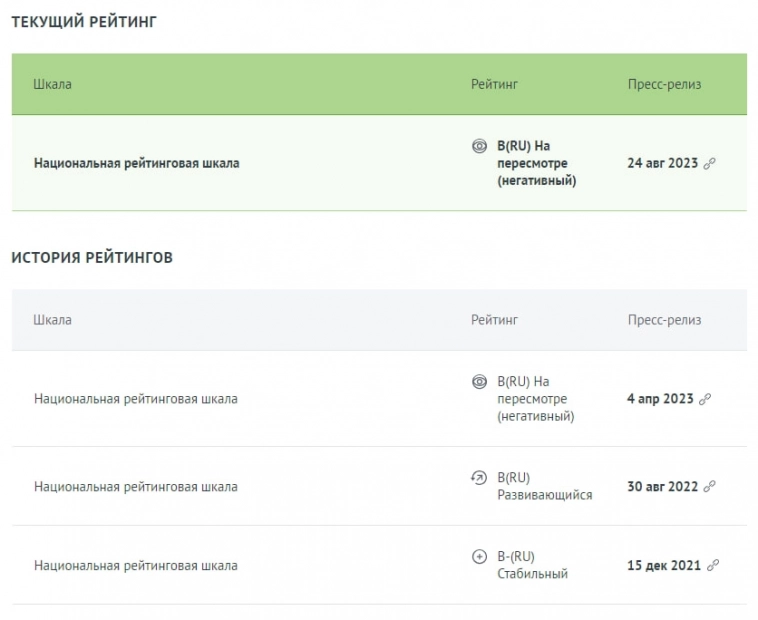

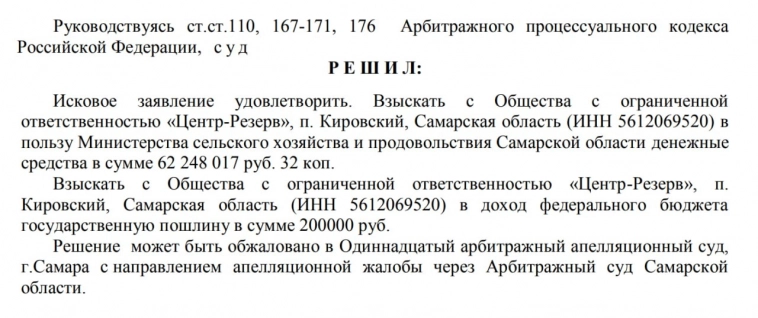

В начале февраля мы уже писали о том, что Арбитражный суд Самарской области опубликовал информацию о вынесении решения по иску к ООО «Центр-резерв» о взыскании денежных средств (62.2 млн р.) в пользу Минсельхоза Самарской области.

Тогда же ПВО Волста (представитель владельцев облигаций) опубликовал сообщение о том, что в случае неудовлетворения апелляционной жалобы эмитента, эмитент будет обязан объявить оферту по облигационному выпуску ЦР БО-03 (в процессе размещения, на вчерашний день разместили 131 из 200 млн р., шестая строка в таблице).

На данный момент в картотеке арбитражных дел нет информации о подаче апелляции со стороны ООО «Центр-резерв», а ПВО публикует сообщение о блокировке т.н. залогового счёта.

Расшифруем. Средства от размещения последнего облигационного выпуска поступают не на расчетный, а на залоговый счёт эмитента. Где ПВО контролирует, чтобы средства использовались исключительно в целях, прописанных в ковенантном пакете данного выпуска облигаций.

я не понимаю, почему при таких новостях цена 118? кто эти люди?

Чуть больше года прошло с нашей первой публикации про Центр-Резер, тогда мы писали про иск в размере 62.2 млн. рублей от Министерства сельского хозяйства и продовольствия Самарской области.

Дальше было понижение кредитного рейтинга и иски от ФНС к арендодателю основных производственных активов. А убойных цех, на который предоставлялись субсидии, ставшие причиной иска, так и не был построен. Подробнее и с ссылками на источники можно прочесть в разделе рисков нашего годового обзора.

31 января Арбитражный суд Самарской области опубликовал информацию о вынесении решения по иску к ООО «Центр-резерв» о взыскании денежных средств (62.2 млн) в пользу Министерства сельского хозяйства и продовольствия Самарской области. В первой инстанции эмитент спор проиграл. Дальше у эмитента есть право подать апелляцию, какая вероятность изменить решение суда сказать невозможно. Но как минимум подача апелляции позволит ещё на какое-то время отсрочить исполнение решения суда первой инстанции.