Облигации Быстроденьги

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| БДеньг-2P4 | 0.0% | 1.5 | 367 | - | 99.1 | 18.49 | 4.32 | 2026-01-14 | 2025-12-22 |

| БДеньг-2P5 | 37.3% | 1.6 | 300 | 0.10 | 99.61 | 23.01 | 0.77 | 2025-12-21 | 2026-01-27 |

| БДеньг-2P3 | 27.1% | 1.3 | 333 | 0.97 | 91.56 | 12.33 | 9.45 | 2025-12-29 | |

| БДеньг-Ю01 (CNY) | 14.4% | 0.5 | 18 | 0.44 | 97.6381 | CNY0.66 | CNY4.193136 | 2026-01-04 | |

| БДеньг-2P2 | 25.4% | 0.9 | 300 | 0.65 | 95.7 | 13.15 | 2.63 | 2026-01-15 | |

| БДеньг-2P8 | 29.7% | 3.2 | 250 | 0.24 | 100.65 | 23.84 | 11.12 | 2026-01-07 | 2026-03-23 |

| БДеньг-3P1 | 26.9% | 3.5 | 400 | 2.14 | 106.25 | 22.19 | 5.92 | 2026-01-13 | 2027-07-07 |

| БДеньг-2P6 | 23.6% | 1.9 | 418 | 1.41 | 95.69 | 17.67 | 8.84 | 2026-01-06 | 2027-05-01 |

| БДеньг-2P7 | 25.5% | 2.1 | 125 | 0.62 | 100.05 | 18.9 | 4.41 | 2026-01-14 | 2026-08-19 |

-

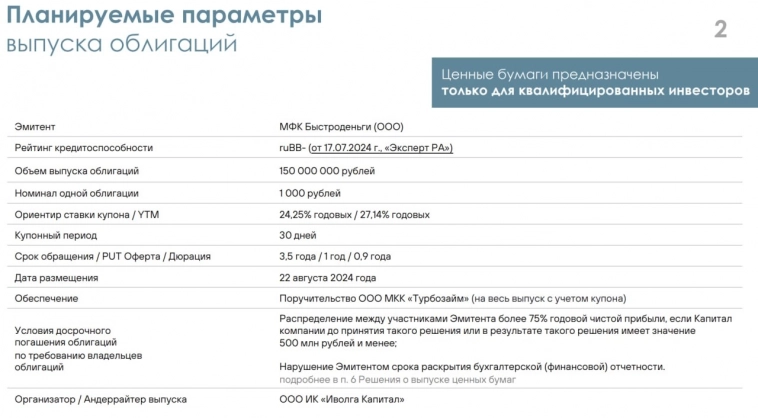

Презентация нового выпуска облигаций Быстроденьги 2P7 (ruBB-, 150 млн руб., купон / YTM: 24,25% / 27,14%, дюрация 0,9 года). Старт сегодня

Презентация нового выпуска облигаций Быстроденьги 2P7 (ruBB-, 150 млн руб., купон / YTM: 24,25% / 27,14%, дюрация 0,9 года). Старт сегодня

Авто-репост. Читать в блоге >>> Скрипт нового выпуска облигаций Быстроденьги 2P7 (ruBB-, 150 млн руб., купон / YTM: 24,25% / 27,14%, дюрация 0,9 года)

Скрипт нового выпуска облигаций Быстроденьги 2P7 (ruBB-, 150 млн руб., купон / YTM: 24,25% / 27,14%, дюрация 0,9 года)

Старт 22 августа.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

— Полное / краткое наименование: МФК Быстроденьги 002Р-07 / БДеньг-2Р7

— ISIN: RU000A1099P0

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 22 августа:

с 10:00 до 13:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот в числовом формате (пример 12345678910)

Подробнее о выпуске: t.me/probonds/12487

❗️ Вы можете подать предварительную заявку на участие в размещении:

по ссылке: ivolgacap.ru/verification/

или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Авто-репост. Читать в блоге >>> Быстроденьги 22 августа начнут размещение облигаций объемом ₽150 млн.

Быстроденьги 22 августа начнут размещение облигаций объемом ₽150 млн.

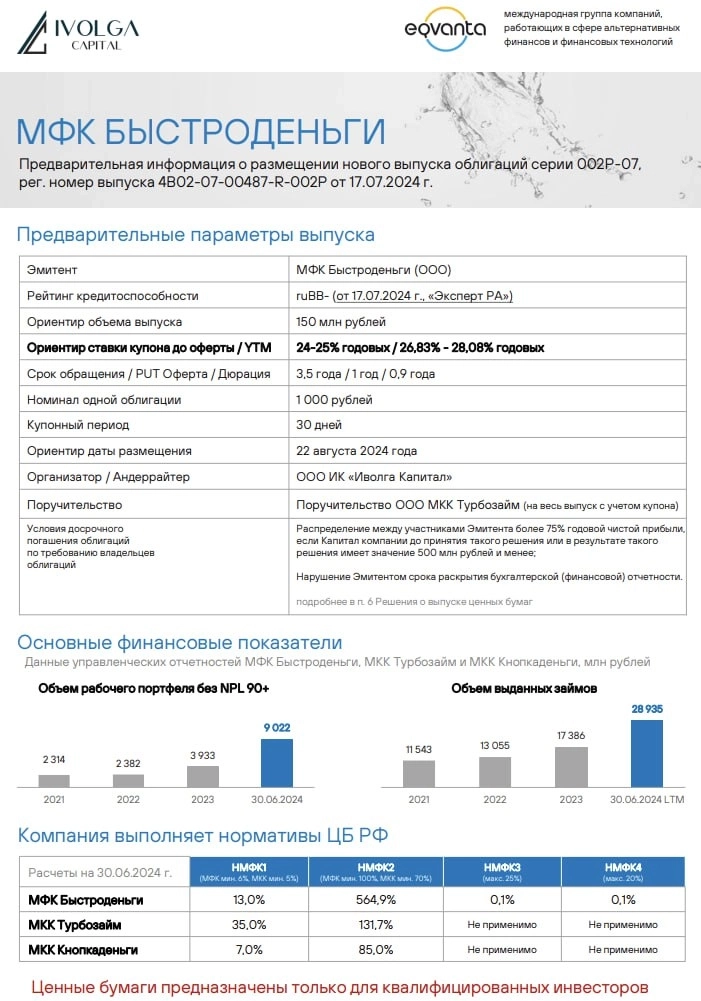

МФК «Быстроденьги» создана в 2008 году, входит в группу Eqvanta, которая преимущественно развивает микрофинансовый, коллекторский и вспомогательные бизнесы в России.

Старт размещения 22 августа

- Наименование: БДеньги-02Р-07

- Рейтинг: ВВ- (Эксперт РА, прогноз «Развивающийся»)

- Купон: 24.25% (ежемесячный)

- Срок обращения: 3.5 года

- Объем: 150 млн.₽

- Амортизация: нет

- Оферта: да (пут через 1 год)

- Номинал: 1000 ₽

- Организатор: ИК «Иволга Капитал»

- Только для квалифицированных инвесторов

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Авто-репост. Читать в блоге >>> Быстроденьги уточняют предварительные параметры предстоящего размещения облигаций (ruBB-, 150 млн р., ориентир купона / доходности: 24,25 / 27,14% годовых)

Быстроденьги уточняют предварительные параметры предстоящего размещения облигаций (ruBB-, 150 млн р., ориентир купона / доходности: 24,25 / 27,14% годовых)

• ruBB-,

• 150 млн руб.,

• 1 год до оферты,

• Ориентир купона / доходности: 24,25% / 27,14% годовыхДата размещения – 22 августа

Подробнее – в тизере размещенияО бизнесе, вызовах и результатах 1 полугодия 2024 – в свежем видео-интервью с финансовым директором группы Eqvanta (материнская структура Быстроденег) Яковом Ромашкиным

Авто-репост. Читать в блоге >>>

Анонс на новую неделю: новый выпуск облигаций Быстроденьги (ruBB-, 150 млн руб., ориентир купона 24-25% годовых, 3.5 года)

Анонс на новую неделю: новый выпуск облигаций Быстроденьги (ruBB-, 150 млн руб., ориентир купона 24-25% годовых, 3.5 года)

• ruBB-,

• 150 млн руб.,

• 1 год до оферты,

• Ориентир купона / доходности: 24%-25% / 26,8%-28,1% годовыхДата размещения – 22 августа

Подробнее – в тизере размещенияО бизнесе, вызовах и результатах 1 полугодия 2024 – в свежем видео-интервью с финансовым директором группы Eqvanta (материнская структура Быстроденег) Яковом Ромашкиным

Авто-репост. Читать в блоге >>> МФК Быстроденьги: результаты первого полугодия 2024. Прямой эфир 15 августа 16:00

МФК Быстроденьги: результаты первого полугодия 2024. Прямой эфир 15 августа 16:0015 августа в 16:00 финансовый директор Группы Яков Ромашкин в прямом эфире PRObonds презентует отчетность за первое полугодие, а также операционные результаты Группы

— Как ключевая ставка влияет на бизнес МФО?

— Продолжается ли «закручивание гаек» со стороны Центробанка?

— Какие тенденции превалируют на рынке микрофинансирования?Ждем ваши вопросы в комментариях к посту, ответим на них в прямом эфире

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Авто-репост. Читать в блоге >>>

Размещены новые высокодоходные облигации

Размещены новые высокодоходные облигации

💼 Быстроденьги 002P-06 $RU000A108F63

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 12

Дата погашения облигации — 28.10.2027

💼 Урожай БО-05 $RU000A108U49

Купон — Фиксированный

Величина купона — 54,85 Р

Номинал — 1000 Р

Количество выплат в год — 4

Дата погашения облигации — 23.06.2027

💼 МФК Фордевинд, 001P-04 $RU000A108AK6

Купон — Фиксированный

Величина купона — 17,05 Р

Номинал — 1000 Р

Количество выплат в год — 12

Дата погашения облигации — 30.09.2027

Тинькофф стратегия Облигации ААА

&Облигации_ААА

www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/Стратегия подходит для инвесторов с небольшим бюджетом, которые рассматривают вложение денежных средств в облигации высокого и среднего рейтинга для долгосрочного инвестирования.

Покупаю корпоративные и офз облигации которым осталось до погашения от 3-х до 6-ти месяцев, так можно получить дополнительный доход не только с купонов, но и с погашения облигации.Комиссия за сделки — Нет

Комиссия за следование — 0,167%

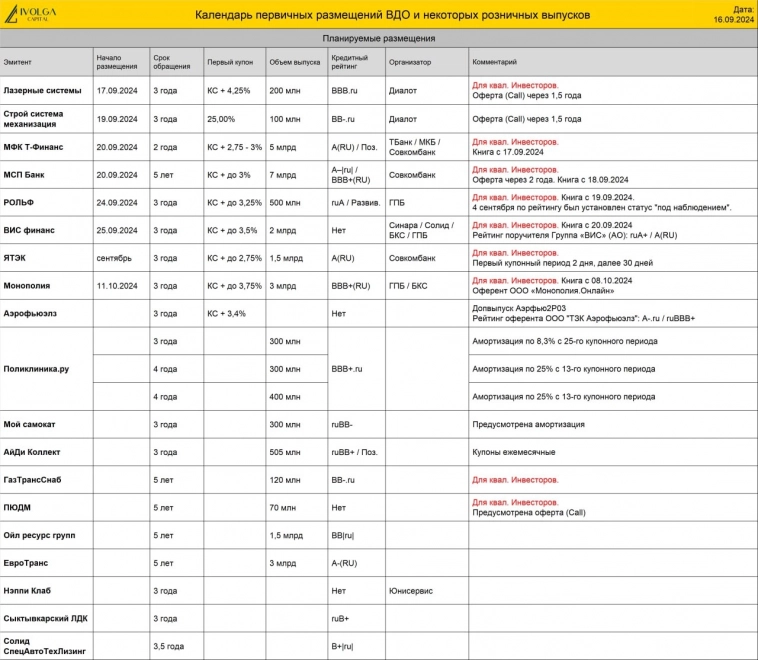

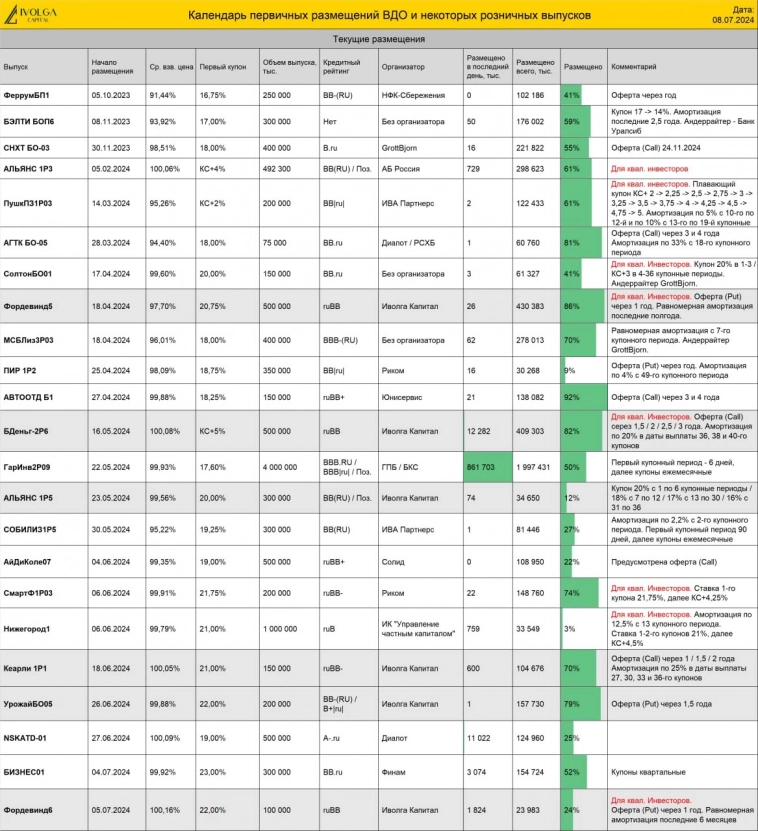

Авто-репост. Читать в блоге >>> Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

На 15 июля запланировано размещение нового выпуска облигаций МФК Джой Мани (для квал. инвесторов, ruBB-, 150 млн руб., ставка купона на первый год КС+5 (до 24%)). Интервью с эмитентом

Positive Technologies в середине июля планирует размещение нового выпуска облигаций (ruAA / AA(RU), 5 млрд руб., плавающая ставка КС + не более 1,9%). Подача заявок в бот в данном размещении не требуется

- Фордевинд 06 (для квал. инвесторов, ruBB, 100 млн руб., ставка купона 22%, дюрация 0,91 года, YTM 24,36% годовых) размещен на 24%. Интервью с эмитентом

- Урожай БО-05 (BB-(RU) / B+|ru|, 200 млн руб., ставка 22%) размещен на 77%. Интервью с эмитентом

Кеарли Групп 001Р-01 (ruBB-, 150 млн руб., ставка купона 21%, дюрация 2 года, YTM 23,2% годовых) размещен на 57%. Интервью с эмитентом

- БИЗНЕС АЛЬЯНС 001P-05 (BB(RU) с позитивным прогнозом, 300 млн руб., ставка купона 20% первые полгода) размещен на 11%

- МФК Быстроденьги 002Р-06 (для квал. инвесторов, ruBB, 300 млн руб., ставка КС+5%) размещен на 61%

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций