3way_banana_split, скажите, а какие облигации с наибольшей доходностью вы держите (или купили бы) сами? Можете привести пример?

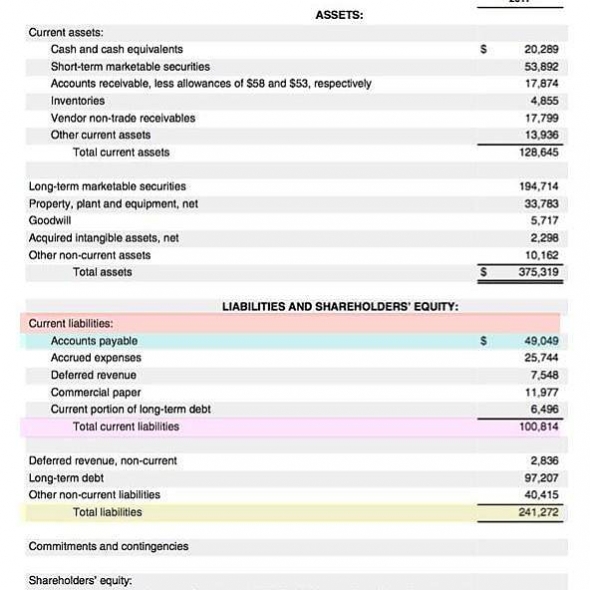

У меня подход довольно простой — полное и регулярное раскрытие бух информации. А дальше я ищу высокий уровень собственных средств в компании, растущая (или не сильно стагнирующая) чистая прибыль последних 3-х лет, отсутствие серъезных судов по долгам или взыскиваемым налогам, высокое соотношение собственных средств к совокупному долгу итд.итп. Т.е. единых критериев нет, всегда приходится выбирать между плохим и худшим (поскольку я считаю рассиянистый рынок сильно переоцененным — за вредность надо добавить еще процентов 5 годовых, чтобы держать Сишку как-минимум в безубыток, поскольку в опциках стаканы пустые — рынка нет, есть небольшой базарчик. Но это уже отдельная тема).

Приведу один пример: Бэлти. На момент их первого размещения 200 млн. в середине 2019 г.: уставняк 130 млн, плюс резервы и нераспределенная прибыль 150, доходные вложения — еще 700 млн, т.е. почти 1 млрд. (еще с небольшой натяжкой сюда можно добавить 280 млн кредиторской задолженности). В пассивах — краткосрочные и долгосрочные обязательства и кредиторка — 100, 400, 250 = 650. Отсутсвие судебных долгов и взысканий. Потянут они еще 200 млн долгов? Да как нефиг делать — соотношение собственных средств и совокупного долга будет выше 1, что позволит им обеспечить финансовую устойчивость на высоком уровне. Чистая прибыль припала после кризиса (лизинг, как-никак), но оставалась на уровне 1,6 млн*4=6,4 млн/год (прогноз). После размещения 200 млн у них поднялась выручка и чистая прибыль до 4*2=8 млн.год (прогноз). И все это радовало 14% годовых пока они не начали готовить 2-й выпуск уже на 300 млн. Собственно, поэтому меня занесло и сюда в том числе :-)

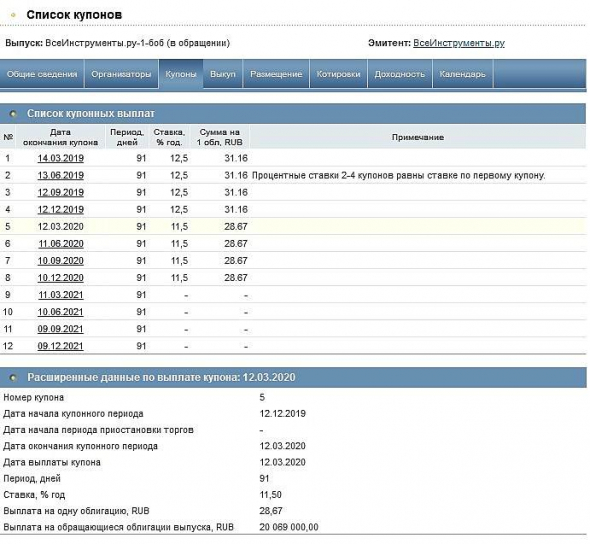

ЗЫ И когда я смотрю на 20 тыс уставняка и 9 млрд долга(+10 планируемых) у компашки с чистой прибылью 7,5 млн. за 2018 г (дальше они не раскрываются :-)) за 11% годовых, то я канеш понимаю, что со своими деньгами каждый волен делать что он хочет, но разделить эту страсть я не могу.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций