SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. rbesedovskiy

Ежедневный обзор по опционам на фьючерс РТС. (14.01.2013)

- 14 января 2013, 23:47

- |

Обзор сегодняшнего рынка

Рекордного месяца не получилось, с учетом сегодняшнего движения вверх фьючерс на индекс РТС таки прошёл больше 2х страйков. Но даже с учетом этого 15-декабря — 15 января пока чтосамый узкий опционный месяц за 6 лет. Если сегодня Бернанке не вселит новой порции оптимизма в игроков, то с высокой вероятностью 160 000 до 18:45 завтрашнего дня фьючерс РТС не пройдет.

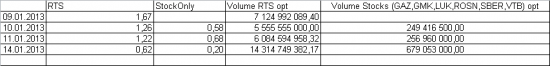

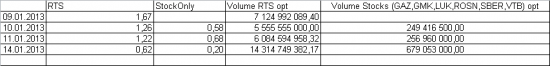

Пут-колл ратио

На сегодняшний день ситуация в пут-колл ратио изменилась. Если в последние 3 дня предыдущей недели путколл ратио держался стабильно выше единицы, то сегодня явный перевес был на стороне коллов. Обороты по опционам сегодня превысили обороты предыдущих дней более, чем в 2 раза. Вполне возможно, что это связано с экспирацией, а также наличием хоть какого-то движения по сравнению с предыдущими 3мя днями.

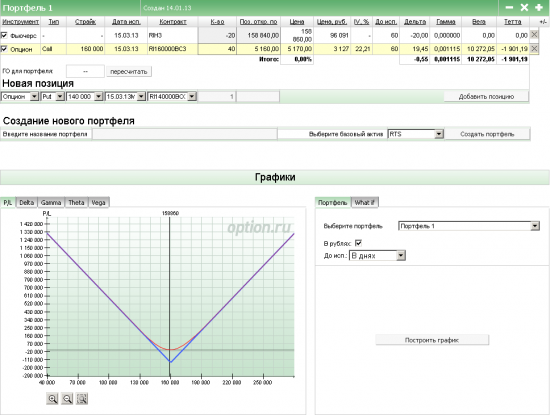

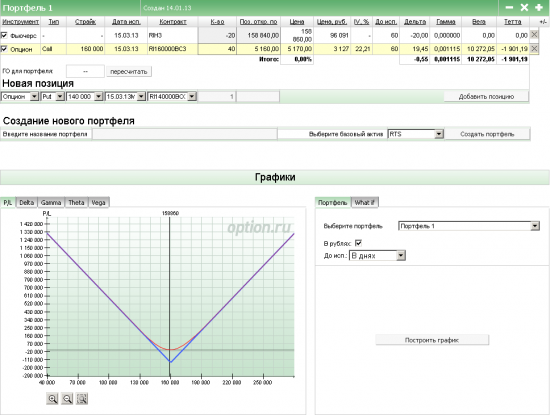

Планируемые сделки

Если завтра не будет пробоя 160 000, и рынок скорректируется или останется на месте планирую открыть на тестовом счету простой мартовский стрэддл, так как рассчитываю, что самое лучшее место для открытия подобной позиции это исторические экстремумы, на которых цена долго не задерживается (то что нужно для стрэддла). Предпочитаю путы в стрэддле открывать через синтетику, соответственно, позиция будет выглядеть примерно так

В зависимости от дальнейшего поведения рынка при подходе к страйкам 155 000 или 165 000 планируется делать follow up (перекладка из опционов in the money в опционы at the money) или выравнивать дельту (действия зависят от поведения фьючерса РТС и открытого интереса на фьючерс РТС). Более подробно свои действия буду описывать в обзорах после открытия сделки.

Теоретический практикум

Расчет цены опциона простейшим способом

Так как абсолютное большинство на российском фондовом рынке, совершая сделки с опционами, даже не представляет откуда берутся цены на них, в этом обзоре я хочу описать как работает простейшее одноуровневое биномиальное дерево.

Допустим средняя величина хода цены за n дней от цены Close до Close составляет 1200 пунктов, а сегодня цена фьючерса РТС равна 159 000 пунктов. До экспирации остаётся 1 день. Как можно посчитать стоимость опциона колл со страйком 160 000 пунктов. Принимается крайнее допущение, что цена фьючерса движется аналогично подбрасыванию монетки. То есть имеется 2 варианта в конце завтрашнего дня.

1. 50% вероятности, что рынок вырастет до 160 200.

2. 50% вероятности, что рынок упадёт до 157 800.

Если у опционного трейдера есть свои мысли по поводу вероятности движения вверх или вниз он может поменять веса на ветках дерева и взять к примеру 60% за рост и 40% за падение.

Чтобы увеличить точность, можно уменьшать таймфрейм до часового, но тогда надо будет уже считать среднечасовую величину и шагов будет уже не 1, а 9. Если длина дерева увеличивается, то с каждым дополнительным шагом количество вариантов будет увеличиваться вдвое. Соответственно, в варианте часового ТФ до экспирации остается 9 часов и количество листьев дерева будет уже 2^9=512. Конечно, всё это лучше считать в какой-то программе или хотя бы в Excel.

Итак, цена опциона колл может быть вычислена следующим образом:

0.5*200 (именно столько будет стоить опцион если рынок закроется на 160 200)+0.5*0 (цена опциона, если он истечет вне денег) = 100 пунктов.

Итак стоимость опциона при описанных выше условиях будет равна примерно 100 пунктов.

Зачем всё это может понадобиться

К примеру, если опционный трейдер захочет сделать свою «справедливую доску» опционов на базе биномиального дерева, по которой он будет прикидывать насколько переоценён или недооценён каждый конкретный опцион.

Большинство, наверное, слышало, что многие опционные трейдеры оценивают опцион в терминах волатильности. В вышеописанном элементарном примере средняя величина, по которой была посчитана цена опциона в пунктах и есть та самая волатильность. И, очевидно, что если эта величина изменится, то это может очень сильно повлиять на стоимость опциона. Например, если среднедневную величину взять равной 500 пунктов, то вероятность выхода опциона в деньги становится очень мала, и наоборот, если взять её равной 2 400, то цена опциона автоматом вырастет со 100 пунктов до 1200. Именно поэтому опционы сильно вне денег с далекой экспирацией очень чувствительны к веге. (Если за день фьючерс ходит на 1 000, то за 20 дней его максимум это 180 000, если же величина хода вырастает до 3 000, то его максимум это уже 220 000 и февральские опционы со страйком 200 000 или 100 000, вероятность исполнения которых сейчас оценивается как нулевая сразу могут приобрести внутренню стоимость, не говоря уж о мартовских).

В следующем обзоре, кратко опишу свойста тетты в чем преимущества и недостатки продажи опционов с разными страйками с сроком до экспирации.

P.S. В связи с краткосрочным отлётом в Италию до конца недели обзоров, скорее всего, не будет, так как не знаю будет ли время и wi-fi. Поэтому продолжение ежедневных обзоров с 21го января 2013 года.

Рекордного месяца не получилось, с учетом сегодняшнего движения вверх фьючерс на индекс РТС таки прошёл больше 2х страйков. Но даже с учетом этого 15-декабря — 15 января пока чтосамый узкий опционный месяц за 6 лет. Если сегодня Бернанке не вселит новой порции оптимизма в игроков, то с высокой вероятностью 160 000 до 18:45 завтрашнего дня фьючерс РТС не пройдет.

Пут-колл ратио

На сегодняшний день ситуация в пут-колл ратио изменилась. Если в последние 3 дня предыдущей недели путколл ратио держался стабильно выше единицы, то сегодня явный перевес был на стороне коллов. Обороты по опционам сегодня превысили обороты предыдущих дней более, чем в 2 раза. Вполне возможно, что это связано с экспирацией, а также наличием хоть какого-то движения по сравнению с предыдущими 3мя днями.

Планируемые сделки

Если завтра не будет пробоя 160 000, и рынок скорректируется или останется на месте планирую открыть на тестовом счету простой мартовский стрэддл, так как рассчитываю, что самое лучшее место для открытия подобной позиции это исторические экстремумы, на которых цена долго не задерживается (то что нужно для стрэддла). Предпочитаю путы в стрэддле открывать через синтетику, соответственно, позиция будет выглядеть примерно так

В зависимости от дальнейшего поведения рынка при подходе к страйкам 155 000 или 165 000 планируется делать follow up (перекладка из опционов in the money в опционы at the money) или выравнивать дельту (действия зависят от поведения фьючерса РТС и открытого интереса на фьючерс РТС). Более подробно свои действия буду описывать в обзорах после открытия сделки.

Теоретический практикум

Расчет цены опциона простейшим способом

Так как абсолютное большинство на российском фондовом рынке, совершая сделки с опционами, даже не представляет откуда берутся цены на них, в этом обзоре я хочу описать как работает простейшее одноуровневое биномиальное дерево.

Допустим средняя величина хода цены за n дней от цены Close до Close составляет 1200 пунктов, а сегодня цена фьючерса РТС равна 159 000 пунктов. До экспирации остаётся 1 день. Как можно посчитать стоимость опциона колл со страйком 160 000 пунктов. Принимается крайнее допущение, что цена фьючерса движется аналогично подбрасыванию монетки. То есть имеется 2 варианта в конце завтрашнего дня.

1. 50% вероятности, что рынок вырастет до 160 200.

2. 50% вероятности, что рынок упадёт до 157 800.

Если у опционного трейдера есть свои мысли по поводу вероятности движения вверх или вниз он может поменять веса на ветках дерева и взять к примеру 60% за рост и 40% за падение.

Чтобы увеличить точность, можно уменьшать таймфрейм до часового, но тогда надо будет уже считать среднечасовую величину и шагов будет уже не 1, а 9. Если длина дерева увеличивается, то с каждым дополнительным шагом количество вариантов будет увеличиваться вдвое. Соответственно, в варианте часового ТФ до экспирации остается 9 часов и количество листьев дерева будет уже 2^9=512. Конечно, всё это лучше считать в какой-то программе или хотя бы в Excel.

Итак, цена опциона колл может быть вычислена следующим образом:

0.5*200 (именно столько будет стоить опцион если рынок закроется на 160 200)+0.5*0 (цена опциона, если он истечет вне денег) = 100 пунктов.

Итак стоимость опциона при описанных выше условиях будет равна примерно 100 пунктов.

Зачем всё это может понадобиться

К примеру, если опционный трейдер захочет сделать свою «справедливую доску» опционов на базе биномиального дерева, по которой он будет прикидывать насколько переоценён или недооценён каждый конкретный опцион.

Большинство, наверное, слышало, что многие опционные трейдеры оценивают опцион в терминах волатильности. В вышеописанном элементарном примере средняя величина, по которой была посчитана цена опциона в пунктах и есть та самая волатильность. И, очевидно, что если эта величина изменится, то это может очень сильно повлиять на стоимость опциона. Например, если среднедневную величину взять равной 500 пунктов, то вероятность выхода опциона в деньги становится очень мала, и наоборот, если взять её равной 2 400, то цена опциона автоматом вырастет со 100 пунктов до 1200. Именно поэтому опционы сильно вне денег с далекой экспирацией очень чувствительны к веге. (Если за день фьючерс ходит на 1 000, то за 20 дней его максимум это 180 000, если же величина хода вырастает до 3 000, то его максимум это уже 220 000 и февральские опционы со страйком 200 000 или 100 000, вероятность исполнения которых сейчас оценивается как нулевая сразу могут приобрести внутренню стоимость, не говоря уж о мартовских).

В следующем обзоре, кратко опишу свойста тетты в чем преимущества и недостатки продажи опционов с разными страйками с сроком до экспирации.

P.S. В связи с краткосрочным отлётом в Италию до конца недели обзоров, скорее всего, не будет, так как не знаю будет ли время и wi-fi. Поэтому продолжение ежедневных обзоров с 21го января 2013 года.

82 |

Читайте на SMART-LAB:

AUD/USD: Флэт как пружина — покупатели защищают плацдарм для мартовского рывка

Австралийский доллар застрял в торговом коридоре. Нижняя граница в районе 0.6900–0.6940 сейчас выступает в роли фундамента, который покупатели...

22:21

Корпоративные облигации

Облигации федерального займа — актив не для всех. Короткие государственные бумаги предлагают невыразительную доходность даже относительно...

16:14

Итоги января 2026 — слабое начало года

Данные Росстата по экономической активности за январь и недельной динамике инфляции, по мнению аналитиков «Финама», говорят в пользу...

17:18

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

19:45

теги блога Роман Беседовский

- bitcoin

- CME

- EURUSD

- Exante

- Forex

- google trends

- IV

- wealth lab

- wealth-lab

- азбука трейдера

- американский рынок

- анализ сделок

- бизнес

- брокер

- волатильность

- вопрос

- Вопрос ко всем

- встреча smart-lab

- грааль

- дисциплина

- долгосрочная идея

- доллар

- йога и трейдинг

- коррекция

- краткосрочная идея

- краткосрочно

- криптовалюта

- мое

- мысли в слух

- Мысли о рынке

- недвижимость

- нефть

- облигации

- обсуждение

- обучение

- обучение трейдингу

- опрос

- опционы

- отзыв

- открытый интерес

- преимущество на рынке

- прогнозирование

- прогнозы

- психология

- психология торговли

- психология трейдинга

- риск менеджмент

- рискменеджмент

- РТС

- саморазвитие

- синтетика

- теханализ

- технический анализ

- торговая система

- торговые системы

- торговый план

- точка входа

- трейдинг

- фьюч ртс

- фьючерс ртс

- фьючерс на индекс РТС

- фьючерс на РТС

- фьючерс РТС

- цели в трейдинге

>> Предпочитаю путы в стрэддле открывать через синтетику

Почему?

удачно отдохнуть и ждём статью про тэту:

В следующем обзоре, кратко опишу свойста тетты в чем преимущества и недостатки продажи опционов с разными страйками с сроком до экспирации.

люблю я её, но всякие веги да дельты любви мешают )

спасибо за поправку)

это я вчера ночью уже почти во сне был, невнимательно глянул…

спасибо за поправку)

В начальном условии цена 159 000. 1 день имеется ввиду без ночи. Вот как раз сегодня 160е коллы стоят +-200 пунктов, когда цена 158 800. Только надо учитывать, что средний реальных ход цены сейчас даже меньше 1 000 пунктов.

Ну а так могу потешить только «спасибом». Хорошее дело делаете!

«Итак, цена опциона колл может быть вычислена следующим образом:

0.5*200 (именно столько будет стоить опцион если рынок закроется на 160 200)+0.5*0 (цена опциона, если он истечет вне денег) = 100 пунктов.

Итак стоимость опциона при описанных выше условиях будет равна примерно 100 пунктов»

А я утверждаю, что на 160 200 кол не может стоить меньше 200п.

Опционное солнце большое и оно светит всем!