Блог им. wkpbro

Так ли безопасны сегрегированные счета?

- 11 апреля 2022, 10:23

- |

UPD: НКЦ вернул брокеру «Универ Капитал» 1,2 млрд рублей

Нерыночные риски

Многие инвесторы согласны нести рыночный риск снижения стоимости активов. Но лично у меня в уме не укладывается почему обычные долгосрочные инвесторы должны нести риск полной потери своих активов из-за того, что другой клиент брокера или даже сам брокер не может исполнить свои обязательства перед кем бы то ни было. Многочисленные утверждения о том, что записи в депозитарии, которые теоретически железобетонно закрепляют за инвестором его права на акции или облигации даже в случае банкротства брокера, на деле оказались обычной сказкой.

В последние несколько недель появилось большое количество статей на эту тему, где одним из вариантом защиты от такого поворота событий предлагалось открытие сегрегированного счета.

Московская биржа в своем Telegram канале дала комментарии на эту тему:

Регулирование предоставляет возможность брокеру открыть в НКЦ отдельные расчетные коды для инвесторов (сегрегированный или обособленный счет), в таком случае их активы будут учитываться отдельно и не могут быть использованы для обеспечения обязательств брокера по собственным позициям или других клиентов. В случае несостоятельности брокера активы на таких счетах можно перенести к другому брокеру.

Подробнее можно прочитать про эту услугу на сайте Национального Клирингового Центра (НКЦ) или в их презентации.

Многие люди, открывая брокерский счет или ИИС, делали это в полной уверенности, что у них по умолчанию будет отдельный собственный счет, никак не зависящий от других клиентских счетов брокера. Фактически вышестоящие депозитарии не в курсе, кто именно из физических лиц и какими акциями владеет, всё что они видят — это общий котел из ценных бумаг, которыми владеет брокер. И если брокер налажал, то увы — свои потери он распределит на всех своих клиентов. Это происходит уже не в первый раз, поэтому имея обычный брокерский счет или ИИС, стоит помнить и про такой нерыночный риск.

Сегрегированный счет — 100% безопасность?

Мы уже столкнулись с тем, что практика расходится с теорией в части защиты капитала частного инвестора. Я вот не находил информации о том, что после банкротства брокера владельцы сегрегированных счетов смогли сохранить свои активы. Юристы в таких случаях говорят: отсутствует судебная практика. Вот и здесь отсутствует практика. Если зайти на сайт Московской Биржи в раздел «Управление рисками», то можно увидеть следующую процедуру управления этими самыми рисками:

Обратите внимание на этап №6. Под звёздочкой скрывается следующее пояснение:

* Применяется процедура «размазывания» убытков и позиций: закрываются позиции добросовестных участников, имеющих противоположные позиции по данному инструменту, по цене, позволяющей ограничить убыток НКЦ размером выделенного капитала.

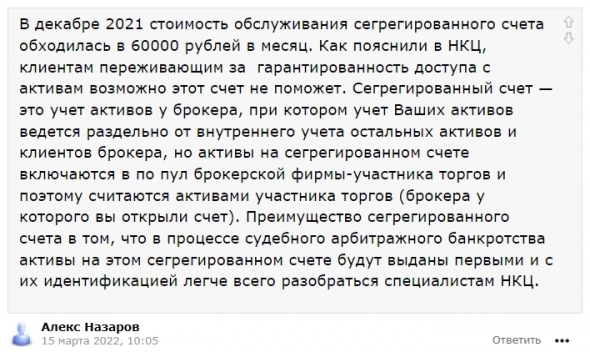

Нет никакой информации о том, что владельцы сегрегированных счетов в данном случае защищены и на них не станут «размазывать» убытки других участников рынка. Также нашел такие комментарии по поводу сегрегированных счетов на Смартлабе:

Насколько в действительности защищены обладатели сегрегированных и отдельных счетов я не знаю. И надеюсь, что никогда этого не узнаю. Ради интереса я поинтересовался у менеджеров тех брокеров, где у меня есть брокерский счет, открывают ли они сегрегированные счета и сколько такая услуга стоит.

Ответ менеджера Финам:

Добрый день. Да, такая возможность есть. Но обслуживание сегрегированных счетов очень дорогое, поскольку это полностью ручной труд – ручной учет активов, в ручном режиме риск-менеджмент, взаимодействие с НКЦ и т.п. На текущий момент, обслуживание одной секции сегрегированного счета стоит примерно 200 000 рублей в месяц. Для каждой секции открывается отдельный счет – фондовая секция, срочный рынок, валютный.

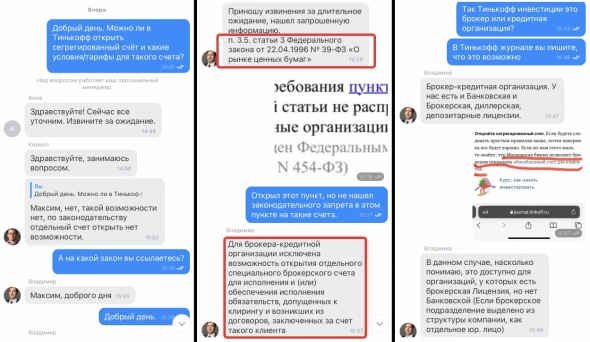

Тинькофф не открывает такие счета, ссылаясь на то, что по законодательству у них нет такой возможности:

Менеджер в Открытии сообщил, что возможность открыть такой счет есть и его обслуживание будет стоить 4750 рублей в месяц.

Забавный разброс в цене обслуживания между Финамом и Открытием. Вспоминается старенькая реклама моющего средства, где жители города Виллабаджо пользуются обычным моющим средством (ручной труд в Финам), а жители города Вилларибо пользуются Fairy (автоматизация процессов в Открытии).

Прежде чем открывать такой счет нужно все подробно изучить и узнать какая будет комиссия для владельца такого счета за перевод своих активов к другому брокеру в случае банкротства основного.

Как себя обезопасить?

Мы живем в такое время, когда ошибка программиста может позволить вашему полному тезке получить доступ к вашим банковским счетам в мобильном приложении. Или когда продавец в салоне сотовой связи может выдать дубликат вашей сим-карты третьему лицу. Как подготовиться и исключить такие риски? На 100% — никак.

В жизни реализуются абсолютно не те риски, к которым мы готовимся. Все что может сделать мелкий частный инвестор, чтобы хоть как-то себя обезопасить себя и снизить риск потери всего и сразу — разумная диверсификация по классам активов. Если говорить про ценные бумаги, то держать их у нескольких самых крупных (государственных?) брокеров, а также запретить брокерам займы «овернайт», при которых брокеры могут брать ваши ценные бумаги в долг, начисляя за это копеечное вознаграждение. В Открытии мне пришлось идти в офис, чтобы подать письменное заявление на запрет займов «овернайт».

В плане защиты капитала частного инвестора меня очень привлекают зарубежные брокеры со страховкой активов и денег на счете, но там возникают уже другие риски.

Если говорить о достаточно большом размере капитала, то можно рассмотреть возможность хранения и учета российских ценных бумаг через регистратора, а не через депозитарий. В этом случае акционер имеет право обращаться в акционерное общество (к эмитенту) напрямую, без участия профессиональных посредников. Вопрос в том, подойдет ли такой вариант обычному частному инвестору, ведь все процедуры здесь гораздо сложнее и дороже.

С одной стороны «нет денег — нет проблем», а с другой — «no money, no honey».

Пишу о своем опыте в блоге Движение FIRE, иногда дублирую посты на Смартлаб.

теги блога wkpbro

- AKSP

- CAPE

- ETF

- fail

- finex

- FIRE

- FXUS

- gamestop

- interactive brokers

- s&p-500

- S&P500

- SBSP

- simply wall street

- Virgin Galactic

- акции

- Акции РФ

- акции США

- банки

- банкроство

- блогеры

- брокеры

- Газпром

- деньги

- Дивидендные акции

- дивиденды

- долгосрочное инвестирование

- доллар

- заморозка

- инвестирование в акции

- инвестиции

- индексное инвестирование

- интервью

- итоги 2020

- казино

- капитал

- кризис

- криптовалюта

- КэШ

- лохотрон

- маржин колл

- миллион

- миллионер

- ММВБ

- мошеничество

- новости

- обвал

- обзор рынка

- оценка акций

- падение

- пассивное инвестирование

- пассивный доход

- Пенсия

- перевод

- платный сервис

- портфель

- прогноз по акциям

- профессионализм

- профессия

- пульс

- работа

- развод на деньги

- ранняя пенсия

- рубль

- сегрегированные счета

- СПБ биржа

- сша

- Тинькофф

- тинькофф банк

- Тинькофф Инвестиции

- торговые сигналы

- точка входа

- трейдинг

- Универ Капитал

- финансовая пирамида

- финансовый кризис

- финансы

- хайп

Никак, можно не пытаться. Есть банковская система — будет фондовый рынок. Издан целый и действует ФЗ № 39 «О рынке ценных бумаг». Этот ваш «фондовый рынок» — принадлежность к банковской системе страны, кому «активы» вторичка, а банкам обычная ликвидность.

Благодарю за качественный пост! Интересно было бы узнать про реальный опыт использования сегрегированных счетов. Особенно в Универ Капитале в этом году — обошли ли примеры стороной таких клиентов. К сожалению, крайне мало информации по данной теме в интернете. По-хорошему давно нужно делать страхование брокерских счетов в рамках определённых лимитов как в развитых странах.