SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Maratufa

Управление инвестициями 7. Грусть и печаль.

- 12 марта 2022, 09:44

- |

Ну что бро, держись и делай выводы!

Что тут скажешь после 24.02.2022?

Как к этому можно было приготовится?

Вот историческая справка:

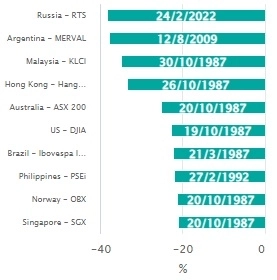

Если этого покажется мало, то существует мнение что 24.02.2022 г состоялось самое большое дневное снижение индекса акций в разрезе стран с достаточно развитой экономикой и рынками ( то есть без учета Гондураса и прочих Эфиопий), вот например:

Можно много написать, что вероятность данного события не выше чем падение метеорита на твой дом. Думаю вероятность такого исхода не выше одного к млн., но в какой от этого смысл, если… событие реализовалось и теперь нужно строить новый дом. А особо попавшим построить новый, отдать брокеру за долги и только потом строить свой.

Можно искать ответ на вопрос кто виноват.

Регулятор, который приостановил торги только 28.02.22 когда уже все?

Московская биржа, которая могла видеть эшелоны иностранцев судорожно пытающиеся выйти через игольчатое ушко по любой цене за один день, желательно за час? Неужели такие данные не были доступны для анализа и выработки действий еще 21-23 февраля? Почему действия носят реакционный характер, неужели там некому было спрогнозировать такой исход?

Но ответы на данные вопросы сожгут много времени и нервов, при этом практического смысла не имеют.

Есть данные что в последние годы на отечественные биржи пришло больше частных лиц, чем за всю предшествующую историю. Можно сказать им, что мол ну вы же понимаете «территория рискованного земледелия» и так далее, но доверие дело хрупкое. Например, в личных беседах с новоиспеченными инвесторами на справедливое суждение от том, что сейчас лучшее время и цены для формирования долгосрочного портфеля, получаю не менее справедливый аргумент — биржа, эта та тема где объект инвестиций теряет за день более 30% стоимости, казино же нет…

Что имеет практический смысл.

1) Всегда гнать от себя мысли, что ты видел «все» на рынке.

2) Риск уровень — как в самый жуткий кризис + еще 20% снижения может не устоять.

3) В моменте цена актива может быть любой. И никакие сильно положительные макрофакторы, благоприятная коньюктура, гигантские прибыли, рекордные дивиденды и прочее не помогут.

Понятно что «торопуны» были самым беспощадным образом наказаны.

Плечи зло, большие плечи — финансовая смерть. Можно ли научиться их «готовить»? Тут каждый отвечает сам.

Что еще можно сделать:

1) Повышать качество решений

2) Количество и диверсификация переоценены, все упадут, при том что менее качественные, взятые ради диверсификации, упадут в разы сильнее.

3) Если все таки брать заемные, то нужно разделить брокерский и кредитный. Маржиналке — нет, берем на стороне и заливаем их в брокерский. Рассчитать каким образом, в случае негативного сценария, будем нести этот заем самостоятельно (без доходов с биржи) и продолжительно во времени.

Стараюсь отвлечь себя чтением и завалом на работе. Слабо помогает, но все же. Может медитировать начать, хз?

Радует что это произошло не с полностью сформированным портфелем и не в период пенсии после 35:)))

Как говорится «все проходит» и «за битого, двух не битых дают».

Пишу, чтобы в период взлетов, возвращаться на землю и перечитывать эту историю февраля 2022 года

Сухие факты:

Что тут скажешь после 24.02.2022?

Как к этому можно было приготовится?

Вот историческая справка:

Если этого покажется мало, то существует мнение что 24.02.2022 г состоялось самое большое дневное снижение индекса акций в разрезе стран с достаточно развитой экономикой и рынками ( то есть без учета Гондураса и прочих Эфиопий), вот например:

Можно много написать, что вероятность данного события не выше чем падение метеорита на твой дом. Думаю вероятность такого исхода не выше одного к млн., но в какой от этого смысл, если… событие реализовалось и теперь нужно строить новый дом. А особо попавшим построить новый, отдать брокеру за долги и только потом строить свой.

Можно искать ответ на вопрос кто виноват.

Регулятор, который приостановил торги только 28.02.22 когда уже все?

Московская биржа, которая могла видеть эшелоны иностранцев судорожно пытающиеся выйти через игольчатое ушко по любой цене за один день, желательно за час? Неужели такие данные не были доступны для анализа и выработки действий еще 21-23 февраля? Почему действия носят реакционный характер, неужели там некому было спрогнозировать такой исход?

Но ответы на данные вопросы сожгут много времени и нервов, при этом практического смысла не имеют.

Есть данные что в последние годы на отечественные биржи пришло больше частных лиц, чем за всю предшествующую историю. Можно сказать им, что мол ну вы же понимаете «территория рискованного земледелия» и так далее, но доверие дело хрупкое. Например, в личных беседах с новоиспеченными инвесторами на справедливое суждение от том, что сейчас лучшее время и цены для формирования долгосрочного портфеля, получаю не менее справедливый аргумент — биржа, эта та тема где объект инвестиций теряет за день более 30% стоимости, казино же нет…

Что имеет практический смысл.

1) Всегда гнать от себя мысли, что ты видел «все» на рынке.

2) Риск уровень — как в самый жуткий кризис + еще 20% снижения может не устоять.

3) В моменте цена актива может быть любой. И никакие сильно положительные макрофакторы, благоприятная коньюктура, гигантские прибыли, рекордные дивиденды и прочее не помогут.

Понятно что «торопуны» были самым беспощадным образом наказаны.

Плечи зло, большие плечи — финансовая смерть. Можно ли научиться их «готовить»? Тут каждый отвечает сам.

Что еще можно сделать:

1) Повышать качество решений

2) Количество и диверсификация переоценены, все упадут, при том что менее качественные, взятые ради диверсификации, упадут в разы сильнее.

3) Если все таки брать заемные, то нужно разделить брокерский и кредитный. Маржиналке — нет, берем на стороне и заливаем их в брокерский. Рассчитать каким образом, в случае негативного сценария, будем нести этот заем самостоятельно (без доходов с биржи) и продолжительно во времени.

Стараюсь отвлечь себя чтением и завалом на работе. Слабо помогает, но все же. Может медитировать начать, хз?

Радует что это произошло не с полностью сформированным портфелем и не в период пенсии после 35:)))

Как говорится «все проходит» и «за битого, двух не битых дают».

Пишу, чтобы в период взлетов, возвращаться на землю и перечитывать эту историю февраля 2022 года

Сухие факты:

400 |

Читайте на SMART-LAB:

Как с умом воспользоваться нашей скидкой?

Сейчас мы сохраняем возможность обучаться по сниженной цене, понимаем текущую экономическую ситуацию. В ближайшее время стоимость обучения...

09 января 2026, 13:29

Пересматриваем лучшие моменты 2025 года

😎 Как выглядит Северный морской путь с палубы электрохода, как чемпион по баскетболу оказался в шахте и какая должность позволяет остановить целое...

09 января 2026, 16:51

теги блога Марат Б.

- headhunter

- hh.ru

- акции

- анализ

- брокеры

- всмпо-ависма

- ГМК Норникель

- зелёная энергетика

- инвестиии

- итоги 2021

- итоги года

- камаз

- капитал

- ммк

- народная мудрость

- нлмк

- перспектива

- Питер Линч

- портфель инвестора

- прогноз по акциям

- рецензия на книгу

- русал

- Северсталь

- сургут преф

- сургутнефтегаз

- счастие

- трейдинг

- Хэдхантер

В целом с Вами согласен, хотя по частностям можно спорить. Кроме проблемы однократного падения, есть проблема длительного падения. На рынке ВДО — синхронного падения с массовыми банкротствами. Так что сложившийся в 10 раз пассивный портфель акции — облигации как раз то, что можно было наблюдать в период 08.2008 — 02.2009.

И брать кредиты на трейдинг даже вне трейдинга крайне некомфортно. Риски потери работы и так далее тоже есть.

Поделитесь, пожалуйста, опытом — как Вы делаете диверсификацию по принципам принятия решений?

На длительном падении возможно выйти на уровнях принятия потерь, которые не будут иметь критический размер. Расчёт показывает, что большую часть можно было бы сохранить. А в реальности картина сильно иная именно из за скачка волатильности.

Риски есть, при работе с кредитом, согласен. Но только на свои дорога будет долгой, все самое интересное начнётся после 20 лет инвестиций! Но нужно ли будет это все к тому времени, даже не знаю🤷♂️