SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. speculme

Баффет покупает етфы

- 19 апреля 2020, 13:15

- |

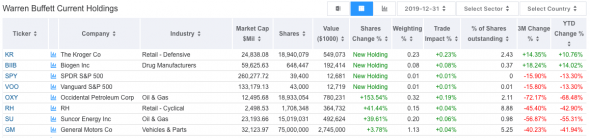

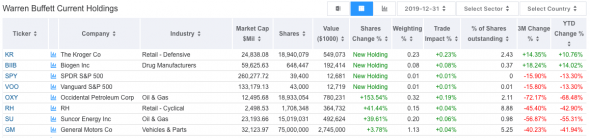

Давно не заглядывал в его портфель. Сейчас обнаружил интересные покупки. Баффет купил SPY и VOO. Зачем? он же вроде бьет их по доходности.

Весь портфель здесь:

https://dataroma.com/m/holdings.php?m=BRK

https://www.gurufocus.com/guru/warren+buffett/current-portfolio/portfolio

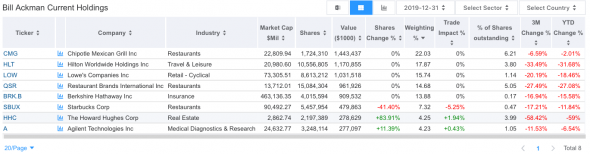

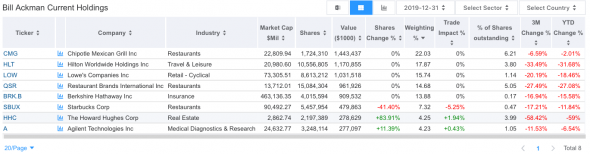

P.S. Билл Акман покупает холдинг Баффета. Гуру 80lvl)

Весь портфель здесь:

https://dataroma.com/m/holdings.php?m=BRK

https://www.gurufocus.com/guru/warren+buffett/current-portfolio/portfolio

P.S. Билл Акман покупает холдинг Баффета. Гуру 80lvl)

6.7К |

Читайте на SMART-LAB:

💼 Чем отличается портфель клиента ВТБ Мои Инвестиции от «стандартного»

Классической считается такая пропорция — 60% акций и 40% облигаций. Но портфель наших клиентов отличается от стандартного: он успешно...

16:04

Тренды весны 2026

Андрей Хохрин о ситуации на финансовом рынке в подкасте Андрея Верникова. 🔹Валютные облигации и юань

🔹Ключевая ставка, инфляция и госдолг...

15:28

теги блога Профуршетник

- AMD

- biotechnology

- bitcoin

- ETF

- GL

- GLDRUB_TOM

- IB

- IMOEX

- interactive brokers

- NASDAQ

- ng

- S&P500

- S&P500 фьючерс

- SPYF

- TradingView

- активное инвестирование

- акции

- альфа банк

- альфа директ

- альфа-директ

- американские акции

- американский рынок

- банки

- биотехи

- биржа

- биткоин

- бкс

- БКС брокер

- Боливар

- БПИФ

- БПИФ Сбербанк - Эс энд Пи 500

- брокеры

- валютный рынок

- Венесуэла

- вопрос

- ВТБ

- втб брокер

- Газпром

- дивидендный портфель

- дивиденды

- доллар

- доллар - рубль

- Доллар рубль

- етфы

- заблокированные активы

- золото

- зпиф

- инвестидеи

- инвестирование

- инвестиции

- Индекс ММВБ

- Индекс МБ

- итоги года

- квалифицированный инвестор

- короновирус

- Котировки

- криптовалюта

- лудомания

- мировые рынки

- ММВБ

- мошенники

- Налогообложение на рынке ценных бумаг

- натуральный газ

- Нефть

- Новатэк

- оинвестор

- опрос

- Открытие

- открытие банк

- открытие брокер

- оффтоп

- паника

- пенистаки

- переводы средств

- пифы

- портфель

- Портфель инвестора

- прогноз

- сбербанк

- Сбербанк брокер

- Сегежа групп

- СПБ биржа

- спекуляции

- спор

- срочный рынок

- срочный рынок FORTS

- сургут преф

- тинькофф инвестиции

- торговые сигналы

- торговый софт

- трейдинг

- УК Первая

- фильм

- фондовый рынок

- форекс

- фьючерс

- фьючерс MIX

- фьючерс на газ

- халявные деньги

- Элвис Марламов

А, вижу, ниже вы и сами видимо это и имели ввиду.

Возможно будет наращивать позу, кто его знает. Надо через год посмотреть его портфель

Нужно иметь серьезные причины. Для биг бабла по костам выгодней стоки брать. Зачем нахлебников кормить.

Дед засиделся в старых бизнесах и не успел вовремя переключиться.

Это капля в море для этих етф.

на Старика не надо сейчас внимание обращать… его время прошло....

тихая спокойная жизнь на етф-ах… «что нужно еще человеку, чтобы достойно встретить старость»©...

Этф в беркшире купили его управляющие. У него часть фондов под молодым поколением сменщиков. Его и чарли.

Вот они, в свои портфели под свои стратегии и взяли.

Смотря как торговать, от этого комиссии. Вариантов масса. Комиссии есть на сайтах брокеров.

www.interactivebrokers.co.uk/ru/?f=commission&p=stocks

Комиссии намного ниже чем через рос. брокеров торговать

с 2009 его BRK идет в ровень с SPY. Посредственные конечно результаты.

За последние 10 примерно вровень (синяя Беркшир)

Потому что сипа выросла приблизительно на 100%, а BRK на 500% (в первом случае прирост капитала 100 зеленых рублей, во втором 500)

Из уважения к Вам сделаю еще одну вежливую попытку.

Посмотрите внимательно, в определении доходности говорится, что это отношение в процентах, между приростом и первоначальным вложением.

И я беру две конечных доходности, вычисленных от совершенно одинаковой базы (т.е. от одинаковых первоначальных вложений, сделанных в одно и тоже время). Поэтому, прямое сравнение этих доходностей является полностью корректным действием, как с математической, так и с финансовой точки зрения.

В тоже время Вы берёте полный итог, который можно выразить формулой

после чего вычисляете отношение двух итогов… Но откуда вы взяли, что подобное соотношение называется доходностью? Ваш подход логичнее называть сравнением итогов.

Я попытаюсь оставаться спокойным и объяснить вам.

У Пети и Васи по одному яблоку. Петя увеличил количество своих яблок на 100%, а Вася на 200%, во сколько раз у Пети больше яблок?

Предвосхищая ваш ответ, задам еще один вопрос. Если бы за 10 лет индекс вырос на 1%, а BRK выросли бы на 5%, вы бы тоже написали, что Баффет обыграл SP500 в 5 раз? Не спешите отвечать.

В своём предыдущем комменте я добавил формулы для большей наглядности (ну, я хочу надеятся, что так нагляднее). Поэтому не буду повторяться.

Еще раз.

Если вы скажете, «да, я бы так и написал». То вопрос, какая практическая польза сравнивать доходности? Когда мы говорим «во сколько раз», цифры прироста сравнивать нельзя. Нужно сравнивать множители. А +100% это x2, +400% — это x5. +20% — это x1.2

Это ж основа, от которой идут производные, как например «годовая доходность»

Это похоже на то, что я вижу у себя в investing.com. Там у меня в список добавлены облигации, инвестинг рисует для них не цену, а доходность, что логично, ведь цена облигации ничего не скажет без ее параметров.

Но там есть столбец, изменение. И когда доходность по 2Y трежерям меняется с 0.2% до 0.22%, инвестинг честно пишет +10%! Это нередко самый «прибыльный» актив среди тех, за которыми я слежу оказывается. Но ведь это какая-то профанация, по-хорошему вообще для доходностей эту графу показывать не надо.

Вот и у вас так получается, 5% — это доходность в 5 раз больше чем 1%. Самое главное, что без тени сомнения вы мне продолжаете насыпать свое определение доходности из википедии, тогда как я вроде как с ним не спорю, я лишь говорю, что метод сравнения доходностей вы выбрали бессмысленный и беспощадный. Нельзя их так сравнивать!

Текстом могу. Цена, Открытие, Максимум, Минимум, Изменение, Изменение%

Представьте, что вы обсуждаете с кем-то ставки по банковским депозитам. Цифры гипотетические, предположим:

-в банке A доходность 10% (годовых)

-в банке Б доходность 15% (годовых).

Если вы прямо сопоставляете две доходности (там 10%, тут 15%) — это ж не вызывает отторжения? Вы с собеседником прекрасно поймете друг-друга.

Вот, будем считать это первым вариантом подачи информации.

Есть и другие варианты. Например,

по сравнению с банком А в банке Б годовая доходность:

2) выше в полтора раза {при этом вас также поймут без проблем}

3) выше на 5 п.п. {окей, только в обыденной жизни не все помнят что значит «процентный пункт»}

4) выше на 50% {так тоже можно, это не будет ошибкой, однако в контексте обсуждаемых ставок это может сбивать столку, поскольку сами ставки являются не абсолютными, а процентными величинами}

Вот из этих вариантов, первый и второй — самые понятные и непротиворечивые, а значит уместные.

То же самое относится к сопоставлению доходностей фонда Баффета и S&P500-с-реинвестом (с той лишь разницей, что речь шла не про годовую, а про общую доходность).

Определение не моё, а общепринятое, в любом экономическом букваре найдете. Само определение я напоминал, поскольку вы, не моргнув глазом, путаете сравнительный итог с доходностью, и заявляете буквально следующее:

По поводу примера с инвестингом я бы тоже указал на кое-какие нюансы, но уже и так длинный коммент. Не хотелось бы еще дальше растекаться по древу

Я еще раз говорю, что ваши «5% больше чем 1% в 5 раз» я не приемлю.

ОСОБЕННО, когда сравниваются многолетние доходности.

Мне кажется, что человек, который сравнивает доходности таким образом, палит свое слабое понимание финматематики. И «общепринятыми» определениями из википедии вы меня не переубедите.

Я вам последний раз попытаюсь объяснить, почему вы не правы. Начнем с того, что да вы формально правы. Доходность 5% в 5 раз больше, чем доходность 1%. Смысла в этой информации 0.

Ну за год, ок, заработал в 5 раз больше (что толку гордиться своими 5%).

Напомню вашу первую фразу

Итак, как могут двигаться два актива, чтобы один другой за 20 лет обошел в 5 раз.

1% 5% (меньше 1% годовых оба), преимущество около 0% годовых.

10% 50% (первый менее 0.5% годовых, второй 2%, преимущество > 1,5% годовых.

100% 500% (первый 3,5% годовых, второй 9,4%), преимущество > 5.5% годовых. То есть вообще разные ситуации. Тупое «в 5 раз» вообще не дает нам понимания величины выигрыша.

Если же мы говорим, что результат первой стратегии меньше другой в 3 раза, то сразу становится понятно, что за 20 лет это тем самы > 5,5 годовых.

Так что не смотря на то, что формально вы правы, ваша формальная правота делает ваше первое утверждение, которое я процитировал еще бесполезнее, а ваши аргументы поверхностными.

Тут два варианта либо вы поняли о чем я, и больше никогда таких сравнений не будете делать публично, либо не в коня корм.

вот эта фраза «опережает в 5 раз» была сказано с учетом конкретных процентных величин (100% и 500%), для того чтобы подчеркнуть существенность различий. А с учетом такой, довольно немаленькой «базы», различия действительно существенны.

Но если бы речь изначально шла о низкой базе (изменение с 0,1% до 0,5%), тогда и речи бы не было про относительные величины (или про кратности), поскольку это оказалось бы очевидным преувеличением. В таком контексте было бы уместным выразить разницу в процентных пунктах

По мне это значит, что на каждое удвоение, должен удесятириться.

Моя первая фраза (как и весь первый коммент) была в контексте вашего же коммента с графиками процентных доходностей. Мне казалось, что вам это понятно. Но когда выяснилось, что не совсем понятно, тогда вторым комментом я четко проговорил, что веду речь именно про общую доходность за конкретный отрезок времени.

Несмотря на это, вы продолжаете выдергивать фразу из контекста, строя на этом какие-то обвинения.

ну а если бы речь шла о доходности трежерей? Тогда 1% и 5%– это, согласитесь, весьма значимая разница, как для экономики страны, так и для обслуживания госдолга. Или допустим, смертность от какой-нибудь болезни, была 5%, а в результате принятых мер стала 1%… ведь тогда уместно сказать, что смертность снизилась пятикратно? Т.е. считать соотношение в таком контексте вполне уместно?

Впрочем, если речь конкретно о доходностях активов, да еще в контексте длинного горизонта, то на низкой базе оперировать относительными величинами некомильфо. Поэтому в приведенном вами гипотетическом примере («за 10 лет индекс вырос на 1%, а BRK выросли бы на 5%») действительно было бы удобно смотреть изменение в «п.п.», потому что так сразу становится очевидным то, что доходность отличается незначительно, всего на 4 пп, а не 400%

В тоже время можно привести и обратный пример, когда оперирование в «п.п.» малоинформативно, зато соотношение более значимо.

Например, если речь идет о весьма длинном промежутке времени, на котором один инструмент успел вырасти на 10500%, а другой на 10100%. Целых 400 п.п. разницы! Но на такой высокой базе, да еще на длинном горизонте процентные пункты оказались бы малоинформативной величиной. Зато соотношение 10500/10100=1,04 (т.е. 4% разницы) как раз подчеркнуло бы тот факт, что разница для такого периода пренебрежимо мала.

Короче, мой мессидж в том, что для разных ситуаций уместны разные подходы. Надо всегда учитывать контекст. И я ни в коем случае не предлагаю обсуждать «кратность» в отрыве от исходных цифр уравнения.

Однако, мы с вами забыли, что для более корректного сравнения с BRK надо брать индекс SP500 полной доходности с реинвестицией дивидендов.

Такой индекс, взятый с низов 2009 (ну, вообразим, что удалось поймать самый низ), и до февральских высот 2020 года (пусть удалось красиво зафиксироваться) — вот так оно обгоняет фонд Баффета, поскольку BRK вырос на 350%, а Сипа с реинвестом выросла на 430%

Но если сравнивать, начиная с 2000 года, то BRK вырос примерно на 500%, в то время как Сипа с реинвестом только на 230%

А по поводу Етфов, 0.01% от портфеля-ни о чëм- индикатор. один из индикаторов. Пока. У него их там штук 20-30 таких болтается.