BOSS

Долговой рынок. Беглый взгляд.

- 20 сентября 2019, 09:53

- |

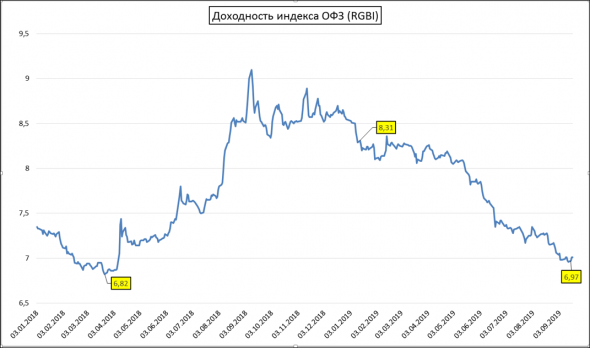

Рис. 1 Доходность индекса ОФЗ (RGBI). Ориентир доходностей за рассматриваемый период.

2) Ценовой индекс ОФЗ (RGBI)Рис. 2 Ценовой индекс ОФЗ (RGBI). 2019 год.

3) Кривая ОФЗ.Рис. 3 Кривая ОФЗ. Облигации с постоянным купоном.

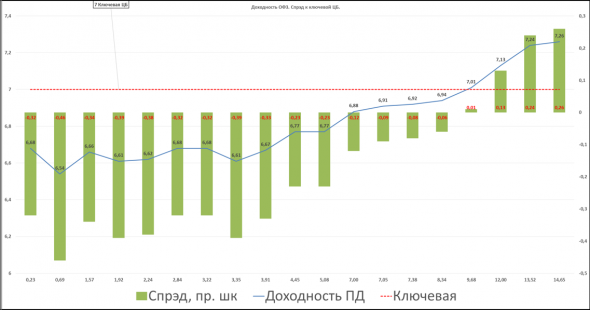

4) Кривая ОФЗ. Спрэд к ключевой ЦБ.Рис. 4 Кривая ОФЗ. Спрэд к ключевой ЦБ.

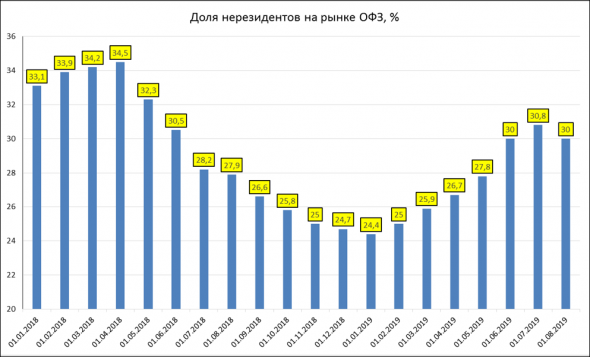

5) Доля нерезидентов на рынке ОФЗ.Рис. 5 Доля нерезидентов на рынке ОФЗ.

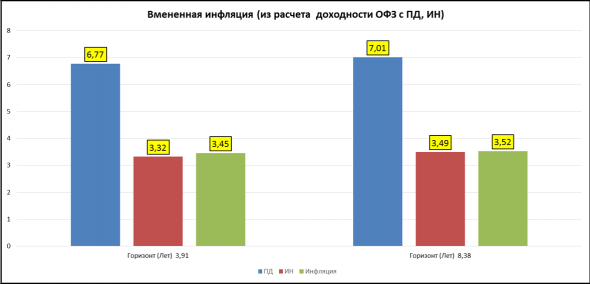

Рис. 6 Вмененная инфляция. (Прогноз рынка, исходя из облигаций с постоянным и индексируемым на инфляцию купоном. Горизонт прогнозирования 3,9 и 8,3 лет)

7) Комментарии, выводы по слайдам:1) Рынок ОФЗ находится на максимальных по цене исторических значениях.

Рост рынка в 2019 сопровождался ростом доли нерезидентов на данном рынке с 24% до 30,8%, а значит: а) Риск более резкой коррекции возрастает, в результате реализации всевозможных геополитических и глобальных рисков б) С другой стороны, на негативном новостном потоке, в части применения санкций, растущая доля нерезидентов, вселяет оптимизм.

2) Кривая ОФЗ лежит под Ключевой ЦБ, вплоть до 9,6 лет, отрицательный спрэд 0,3 п.п. до 4 лет. Рынок закладывает еще 1 понижение на 0,25 п. п., вероятно в декабре 2019 года. Если учесть последнее повышение рейтингов Moody’s и Fitch, а так же новый цикл снижения ставок мировыми ЦБ, то наш рынок все еще сохраняет потенциал роста.

3) Новым лейтмотивом нашего ЦБ, и вообще участников рынка, являются подходы к оценке и уровни нейтральной ставки. Номинальный уровень составляет 6-7 %, реальный уровень 2,5% (с учетом инфляции). Исходя из инструментов долгового рынка, а именно облигации с постоянным доходом, и облигации с индексируемым номиналом, рынок закладывает на горизонте 3,9 лет инфляцию 3,4 %, и на горизонте 8,3 лет инфляцию 3,5%. Следовательно, если цели ЦБ останутся неизменными по целевым уровням инфляции как номинальной так и реальной, то и с этой точки зрения потенциал снижения доходности сохраняется.

Итог: Новые минимальные исторические значения по инфляции, плюс множество факторов двигающих долговой рынок вверх, приводит к снижению доходностей долгового рынка, до минимальным исторических значений осталось совсем немного (0,15 п.п.). С такими низкими ставками по инфляции (включая прогнозируемые уровни), и уровням доходностей долгового и денежного рынков наша страна еще не встречалась, и это может стать новым вызовом, как ни странно, для экономики и банковской системы (в виду сокращения маржи в банковской системе).

теги блога Саня

- ATR

- CAPM

- DXY

- EMH

- FOREX

- Nikkei 225

- qpile

- qple

- quick

- Quik

- RI

- ROA

- ROE

- RUONIA

- SBER

- Si

- Smart-lab

- spread

- SSE

- VaR

- VBA

- volatility

- VTBR

- welth lab

- анализ отчетности

- аномалия

- Банк России

- Банковский сектор

- брокеры

- вопрос

- Вопросы

- Денежный рынок

- дивиденды

- долговой рынок

- доля нерезидентов

- Евро

- евродоллар

- жизнь

- интервенция

- инфляция

- исполнение заявок

- История котировок по фьючерсам

- Китай

- ликвидность

- МТС

- Новости

- Опционы

- пинг

- плечо

- размышление

- риски

- Рынок

- рынок ОФЗ

- стандартное отклонение

- Статистика

- статья

- ТА

- теория трейдинга

- теханализ

- технический анализ

- торговая система

- философия трейдинга

- фрактал

- хеджирование

- ЦБ Китая

- Экономика

- экспорт