SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Zmey84

О реальной доходности рынка США

- 11 мая 2018, 10:55

- |

Оригинал

Большинство исследований доходности вложений в акции так или иначе посвящены расчётам среднего значения этой величины за довольно длительный промежуток времени, однако это, по большому счёту, лишь теория. Действительно, на протяжении XX века инвесторы в акции США и ряда других государств получали за риск достойное вознаграждение, но это отнюдь не означает что они получают его сейчас и продолжат получать в будущем. Этот вопрос нуждается в дополнительном разъяснении.

Забудем на время, что относительно прибыли, ВВП или денежной массы акции могут стоить дорого или дёшево, и сосредоточимся только на их реальной доходности, которую мы изначально разделим на две части — это доходность, которая извлекается из капитала компаний (то есть, дивиденды), и доходность, которая в нём остаётся (то есть, результаты роста компаний и результаты изменения количества акций вследствие обратного выкупа или дополнительных эмиссий). Формула доходности:

где R — общая доходность в процентах, D — дивиденды в процентах,

R(G) — функция от изменения количества капитала (тоже в процентах).

Сделаем отступление и обратимся к исследованиям Томаса Пикетти. Он утверждает, что на протяжении столетий стоимость всего имущества относительно ВВП в основных экономиках мира колеблется вокруг определённого уровня. Этот принцип можно распространить и на отдельные виды имущества; в данном случае на оценку стоимости всех корпораций, включая и неторгуемые. По рынку США подобная оценка представлена в форме Z1, а её отношение к ВВП известно как индикатор Баффета* (рисунок 1).

Рисунок 1 — стоимость корпораций США к ВВП.

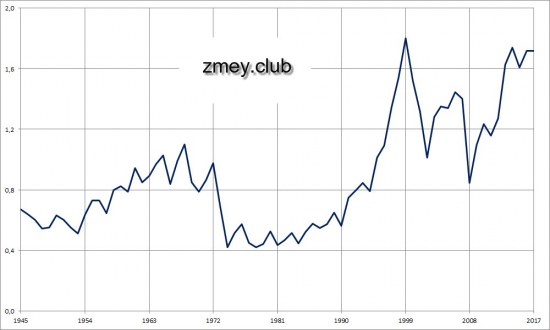

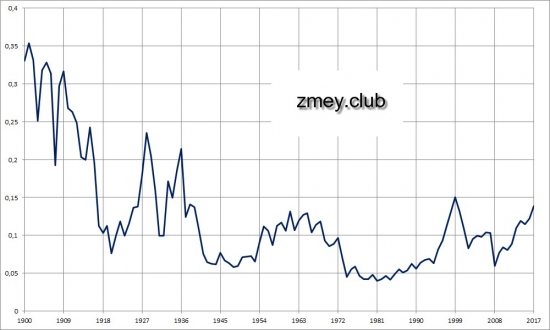

Обратите внимание, что фондовый индекс, в данном случае S&P, на истории заметно проигрывает ВВП, тогда как другой базовый индикатор, рыночная капитализация, заметно выигрывает (рисунки 2-3). Всё это нисколько не удивительно, ведь индекс это чистая абстракция, а капитализация скорее показатель публичности бизнеса. Индикатор Баффета единственный имеет физический смысл — это нормированная стоимость акций, очищенная от всех посторонних факторов, включая и рост экономики.

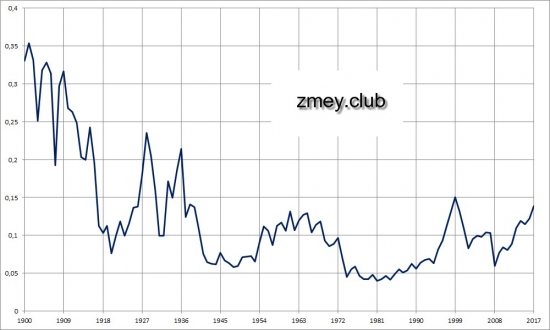

Рисунок 2 — отношение индекса S&P500 к ВВП США.

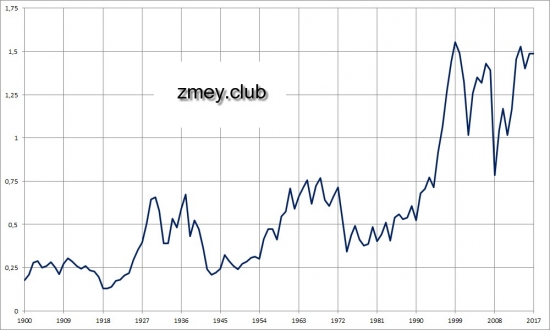

Рисунок 3 — отношение капитализация рынка США к ВВП.

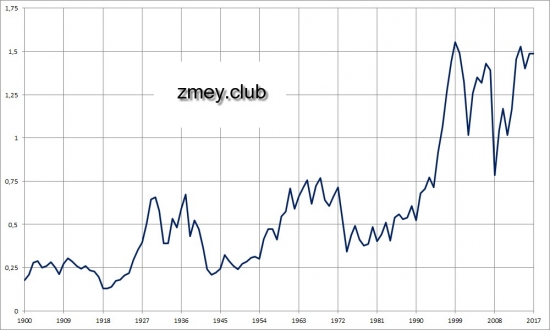

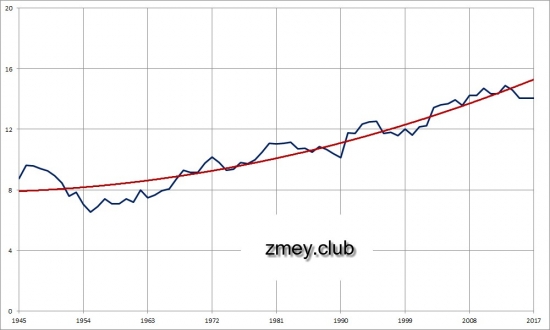

Рассмотрим отношение стоимости корпораций и индекса S&P (рисунок 4). После очистки от колебаний, неизбежно возникающих при сравнении родственных, но всё-таки очень разных рядов, мы обнаружим, что данное отношение устойчиво возрастает, причём скорость роста за последние 30-40 лет в среднем равна 1% — именно столько индекс теряет относительно ВВП. Аналогичные результаты можно получить и при сравнении чистой прибыли всех корпораций и компаний из индекса.

Рисунок 4 — отношение стоимости всех корпораций США к индексу S&P.

Красная линия — приближение по методу наименьших квадратов.

Обоснование этого явления очень простое — корпорации не растут пропорционально — они рождаются и умирают. Основной рост приходится на стартапы и небольшие компании, акции которых не входят ни в один индекс или вообще не торгуются на биржевом рынке. Получается, что лишь избранные инвесторы имеют возможность обогнать нормированный индикатор, все остальные по определению инвестируют в компании-лидеры и теряют позиции вместе с ними. Это чистая математика и ничего больше.

Отмечу, что негативный результат в минус 1% получается несмотря на обратный выкуп, который часто применяют компании, достигшие потолка своего развития. В последние 10 лет обратный выкуп принял поистине впечатляющие масштабы, однако этого, если судить по рисункам 4 и 5, всё равно не хватает, чтобы тенденции обратились вспять. Да, на графиках имеется небольшое снижение, но оно не выходит за рамки колебаний, тем более что на истории просадки всегда случались на пике рынка.

Рисунок 5 — отношение капитализации рынка США и индекса S&P.

Красная линия — приближение по методу наименьших квадратов.

Прояснить ситуацию поможет график отношения капитализации и индекса S&P (рисунок 5) — здесь уже видно, что тенденция всё-таки изменилась. Предположим, что начиная с 1980-го года доля публичных компаний оставалась стабильной, и тогда мы сразу получим ответ — ранее 2000-го года потери индекса в среднем составляли 1,5%, однако сейчас он уже ничего не проигрывает. В практических целях будем считать, что описанные потери полностью прекратились в 2008-ом году.

Теперь обратимся к оценке средних потерь на протяжении всего XX века. По данным авторов «Триумфа оптимистов», среднегодовая геометрическая доходность вложений в акции США за это время составила 6,7% в реальном исчислении. Эта доходность слишком большая, чтобы сильно зависеть от котировок в начальной и конечной точке, а посему результаты столетия, рассчитанные по формуле R, должны быть равны результатам из книги. Получается, что средние годовые потери составляют 1,2%.

Отмечу, что гипотеза постоянного среднего уровня по индикатору Баффета требует выполнения целого ряда условий. Это очистка данных от перекрёстного владения, нулевые в течение всей истории чистые активы и обязательства корпораций относительно прочих секторов экономики и нулевые, также за всю историю, чистые объёмы прямых иностранных инвестиций — и если первое в рамках Z1 выполняется по умолчанию, то второе и третье являются допущениями, пусть и не лишёнными оснований.

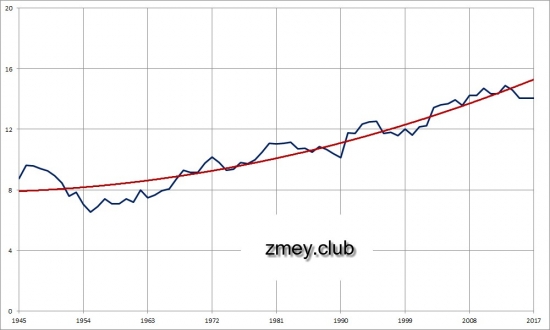

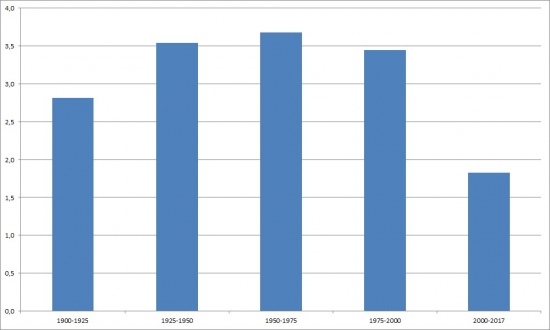

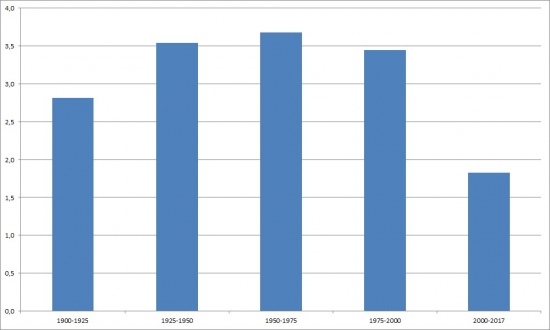

Рисунок 6 — средний рост реального ВВП США по годам.

Если так, то искомую величину R(G) можно сразу определить как разницу между ростом реального ВВП и средним значением потерь индекса. Это очевидная формула, однако с ней возникает одна маленькая проблема — ежегодная динамика ВВП весьма нестабильна; в годы кризисов она периодически заходит в глубокий минус, утаскивая за собой и значение R, а это принципиальное противоречие всей концепции реальной доходности, в рамках которой риски по определению выводятся за её пределы.

Впрочем, проблема решается если вместо текущей (измеренной) оценки роста использовать её среднее многолетнее (расчётное) значение. Как показывает история, реальный ВВП в конечном итоге всё равно возвращается на свою единственную траекторию, так что средние многолетние темпы роста не зависят от результатов в настоящем или прошлом году. Обратите внимание на рисунок 6 — по нему не заметно ни провала Великой Депрессии, ни тем более замедления роста в эпоху Стагфляции.

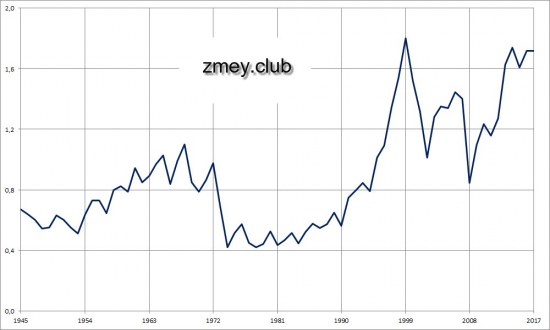

Рисунок 7 — оценка реальной доходности индекса S&P.

Красная линия — скользящее среднее за 10 лет.

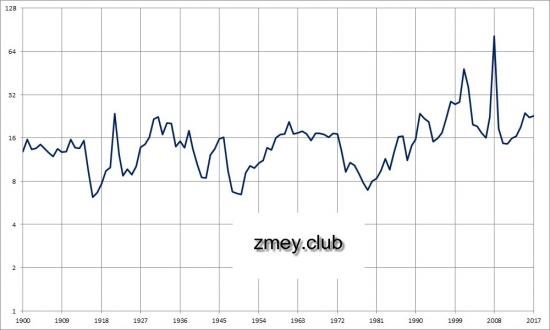

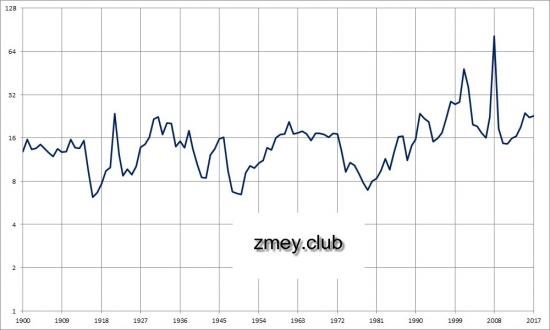

Рисунок 8 — соотношение цена-прибыль для индекса S&P.

График реальной доходности рынка США показан на рисунке 7 и он выгодно отличается от привычного нам графика соотношения цена-прибыль (рисунок 8). Во-первых, он куда менее волатилен, особенно в последние 20 лет, что позволяет выполнять исторические сравнения с меньшими усилиями. Во-вторых, он вовлекает в оборот такое понятие, как эффективность инвестиций, что невозможно при учёте одной только прибыли. В конечном итоге реальная доходность это именно то, что достаётся инвестору.

Посмотрите, как менялась эта величина на истории. Высокие результаты остались далеко в прошлом; в последние 25 лет реальная доходность не превышает 4%, а по состоянию на 2017-ый год (в силу роста котировок акций) она и вовсе упала почти до 3%. И это не считая налогов, которые платит инвестор, а также возможных манипуляций с дефлятором, которые завышают рост ВВП именно сейчас. Если так, то разумный инвестор может покупать акции США только при отсутствии достойной альтернативы.

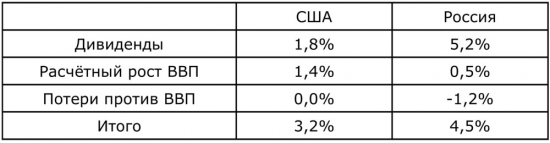

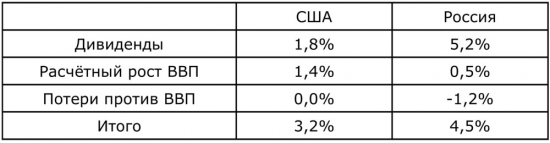

Таблица 1 — сравнение реальной доходности в США и России.

Последний момент это сравнение рынков США и России (таблица 1). Реальный расчётный рост ВВП для нашей страны получен как среднее значение за 10 лет исходя из паритета покупательной способности, явление обратного выкупа признано ничтожно малым, а потери индекса относительно ВВП взяты как в истории рынка США. В результате получаем реальную доходность 4,5%. Это справедливо относительно текущей доходности индекса S&P, но одновременно слишком мало по историческим меркам.

Примечание: индикатор Баффета в классическом варианте использует стоимость только нефинансовых корпораций. В моих расчётах учтены и финансовые, поскольку они представлены в индексах.

Большинство исследований доходности вложений в акции так или иначе посвящены расчётам среднего значения этой величины за довольно длительный промежуток времени, однако это, по большому счёту, лишь теория. Действительно, на протяжении XX века инвесторы в акции США и ряда других государств получали за риск достойное вознаграждение, но это отнюдь не означает что они получают его сейчас и продолжат получать в будущем. Этот вопрос нуждается в дополнительном разъяснении.

Забудем на время, что относительно прибыли, ВВП или денежной массы акции могут стоить дорого или дёшево, и сосредоточимся только на их реальной доходности, которую мы изначально разделим на две части — это доходность, которая извлекается из капитала компаний (то есть, дивиденды), и доходность, которая в нём остаётся (то есть, результаты роста компаний и результаты изменения количества акций вследствие обратного выкупа или дополнительных эмиссий). Формула доходности:

где R — общая доходность в процентах, D — дивиденды в процентах,

R(G) — функция от изменения количества капитала (тоже в процентах).

Сделаем отступление и обратимся к исследованиям Томаса Пикетти. Он утверждает, что на протяжении столетий стоимость всего имущества относительно ВВП в основных экономиках мира колеблется вокруг определённого уровня. Этот принцип можно распространить и на отдельные виды имущества; в данном случае на оценку стоимости всех корпораций, включая и неторгуемые. По рынку США подобная оценка представлена в форме Z1, а её отношение к ВВП известно как индикатор Баффета* (рисунок 1).

Рисунок 1 — стоимость корпораций США к ВВП.

Обратите внимание, что фондовый индекс, в данном случае S&P, на истории заметно проигрывает ВВП, тогда как другой базовый индикатор, рыночная капитализация, заметно выигрывает (рисунки 2-3). Всё это нисколько не удивительно, ведь индекс это чистая абстракция, а капитализация скорее показатель публичности бизнеса. Индикатор Баффета единственный имеет физический смысл — это нормированная стоимость акций, очищенная от всех посторонних факторов, включая и рост экономики.

Рисунок 2 — отношение индекса S&P500 к ВВП США.

Рисунок 3 — отношение капитализация рынка США к ВВП.

Рассмотрим отношение стоимости корпораций и индекса S&P (рисунок 4). После очистки от колебаний, неизбежно возникающих при сравнении родственных, но всё-таки очень разных рядов, мы обнаружим, что данное отношение устойчиво возрастает, причём скорость роста за последние 30-40 лет в среднем равна 1% — именно столько индекс теряет относительно ВВП. Аналогичные результаты можно получить и при сравнении чистой прибыли всех корпораций и компаний из индекса.

Рисунок 4 — отношение стоимости всех корпораций США к индексу S&P.

Красная линия — приближение по методу наименьших квадратов.

Обоснование этого явления очень простое — корпорации не растут пропорционально — они рождаются и умирают. Основной рост приходится на стартапы и небольшие компании, акции которых не входят ни в один индекс или вообще не торгуются на биржевом рынке. Получается, что лишь избранные инвесторы имеют возможность обогнать нормированный индикатор, все остальные по определению инвестируют в компании-лидеры и теряют позиции вместе с ними. Это чистая математика и ничего больше.

Отмечу, что негативный результат в минус 1% получается несмотря на обратный выкуп, который часто применяют компании, достигшие потолка своего развития. В последние 10 лет обратный выкуп принял поистине впечатляющие масштабы, однако этого, если судить по рисункам 4 и 5, всё равно не хватает, чтобы тенденции обратились вспять. Да, на графиках имеется небольшое снижение, но оно не выходит за рамки колебаний, тем более что на истории просадки всегда случались на пике рынка.

Рисунок 5 — отношение капитализации рынка США и индекса S&P.

Красная линия — приближение по методу наименьших квадратов.

Прояснить ситуацию поможет график отношения капитализации и индекса S&P (рисунок 5) — здесь уже видно, что тенденция всё-таки изменилась. Предположим, что начиная с 1980-го года доля публичных компаний оставалась стабильной, и тогда мы сразу получим ответ — ранее 2000-го года потери индекса в среднем составляли 1,5%, однако сейчас он уже ничего не проигрывает. В практических целях будем считать, что описанные потери полностью прекратились в 2008-ом году.

Теперь обратимся к оценке средних потерь на протяжении всего XX века. По данным авторов «Триумфа оптимистов», среднегодовая геометрическая доходность вложений в акции США за это время составила 6,7% в реальном исчислении. Эта доходность слишком большая, чтобы сильно зависеть от котировок в начальной и конечной точке, а посему результаты столетия, рассчитанные по формуле R, должны быть равны результатам из книги. Получается, что средние годовые потери составляют 1,2%.

Отмечу, что гипотеза постоянного среднего уровня по индикатору Баффета требует выполнения целого ряда условий. Это очистка данных от перекрёстного владения, нулевые в течение всей истории чистые активы и обязательства корпораций относительно прочих секторов экономики и нулевые, также за всю историю, чистые объёмы прямых иностранных инвестиций — и если первое в рамках Z1 выполняется по умолчанию, то второе и третье являются допущениями, пусть и не лишёнными оснований.

Рисунок 6 — средний рост реального ВВП США по годам.

Если так, то искомую величину R(G) можно сразу определить как разницу между ростом реального ВВП и средним значением потерь индекса. Это очевидная формула, однако с ней возникает одна маленькая проблема — ежегодная динамика ВВП весьма нестабильна; в годы кризисов она периодически заходит в глубокий минус, утаскивая за собой и значение R, а это принципиальное противоречие всей концепции реальной доходности, в рамках которой риски по определению выводятся за её пределы.

Впрочем, проблема решается если вместо текущей (измеренной) оценки роста использовать её среднее многолетнее (расчётное) значение. Как показывает история, реальный ВВП в конечном итоге всё равно возвращается на свою единственную траекторию, так что средние многолетние темпы роста не зависят от результатов в настоящем или прошлом году. Обратите внимание на рисунок 6 — по нему не заметно ни провала Великой Депрессии, ни тем более замедления роста в эпоху Стагфляции.

Рисунок 7 — оценка реальной доходности индекса S&P.

Красная линия — скользящее среднее за 10 лет.

Рисунок 8 — соотношение цена-прибыль для индекса S&P.

График реальной доходности рынка США показан на рисунке 7 и он выгодно отличается от привычного нам графика соотношения цена-прибыль (рисунок 8). Во-первых, он куда менее волатилен, особенно в последние 20 лет, что позволяет выполнять исторические сравнения с меньшими усилиями. Во-вторых, он вовлекает в оборот такое понятие, как эффективность инвестиций, что невозможно при учёте одной только прибыли. В конечном итоге реальная доходность это именно то, что достаётся инвестору.

Посмотрите, как менялась эта величина на истории. Высокие результаты остались далеко в прошлом; в последние 25 лет реальная доходность не превышает 4%, а по состоянию на 2017-ый год (в силу роста котировок акций) она и вовсе упала почти до 3%. И это не считая налогов, которые платит инвестор, а также возможных манипуляций с дефлятором, которые завышают рост ВВП именно сейчас. Если так, то разумный инвестор может покупать акции США только при отсутствии достойной альтернативы.

Таблица 1 — сравнение реальной доходности в США и России.

Последний момент это сравнение рынков США и России (таблица 1). Реальный расчётный рост ВВП для нашей страны получен как среднее значение за 10 лет исходя из паритета покупательной способности, явление обратного выкупа признано ничтожно малым, а потери индекса относительно ВВП взяты как в истории рынка США. В результате получаем реальную доходность 4,5%. Это справедливо относительно текущей доходности индекса S&P, но одновременно слишком мало по историческим меркам.

Примечание: индикатор Баффета в классическом варианте использует стоимость только нефинансовых корпораций. В моих расчётах учтены и финансовые, поскольку они представлены в индексах.

6.7К |

Читайте на SMART-LAB:

🔒 Что скрывает под собой доходность

Как узнать, какой актив показал себя успешнее на дистанции? Сравнить их исторические доходности. Но у этого показателя есть два существенных...

15:34

⚙️ Как Займер использует ИИ в своей работе

Мы часто говорим, что наш сервис — высокотехнологичный, и это не пустые слова. Ранее мы уже рассказывали, как в Займере работают скоринг и...

15:05

теги блога Zmey

- Brent

- CME

- COT отчеты

- DJIA

- DXY

- ETF

- eurusd

- Light

- Nasdaq

- natgas

- S&P500

- SPDR

- SSE

- SSE Composite Index

- Urals

- US Treasury

- usdbrl

- USDCHF

- usdjpy

- usdmxn

- USDRUB

- usdtry

- usdzar

- VK

- акции

- арбитраж

- безработица

- Брент

- брокеры

- будущее мира

- бюджет

- Венесуэла

- волны Эллиотта

- Газпром

- гиперинфляция

- Греция

- дефолт

- дивиденды

- долг

- доллар

- доллар - рубль

- Евро

- Евродоллар

- змей

- золото

- индекс доллара

- индикатор Баффета

- инфляция

- китай

- Ковид

- ковид-19

- коронавирус

- кризис 2020

- криптовалюта

- курс доллара

- локдаун

- М2

- мамба

- медь

- ммвб

- Москва

- МСФО

- наука

- НДПИ

- недвижимость

- нефть

- новый год

- опционы

- отрицательные ставки

- паритет покупательной способности

- Пикетти

- платежный баланс

- платина

- природный газ

- прогноз по акциям

- производительность труда

- Пуэрто-Рико

- распад Еврозоны

- РТС

- Рубль

- Санкт-Петербург

- сезонность

- семинар

- серебро

- Степан Демура

- США

- Украина

- финам

- форекс

- ФРС

- фьючерс ртс

- фьючерсная кривая

- циклы Кондратьева

- цифровая экономика

- цифровизация

- цифровые технологии

- экспортная пошлина

- эмиссия

- ютрейд

- Яндекс

Раз так, то вкладывать в нас получается совсем не выгодно, все риски явно не покрывает дополнительный процент.

Насчёт того много получается или мало? Я тоже считаю что мало, хотя это вопрос явно дискуссионный.

А чтобы понять «мало или много» интересно было бы провести подобный анализ для рынков как других развивающихся стран (все страны БРИКС например?), так и развитых (Великобритания, Германия, Япония). Возможно премия за риск в 1-2% вполне разумна на долгосроке.

при 10 годах четко попадаем на кризис 2008г

И что значит «реальная дох-ть упала до 3%»? Будущая? А как она последние 25 лет не превышает 4%, если за последние 25 лет SnP 500 выдал на гора 4% реального роста только курсовой стоимости без учета дивидендов? А с дивидендами почти все 7%.

А рост ВВП США исторически в районе 3%, при этом достаточно ровно и уверенно. Откуда прогноз 1,4%?

Я понимаю, цель статьи показать, что рынок США перегрет, что акции крупных компаний исторически проигрывают акциям малых компаний. Но что-то больно уж мутным образом.

SnP за 25 лет выдал 7% роста с дивидендами? А Вы посчитайте когда номинальная цена упадёт. Вот если кто золото купил в 99-ом году, он получил реальную доходность в 7% (геометрическую), но это не значит, что у золота такая текущая доходность и вообще доходность в принципе. Просто цена выросла и усё.