SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. SerSer

ФСК ЕЭС - Границы цен

- 02 марта 2017, 19:20

- |

не для главной страницы, только для форума

личное мнение — никого не агитирую

больше конструктивности коллеги.

Основная деятельность — передача электроэнергии — с этим и так всё понятно, нормальная отличная прибыль по соотношению к выручке.

Переоценка пакета ИнтерРао — бумажная прибыль, и никто не будет её распределять в текущих дивидендах, сама мысль о распределении переоценки полный бред. Другое дело продажа пакета и выплата акционерам отдельными дивидендами, что для Россетей было бы наилучшим вариантом.

Услуги по технологическому присоединению — отдельная ода нашему бухучету, по факту полученные средства отражены как выручка, а затраты по технологическому присоединению не учитываются в себестоимости, а идут в прямиком во внеоборотные средства. Компания деньги получила, потратила всё на капстроительство, а в бух учёте рисуется прибыль от текущей деятельности. Абсолютно тупая и непродуманная система — похоже на почерк ребят из ФИНЕКА.

Для акционера — вроде компания получила деньги, капитал увеличился, но заморожен в основных средствах и отдача идёт только за счёт роста объемов по основной деятельности

Минэнерго предложило, что бы для расчета дивидендов в чистой прибыли не учитывать «бумажные» доходы и убытки (переоценка активов), расходы на инвестпрограмму, доходы от платы за техприсоединение к сетям. (предложения для Россетей, но думаю для ФСК будут также действовать) .

Абсолютно здравое предложение, и явно исходит от лица с нормальным видением ситуации и проблем с точки зрения собственника бизнеса, а не наёмного менагера или миноритария.

Думаю скорее всего предложения Минэнерго в этой части утвердят.

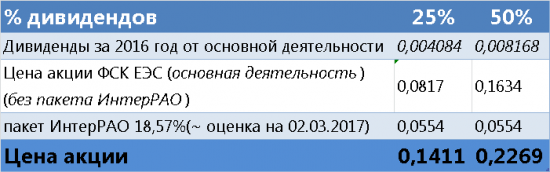

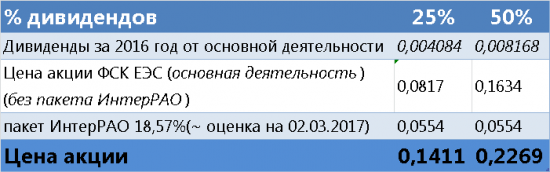

По поводу 25% и 50% — хрен его знает. Я склоняюсь к 25% по некоторым косвенным признакам, но это пока только предположения.

до 16-21 февраля (предложение МинЭнерго и отчетность РСБУ за 2016г) ещё была неопределённость по размеру чистой прибыли и дивидендов и соответственно завышенные оценки рынком стоимости акций, после публикации отчёта всё встало на свои места.

личное мнение — никого не агитирую

больше конструктивности коллеги.

Исходные

Основная деятельность — передача электроэнергии — с этим и так всё понятно, нормальная отличная прибыль по соотношению к выручке.

Переоценка пакета ИнтерРао — бумажная прибыль, и никто не будет её распределять в текущих дивидендах, сама мысль о распределении переоценки полный бред. Другое дело продажа пакета и выплата акционерам отдельными дивидендами, что для Россетей было бы наилучшим вариантом.

Услуги по технологическому присоединению — отдельная ода нашему бухучету, по факту полученные средства отражены как выручка, а затраты по технологическому присоединению не учитываются в себестоимости, а идут в прямиком во внеоборотные средства. Компания деньги получила, потратила всё на капстроительство, а в бух учёте рисуется прибыль от текущей деятельности. Абсолютно тупая и непродуманная система — похоже на почерк ребят из ФИНЕКА.

Для акционера — вроде компания получила деньги, капитал увеличился, но заморожен в основных средствах и отдача идёт только за счёт роста объемов по основной деятельности

Минэнерго предложило, что бы для расчета дивидендов в чистой прибыли не учитывать «бумажные» доходы и убытки (переоценка активов), расходы на инвестпрограмму, доходы от платы за техприсоединение к сетям. (предложения для Россетей, но думаю для ФСК будут также действовать) .

Абсолютно здравое предложение, и явно исходит от лица с нормальным видением ситуации и проблем с точки зрения собственника бизнеса, а не наёмного менагера или миноритария.

Думаю скорее всего предложения Минэнерго в этой части утвердят.

По поводу 25% и 50% — хрен его знает. Я склоняюсь к 25% по некоторым косвенным признакам, но это пока только предположения.

Расчёт

Что получаем — получаем 3 составляющих на сегодняшний день: дивиденды, стоимость акции без учета пакета ИнтерРАО и стоимость пакета ИнтерРАО на одну акцию. Норма див.доходности взята 5% (средняя ожидаемая по рынку).

ИТОГ

Цена акции уже находится в своей вилке цен.до 16-21 февраля (предложение МинЭнерго и отчетность РСБУ за 2016г) ещё была неопределённость по размеру чистой прибыли и дивидендов и соответственно завышенные оценки рынком стоимости акций, после публикации отчёта всё встало на свои места.

P.S.

Стоимость чистых активов вообще нарисована, т.к. переоценка основных средств была проведена на бумаге (решили списать определённый процент и списали), и не учитывала фактический физический износ.171 |

Читайте на SMART-LAB:

BRENT: Война или сделка? Как ликвидация аятоллы изменит цену «черного золота»

«Черное золото» в эти выходные стало эпицентром глобального шторма. Совместная операция США и Израиля привела к ликвидации высшего руководства...

22:56

Выработка электроэнергии в РФ в январе 2026г. по Росстату и хороший рост потребления энергии в феврале 2026г.

Росстат представил данные по выработке электроэнергии в РФ в январе 2026г.:

👉выработка электроэнергии в РФ — 118,77 млрд кВт*ч. (+4,39%...

14:02

теги блога Маркин Павел

- Brent

- EUR USD

- Gold

- indicator

- LUA

- micex

- MOEX

- qlua

- quick

- quik

- ri

- rts

- S&P

- si

- treemapping

- usd

- акции

- алгоритм

- алготрейдинг

- аномалия

- АСВ

- банки

- Башнефть

- безграмотность

- биржа

- брокеры

- бюджет

- волатильность

- ВТБ

- Газпром

- голодовка

- дивиденды

- доллар

- звезда

- золото

- инвестор

- Индекс ММВБ

- Индикакаторы

- индикатор

- Инициативы ЦБ

- Карта рынка

- квик

- корреляция

- лидеры падения

- лидеры роста

- лидеры роста и падения ММВБ

- ликвидность

- ЛЧИ 2016

- Минфин

- ММВБ

- Набиуллина

- нетипичные объемы

- нефть

- НЛМК

- новость

- Облигации

- ограничения

- опек+

- опрос

- Опционы

- офз

- оффтоп

- приватизация

- Путин

- Распадская

- рейтинг

- риски

- робоадвайзинг

- роботы

- роснефть

- Россети

- Россия

- рост

- Ростелеком

- ртс

- рубль

- рынки

- рынок

- сарказм

- сбербанк

- Сечин

- смартлаб

- СОФТ

- срочный рынок

- статистика

- тарифы

- тарифы биржи

- тепловая карта

- технический анализ

- торговые сигналы

- трейдинг

- тренд

- Турция

- Улюкаев

- ФОРТС

- ФСК Россети

- ЦБ

- ЦБ России

- шорт

- юмор

остается только фактор объема дивидендов от прибыли (25% или 50%), что определит гос.политика.

Маркин Павел, ну я сторонник ТА, этого не знаю

но как мне помнится, вроде бы в бюджете предусмотрены 50%

но цена не только от дивов зависит же

да, не только от дивов, но в данном конкретном случае здесь все ожидания завязаны на них

ох уж эти фундаментальщики, они всегда сумеют притянуть за уши фундаментал под ценник

Маркин Павел, "Переоценка пакета ИнтерРао — бумажная прибыль, и никто не будет её распределять"

"Компания деньги получила, потратила всё на капстроительство, а в бух учёте рисуется прибыль от текущей деятельности."

Если я правильно понял, то тезис в том, что прибыль рисованная и реальных денег компания не получила. Или мысль в чем-то другом?

Де юре — да это прибыль.

Де факто это целевая прибыль сразу направленная на инвест-программу.

1. Если бы Чистые активы были ниже чем 50к. на акцию, то НОМИНАЛ давным давно урезали, еще на убытках 2013г., но не судьба. А ведь именно так и должно было произойти по Закону о АО.

2. Бухучет — это не строят на спекулятивных расчетах, он отражает реальную экономическую составляющую.

3. Еще в 2011-2012г. считали реальную стоимость акций ФСК ЕЭС. Там один аналитик прикидывал цену всех вышек и проводов окутывающих Россию матушку (принадлежащих ФСК), так он долго удивлялся при цене 22к. стоимость металла, если сдавать его Барыгам во Вторсырье составляла именно 22к. на каждую акцию. А компания работает и приносит очень приличную прибыль.

===========

Ну и по поводу Техприсоединения — это такая же чистая прибыль от основного вида деятельности. Деньги платят — они поступают на расчетный счет. Где вы увидели что их тут же списали ума не приложу. + 106 млрд.р Чистой прибыли! — уже очищенной от затратной части (погашения долговой нагрузки, которую вы вообще забыли как будто и не было ничего, а все таки — 10 ярдов… зарплаты работникам, износа, налогов и т.д.)

Рост стоимости пакета акций Интер РАО = последующая его продажа, как непрофильного актива = живые деньги.

Ниже номинала прибыльное АО вообще оценивать не правильно. Растет прибыль = растет ЧА = растет реальная капитализация.

Однобоко смотрите и представляете так как вам хотелось бы это видеть.

инвестпрограмма уже заложена в себестоимость, если ее убрать + 100 млрд.р примерно Чистой прибыли будет прилипать ежегодно.

================

В ее вложено 1000 млрд.р за последние 10 лет, а до ее ФСК ЕЭС были переданы активы СССР (все магистральные сети окутывающие РФ). Где они в цене?… :)

Если Сетка пойдет на приватизацию хотя бы 10% ФСК ее цена взмоет в небо выше 2р. за акцию.

По Чистой прибыли за 2016г. ФСК обошла Роснефть, ВТБ, Мосбиржу… практически все АО на ММВБ, за редким исключением — это о многом говорит.

У Россетей правда прибыль должна быть выше, так как ФСК ее дочерняя компания на 80%. Но у Сетки она будет по большей части бумажная. за счет роста акций дочек.

Это есть в самой ИП и пояснению к ней.

2. Бухучет — имеет отношение к экономике, как инженер к музыке, не путайте понятия. В бухучете я как находил так и прятал убытки (в зависимости по ситуации и по необходимости) в 25% от выручки.

Техприсоединение — да деньги поступают на расчётный счет, отражаются как выручка, потом тратятся на капстроительство и нематериальные активы и не отражаются в себестоимости, посему в доходах и расходах рисуется прибыль.

Рост стоимости ИнтерРАО — хорошо цена выросла, переоценили, начислили дивиденды, платить чем? продажи то небыло. кассовый разрыв.

Вы же сами написали продажа=живые деньги, вот после продажи и надо вливать в дивиденды и не 25 или 50, а все 100%.

завершили работы в этом году, признали/получили выручку, а затраты то проходили ранее.

www.fsk-ees.ru/shareholders_and_investors/ir_releases/?ELEMENT_ID=211894

посмотрите последний договор на 60 млрд.р. Оплата растянута на 10 лет. и прибыль идет по факту поступления денег на расчетный счет.

www.fsk-ees.ru/shareholders_and_investors/ir_releases/?ELEMENT_ID=211894

================

в прошлом году была меньше именно на эту сумму. затраты на техприсоединение никакие… :) потребитель платит за возможность передавать электроэнергию по сетям ФСК напрямую минуя МРСК.

специфика.

спасибо, за разъяснение, а то я на своём энергомашиностроительном плохо учился ;)))

Очень нужно, и я думаю, что они скоррее продадут пакет ИнтерРао и заберут его на 100%, а вот по основной деятельности будет 25% как хочет Минэнерго

цена проводов и вышек зависит от количества дивидендов?

=================

по логике если выплаты меньше = остаются деньги на расчетном счете, а соответственно — это + к реальной капитализации! активов на балансе остается больше. или они тают пропорционально изъятию денежных средств на выплату?… :)

посмотрите последний договор на 60 млрд.р. Оплата растянута на 10 лет. и прибыль идет по факту поступления денег на расчетный счет.

вряд ли. Прибыль идет в момент подписания акта скорее всего.

Если оплата частями — это кассовый разрыв.

Теоретичски может быть ситуация, например на 100 р актов подписали. 10 оплатили. 90 в дебиторку упадет. Но на расчет чистой прибыли 100 р пойдет. Может поэтому и пошла эта смута по поводу не учитывания при расчете дивидентов услуг по присоединению.

Но это если так — это чистой воды беспредел.

1. Для того, чтобы сделать тех. присоединение надо понести кап. затраты (это отражается в инвест. расходах, в P&L это не попадает)

2. Само тех. присоединение с точки зрения расходов не несет (нет операционных расходов, есть только инвест. расходы в пункте 1)

3. После тех. присоединения компания начинает потреблять э/э, растет выручка на доп. поставку э/э

Соглашусь, что выручка от тех. присоединения это в какой-то мере one-off и обусловлена кап. расходами.

я не финансист, я инженер-экономист поэтому оперирую немного другими понятиями, а смысл тот же.

что мешает правильно отразить прибыль по видам/направлениям деятельности и доить компанию...

Техприсоединение — да деньги поступают на расчётный счет, отражаются как выручка, потом тратятся на капстроительство и нематериальные активы и не отражаются в себестоимости, посему в доходах и расходах рисуется прибыль.

Вот это мощь посмеялся! Тебе бы еще написал, что ты аудитор/бухгалтер со стажем.

Вот смотри. У тебя есть монопольный доступ к реке. И ты отдаешь 1 литр воды по 10 р. Это твой основной вид деятельности!

Тут подходит Петя и говорит. Хочу у тебя воду покупать, но ты до меня трубу прокинь. Я говорю ок — 100р.

Это услуга!

С какого перепугу это не твои по настоящему заработанные деньги? Вы что курите там?

Второе. Кап затраты. Уже разжевывали это. Почитай что такое амортизация. Зачем вообще ввели такое понятие умные люди в свое время и.т.п. почитай на досуге.

Третье: инвест программа ФСК утверждена на 5 лет Посмотри ее. Посмотри какая часть будет профинансирована за счет собственных средств.

по первому — получил сто рублей и потратил на трубу сто рублей — дивиденды трубой будешь выплачивать???

по второму — почитай, но не как наемный бухгалтер, а как собственник.

по первому — получил сто рублей и потратил на трубу сто рублей — дивиденды трубой будешь выплачивать???

это вопрос себестоимости. По сути тех присоединение — это акт производственных услуг. У него есть своя себестоимость.

по второму — читаю ). Амортизция уменьшает чистую прибыль. Ден потока каждый месяц у тебя больше ровно на амортизацию, которая и идет на капексы. Купил холодильник сейчас, амортизируешь его 5 лет, чтобы через 5 лет купить новый. Я кидал утвержденную инвест программу тут на форуме. Там не было ничего критичног

Было бы логичнее и правильно отражать выручку от такой «услуги» пропорционально амортизированию капзатрат по данной услуге, тогда бы и P&L был бы более объективным.

Вот так и начинаются «управленческие» заблуждения.

Предназначение амортизации / средств от амортизации это ремонт и замена существующего оборудования, с целью не допустить снижения текущей производительности и срока службы оборудования.

Капекс (капрасходы) — приобретение нового и модернизация старого с целью увеличить производительность и/или срок службы оборудования.

Использование амортизационных средств на цели капекс по сути самообман.

Тут тонко да

Ну вот ответьте как бухгалтер со стажем тут что разве можно рисовать какие угодно цифры?

Любая проверка разве не выявит это.

Проводка по уценке ОС: Дебет 91-2 Кредит 01.

Итог: падает в расходы. Это уже как говится занижение прибыли. А это опасно. Если и рисуют тут то тонко/аккуратно.

Так что про нарисованные ЧА это вы перегибаете

А по факту — трансформатор почти не рабочий, ремонта на 5 млн. требует, чтобы довести до уровня физ.износа 70%.

по фактическому физ.износу никто бы не дал ФСК провести переоценку — ни кто же не захочет докладывать собственнику/начальству сверху, что всё про… но.

С чего бы?

С того бы.

Не понимаю. Объясните бух языком, я немного в теме.

зачастую при тех. присоединении электросеть что то, например, строит (объект строительства)

Все затраты кидает на объект строительства?

Далее ввод в эксплуатацию. Получаем основное средство. далее списываем расходы через амортизацию.

Так?

где ж вы были, когда я задавал вопрос по инветс программе по ФСК.

Смотрите

смотрим 2016 год = 67 ярдов за счет собственных средств и смотрим внимательно из них амортизация 58. И только 6 ярдов за счет чистой прибыли.

Объясните «научным» языком что это?

Это если прицелиться примерно в Форме2 себестоимость 1,2 ярда по ТП.

Если взять ваши 5%, то «на самом деле» = 24 ярда.

Жду ответов на вопросы выше.

Но даже по учете и будет ваша правда. Что это меняет ?

Ну завышена чистая прибыль по ТП в периоде оказания услуг.

В последующих периодах за счет амортизации она будет уменьшатся. Если ТП в будущем закнчатся будет резкое сокращение прибыли.

Сути не меняет — есть прибыль. Есть дивиденты.

Так что не считать ТП при расчете дивидентов бред чистой воды.

Как поставлен учет по ТП — это другой вопрос.

Да и откинем скажем про 50%. 25 будет железно. Эта основная дойная корова для Россетей. Не дадут нормально ФСК — Россети пойдут на паперти.

Так что делайте выводы.

Не считать ТП — это чистой воды кидалово.

Да и не забывайте, что потенциально пакет Интер РАО на продаже.

Если это выстрелит, я вам напомню про эти таблички.

Да и по поводу вашего все «прое-но»

Вся энергетика была в жопе и причина в заморозках тарифофо и БЕШЕННЫХ инвест программ.

У ФСК подстанций было в 2007 года 153.

Сейчас 953.

Это все «прое-но» ?