SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. tiwevskoi

Хеджирование сбережений опционами

- 15 марта 2016, 00:24

- |

Приветствую, уважаемые читатели ресурса Смартлаб!

Решил спросить верны ли мои рассуждения и какие есть ньюансы в опционном хеджировании?

Мысли, как захеджировать условные средства 100 000 руб. от падения курса рубля?

Допустим, что есть опасения, что к маю 2016 г. курс доллара достигнет 100 руб. Соответственно, при курсе 70 руб сумма 100 000 руб равна 1429 $, при курсе 100 руб эта сумма составит 1000 $, т.е. можно потерять 429$.

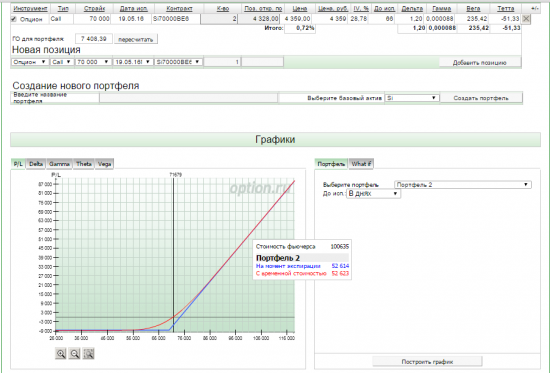

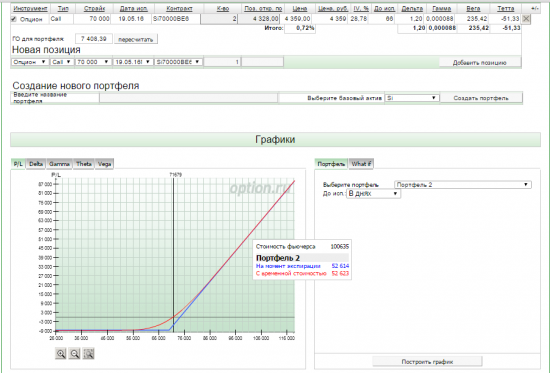

Для хеджирования опционами покупаем коллы Si Страйк 70000, экспирация 19.05.16 г. в количестве 2 шт по цене 4326 руб/шт. ГО 7408 руб.

Имеем в итоге максимальный возможный убыток 8652 руб.

При курсе около 78 руб будет точка безубытка.

При ожидаемом курсе 100 руб. прибыль составит около 50 000 руб, т.е. 1500 $

Верно ли утверждение? Какие есть подводные рифы и камни?

Есть ли разница или преимущество/недостаток покупать путы и покупать фьючерс Si как на рисунке ниже

Спасибо за внимание и за Ваши +++

Решил спросить верны ли мои рассуждения и какие есть ньюансы в опционном хеджировании?

Мысли, как захеджировать условные средства 100 000 руб. от падения курса рубля?

Допустим, что есть опасения, что к маю 2016 г. курс доллара достигнет 100 руб. Соответственно, при курсе 70 руб сумма 100 000 руб равна 1429 $, при курсе 100 руб эта сумма составит 1000 $, т.е. можно потерять 429$.

Для хеджирования опционами покупаем коллы Si Страйк 70000, экспирация 19.05.16 г. в количестве 2 шт по цене 4326 руб/шт. ГО 7408 руб.

Имеем в итоге максимальный возможный убыток 8652 руб.

При курсе около 78 руб будет точка безубытка.

При ожидаемом курсе 100 руб. прибыль составит около 50 000 руб, т.е. 1500 $

Верно ли утверждение? Какие есть подводные рифы и камни?

Есть ли разница или преимущество/недостаток покупать путы и покупать фьючерс Si как на рисунке ниже

Спасибо за внимание и за Ваши +++

130 |

Читайте на SMART-LAB:

Amazon: картину роста ухудшат рекордные инвестиции в ИИ-инфраструктуру

Теперь клиенты БКС могут инвестировать в акции США и получать «дивиденды» без риска блокировки с помощью CFD. О возможностях продукта можно...

13 февраля 2026, 11:16

Ключевые тезисы по итогам раскрытия финансовых результатов за 2025 г. и ожидания на 2026

☝️На днях мы опубликовали финансовые результаты по итогам 2025 г., а также провели коммуникацию с участниками рынка, в рамках которой обсудили наши...

13 февраля 2026, 10:17

теги блога Иван Тишевской

- 9 апреля 2018

- ATAS

- C#

- eToro

- Exel

- Market data

- NT

- Quik

- Ri

- RIU6

- RTS

- RVI

- SB-Pro

- Si

- trump

- Ts-Lab

- Volfix

- Алготрейдинг

- алерт

- Аудиокниги

- без метки

- бесплатно

- бинарные опционы

- Биржа

- Биржевые данные

- вебинар

- Внебиржа

- График

- Давос

- Индикаторы

- Квик

- конференция

- криптовалюта

- лента

- Лимитка

- Мобильный терминал

- Направленная торговля

- Недельные опционы

- Нефть

- нищетрейдинг

- новичкам

- ОИ

- оповещения

- оповещения смс

- опрос

- оптимизация

- Опционный чат

- опционы

- Опционы РТС

- Отдых

- отзывы

- оффтоп

- Пиар

- Платформы

- предложение

- Программирование

- Риск-менеджер

- Россия

- РТС

- Рынок

- синтетика

- случай из жизни

- смартлаб

- смс

- Софт

- Стакан

- тепловая карта

- тестирование

- трейдер

- Трейдинг

- Трейдинг и работа

- ТС

- тс-лаб

- Уведомления

- Финам

- ФОРТС

- фьючерс

- Хеджирование опционами

- Юмор

Я сам не торгую, но чисто теоретически, вроде, разница огромная, ведь если рубль наоборот подскочит, по фьючерсу вам все равно придется исполнять договор? Опцион дает вам возможность застраховать эти риски, как раз, для этого он и сделан, не? То есть, вы ставите на понижение рубля, если ставка не сработала, ваш убыток — только цена опциона, если сработала — профит минус цена опциона. В случае же с фьючерсом, если не сработала — убыток составит разницу прогноза и реального курса + цена фьючерса, а в случае удачи — все то же самое что с опционом. То есть, на фьючерсе при такой ставке можно выиграть только из разницы в стоимости самих договоров, фьючерс, в данной ситуации ничего не хеджирует вообще, там обычные риски, пропорциональные ошибке в прогнозе. Или я не прав?

Вроде, фьючерсы исползуют как инструмент хеджирования только в случае, если вы хотите гарантий на то, что сможете продать (в данном случае рубль) по некоторой, заранее определенной цене.

То есть, проще говоря, опцион хеджирует и падение и подъем, а фьючерс только что-то одно, в этом основная разница.

PS Не воспринимайте это как реальный совет, так как я не профи:) Просто тоже интересно, поэтому влез. Извините, если что.

sortarray sortarray,

Разницы практически никакой, если даты экспирации фьюча и опциона совпадают, ну или опцион экспирируется раньше.

Позиция будет считаться как синтетический колл, и ГО будет соответствующее, вроде даже меньше чем при покупки голого кола.

Разница может только если в ликвидности при выходе из позиции, другой разницы не вижу, хотя тоже не профи)Из Вашего поста только не понял, Вы рассматриваете регулярный хэдж или только разовый, исходя из Вашего вью на возможное положение доллара на май месяц? Мне интересен регулярный хэдж и все последующее, что написал, про него.

Начал пробовать щупать механику процесса. Пока соображения из полученного небольшого (и возможно неправильно еще интерпретируемого) опыта:

1) Если хэджировать опцами ближних экспираций, то сами понимаете, плата 8% (как в Вашем примере) за страховку несколько раз в год — совсем не сладко...

2) Если хэджировать опцами дальних экспираций, то там ликвидности нет вообще. Вставал в покупку несколько выше терцены, тогда забирают (даже в декабрьских). Но там у меня возник другой непонятный эпизод: терцена пута 80 страйка на декабрь была в районе 8000, купил его по 8500, а через один-два дня его терцена на спокойном рынке в дневной клир вдруг просела разом до 4000 с соответствующими последствиями в вармаже не счете. Что это было до сих пор не понимаю… Кривой расчет терцены в опцах дальней экспирации? А что с этим тогда делать? В общем, с дальними экспирациями вопросы пока остаются не только по части ликвидности...

3) На данный момент прибыль на счете есть, т.е. в определенной мере мой хэдж дает результат. Но так как покупал разные страйки (от 64 до 80) разных экспираций (все квартальные от марта до декабря), то результат, конечно, совершенно размазанный и оценивать его количественно нет смысла.

Сейчас планирую посмотреть как пройдет сегодня экспирация моих мартовских опцов (на экспирацию выхожу впервые), после чего думаю пробовать распродать и все остальное, чтобы заново собрать хэдж уже на одном страйке и экспирации, дабы последить уже за количественными характеристиками хэджа на практике.

Думал завести бложик на эту тему, в котором на реальных практических цифрах показывать возможность/невозможность и целесообразность подобного хэджа, попутно задавая вопросы для прояснения непоняток. Но не уверен в том насклько это будет интересно здешнему сообществу, да и мне самому)))

Спасибо за комментарий, думаю Блог будет интересен

Кроме того, 8% действительно дорого для страховки.

Вы не учли комис брокера.

Просто на 2 месяца положить в депозит будет самый оптимальный вариант, в мае купить доллары.

Другой вариант хеджа, оптимального на мой взгляд: купить доллары и продать колы (2 шт). Но опять налоги с прибыли по опционам возьмут — раз. Нужно учесть комиссию брокера (а она как правило ежемесячная даже если нет операций) — два.

Сухой остаток: ход рассуждений у вас верный, но остаться в минусе шансов значительно больше, чем шансов получить доход, поэтому лучше вклад в банке.

Наша фирма работает именно с валютными контрактами. Возьмите максимально дальние и максимально дешевые опционы. Если пойдет в вашу сторону, то будет расти весь массив. И ваши тоже. Разница с фучами огромная. Во-первых, это не обязанность, а право, во-вторых, во фучах Вы не сможете пересидеть, если пойдет против Вас, на клирингах Вас сольют до марджина.

Если не будет ликвидности на выбранных Вами опциках, то можно обратиться к Вашему же брокеру, он их Вам с удовольствием выпишет, а сам перестрахуется. Путь Вы выбрали правильный.Удачи.

smart-lab.ru/blog/297751.php

продолжение темы - http://smart-lab.ru/blog/300941.php

а вот ее отработка внутри ноябрьско январского тренда

smart-lab.ru/blog/295023.php (обращаем внимание на даты и инфу в комментах)

1. Стоимость страховки можно уменьшить, если покупать опционы вне денег, то есть не 70, а 73 к примеру — своеобразная страховка с франшизой.

2. Также стоимость страховки можно уменьшить продавая колы 100 на сильном движении вверх.

3. Покупка покрытого пута — эта эквивалентная стратегия, но если путы майские, а фьючерс июньский, то на экспирации опционов вы останетесь с фьючами в портфеле + комиссии больше.