SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. rbesedovskiy

Вечернее обсуждение опционов на фьючерс РТС. (28.02.2013)

- 28 февраля 2013, 21:24

- |

Обзор сегодняшнего рынка

«И такая дребедень — третий день...» (с)

Очередной крайне любопытный день на нашем рынке :) Самое интересное, почему растёт открытый интерес. Неужели какие-то крупные игроки решили под новости о секвестре немножко оживить наш рынок? ОИ во фьючерсе на РТС уже практически 900 000 контрактов, последний раз такое было, если не ошибаюсь в сентябре 2012 года, но тут надо ещё учитывать понижение гарантийного обеспечения.

ОИ по опционам сегодня сильно не менялся, обороты также довольно низкие, что в общем-то логично, зачем дёргаться, если тетта потихоньку капает в карман продавцов:

Опционы фРТС — 10.7 млрд. руб

Опционы ликвидные акции — 156 млн. рублей

Пут-колл ратио

Опционы на фьючерс РТС — 0,91

Опционы на ликвидные стоки — 0,99

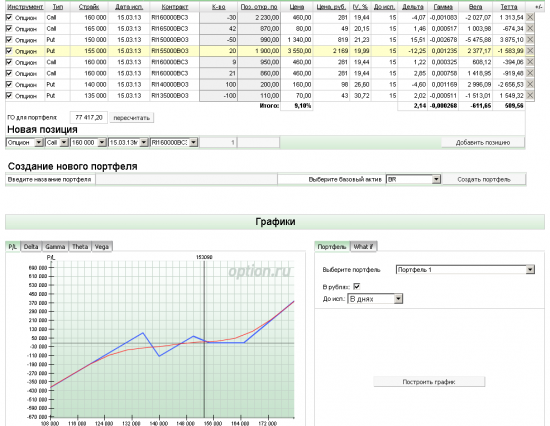

Реальная торговля

Текущее местонахождение фьючерса по-прежнему устраивает. Для себя решил, что если пойдёт вниз, то слегка подравняю фьючерсом дельту и попробую подпродать 155х коллов, рассчитываю, что если движение будет, то оно будет направленное, а не высоковолатильное на одном месте.

Тема для дискуссии:

Что предсказывать, волатильность или распределение?

На текущий момент насколько я понимаю, есть два подхода к торговле опционами (насколько я понял для себя).

1. Предполагаем допущение о некоей форме распределения (логнормальное или какое-то более сложное) и пытаемся прогнозировать волатильность, после чего работаем от покупки волы или продажи, дельтахеджируемся и, если реализованная совпала с прогнозом, забираем прибыль.

2. Никаких допущений не предполагаем, а пытаемся спрогнозировать распределение цен на какой-то будущий период исходя из исторической волатильности. Сравниваем его с распределением, полученным из цен опционов, если отличается, то на отличиях пытаемся зарабатывать.

Мне второй метод кажется более разумным, так как любые допущения, на мой взгляд, это не самая хорошая идея на ФР. Лучше попробовать посмотреть, как исторически менялась форма распределения от года к году и от этого пытаться спрогнозировать, что будет. Плюс в этом случае, прогнозируя распределение, можно в стратегиях делать немного направленную дельту, исходя из прогноза.

Хотелось бы услышать мнения читателей по этому вопросу.

Все читатели приглашаются к обсуждению опционной тематики в комментариях.

P.S. Если не хватает силы или рейтинга, чтобы проголосовать за пост, пишите в комментариях, плюсы в профиль гарантируются)

«И такая дребедень — третий день...» (с)

Очередной крайне любопытный день на нашем рынке :) Самое интересное, почему растёт открытый интерес. Неужели какие-то крупные игроки решили под новости о секвестре немножко оживить наш рынок? ОИ во фьючерсе на РТС уже практически 900 000 контрактов, последний раз такое было, если не ошибаюсь в сентябре 2012 года, но тут надо ещё учитывать понижение гарантийного обеспечения.

ОИ по опционам сегодня сильно не менялся, обороты также довольно низкие, что в общем-то логично, зачем дёргаться, если тетта потихоньку капает в карман продавцов:

Опционы фРТС — 10.7 млрд. руб

Опционы ликвидные акции — 156 млн. рублей

Пут-колл ратио

Опционы на фьючерс РТС — 0,91

Опционы на ликвидные стоки — 0,99

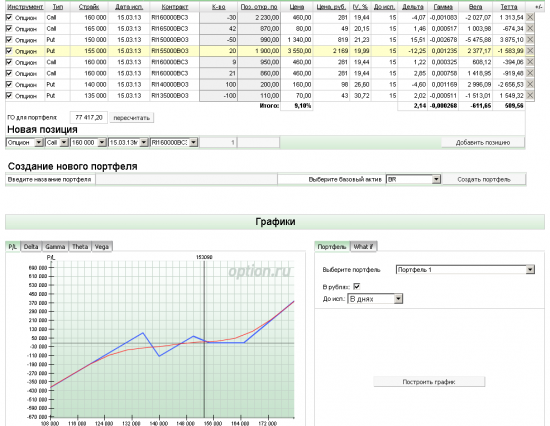

Реальная торговля

Текущее местонахождение фьючерса по-прежнему устраивает. Для себя решил, что если пойдёт вниз, то слегка подравняю фьючерсом дельту и попробую подпродать 155х коллов, рассчитываю, что если движение будет, то оно будет направленное, а не высоковолатильное на одном месте.

Тема для дискуссии:

Что предсказывать, волатильность или распределение?

На текущий момент насколько я понимаю, есть два подхода к торговле опционами (насколько я понял для себя).

1. Предполагаем допущение о некоей форме распределения (логнормальное или какое-то более сложное) и пытаемся прогнозировать волатильность, после чего работаем от покупки волы или продажи, дельтахеджируемся и, если реализованная совпала с прогнозом, забираем прибыль.

2. Никаких допущений не предполагаем, а пытаемся спрогнозировать распределение цен на какой-то будущий период исходя из исторической волатильности. Сравниваем его с распределением, полученным из цен опционов, если отличается, то на отличиях пытаемся зарабатывать.

Мне второй метод кажется более разумным, так как любые допущения, на мой взгляд, это не самая хорошая идея на ФР. Лучше попробовать посмотреть, как исторически менялась форма распределения от года к году и от этого пытаться спрогнозировать, что будет. Плюс в этом случае, прогнозируя распределение, можно в стратегиях делать немного направленную дельту, исходя из прогноза.

Хотелось бы услышать мнения читателей по этому вопросу.

Все читатели приглашаются к обсуждению опционной тематики в комментариях.

P.S. Если не хватает силы или рейтинга, чтобы проголосовать за пост, пишите в комментариях, плюсы в профиль гарантируются)

92 |

Читайте на SMART-LAB:

📊 Что означает переподписка выпусков облигаций

Переподписка — это ситуация, когда спрос инвесторов на выпуск облигаций превышает объём предлагаемых бумаг. Например, если компания...

10:00

Рынок облигаций: ЕвроТранс, переговоры в Стамбуле и другие события недели

Индекс гособлигаций RGBI уже около месяца удерживается под зоной долгосрочных сопротивлений, не приступая при этом к значимой коррекции....

11:29

теги блога Роман Беседовский

- bitcoin

- CME

- EURUSD

- Exante

- Forex

- google trends

- IV

- wealth lab

- wealth-lab

- азбука трейдера

- американский рынок

- анализ сделок

- бизнес

- брокер

- волатильность

- вопрос

- Вопрос ко всем

- встреча smart-lab

- грааль

- дисциплина

- долгосрочная идея

- доллар

- йога и трейдинг

- коррекция

- краткосрочная идея

- краткосрочно

- криптовалюта

- мое

- мысли в слух

- Мысли о рынке

- недвижимость

- нефть

- облигации

- обсуждение

- обучение

- обучение трейдингу

- опрос

- опционы

- отзыв

- открытый интерес

- преимущество на рынке

- прогнозирование

- прогнозы

- психология

- психология торговли

- психология трейдинга

- риск менеджмент

- рискменеджмент

- РТС

- саморазвитие

- синтетика

- теханализ

- технический анализ

- торговая система

- торговые системы

- торговый план

- точка входа

- трейдинг

- фьюч ртс

- фьючерс ртс

- фьючерс на индекс РТС

- фьючерс на РТС

- фьючерс РТС

- цели в трейдинге

Ещё очень хотелось бы почувствовать в арбитраже «март-май» и пообсуждать эту тему. Видно, что сейчас есть возможность влезть в безрисковые схемы, какие это — простые безрисковые возможности весеннего арбитража?

спасибо за обзор

Могут устоять.

не, у меня проданной волы нету, всё депо забито арбитражами с июнем…

я продавать их буду, но немного и чуть подороже… между 2200-2500 где-то, если дадут… а нет, так нет)

Пока для себя решил что буду потихоньку работать с гамма не рискованными позициями да руку набивать. Основной упор на снижение риска.

В 2012 году я использовал продажу волатильности наоборот. То есть я не продавал опционы, а строил конструкции из фьючерсов (как и что покупать и когда это фактически мое ноу-хау) и хеджировал их опционами. 2011 году моя стратегия пережила бы. 2008 уже с трудом. Плюсы в том, что я точно знаю ск. денег мне нужно на каком уровне рынка. Минусы в том, стоимость хэджа значительная.

А вот насчет подставить в БШ я не уверен, БШ подразумевает логнормальное распределение, а допустим Ваша прогнозируемая вола абсолютно в него не укладывается, зачем ряд данных переводить из нелогнормального в логнормальное, чтобы получить прогноз волы. Ведь по сути проще из улыбки получить распределение, чем распределение перегонять в прогноз волы, опираясь на допущение о логнормальности.

я думал, по опционным стратегиям с фьючерсами никто особо (кроме меня) не работает))

кстати, в этом есть один интересный момент.

при параллельной работе, т.е. реализуя одну идею на опцах и фьючах параллельно, довольно легко без всякой математики и сложных расчётов определить, какой метод является при данном уровне волатильности более оптимальным и прибыльным (или, можно так сказать, где хедж дешевле). это просто сразу становится понятно. всё это резко повышает оценки эффективности работы, как и направления правильных действий…

Сэнкс!

Скажите, получилось ли у вас построить на основе этого (2) МТС?

smart-lab.ru/blog/105310.php