Блог им. Ilia_Zavialov

Завьялов Илья Николаевич про Uniswap и ЕЦБ.

- 19 апреля 2024, 17:20

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Определяющим тезисом является то, что токены — это новая форма накопления капитала, которая заменяет акционерный капитал для целого поколения компаний. Появление протоколов, которые приносят реальные доходы, соответствуют требованиям рынка, управляются сильными управленческими командами и обеспечивают устойчивую экономику подразделения, позволяет применять фундаментальные системы оценки для инвестирования в цифровые активы. Мы считаем, что находимся на переломном этапе в этом классе активов.

Устойчивое управление на основе экономического выравнивания

Uniswap — одна из крупнейших децентрализованных бирж в экосистеме DeFi с оборотом в 5,8 миллиарда долларов в TVL и ежегодными торговыми сборами в размере 1,8 миллиарда долларов.

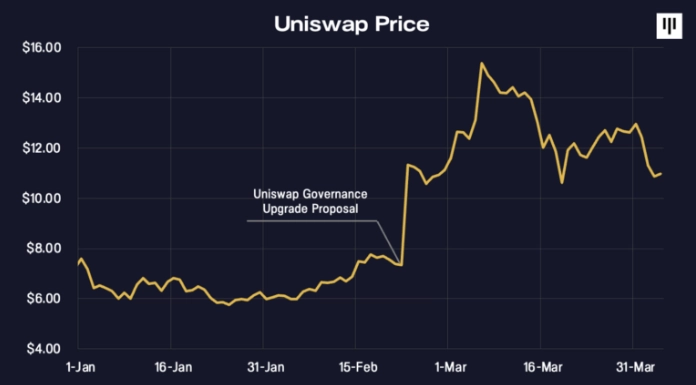

В феврале фонд Uniswap предложил внести серьезные изменения в систему управления протоколом, которые приведут к возврату капитала держателям токенов, напрямую связав токен с созданием ценности протокола. В случае принятия закона часть торговых сборов будет распределена между держателями токенов, но только теми, кто активно вносит свой вклад в протокол, участвуя в управлении протоколом.

“Это предложение направлено на активизацию и укрепление системы управления Uniswap путем стимулирования активного, заинтересованного и продуманного делегирования полномочий. В частности, мы предлагаем модернизировать протокол таким образом, чтобы его механизм вознаграждения вознаграждал держателей токенов UNI, которые делегировали и разместили свои токены на бирже”.

– Эрин Коэн, руководитель отдела управления в Фонде Uniswap, 1 марта 2024 г.

На наш взгляд, это имеет большое значение для доверия к токенам и их текущих или будущих путей увеличения стоимости. Мы считаем, что наш тезис становится все более верным. Следуя примеру Uniswap, другие приносящие доход протоколы, которые раньше, возможно, были сдержанными, теперь имеют шаблон для реализации планов возврата капитала. Мы считаем, что это повысит доверие к экосистеме DeFi, и в результате все больше инвесторов согласятся применять фундаментальные принципы оценки для инвестирования в цифровые активы.

_______________________________________________________________________________________________________________________________

Меня зовут Завьялов Илья Николаевич. Я предприниматель и увлекаюсь финансами. Добро пожаловать в мой блог.

Medium — medium.com/@IliaNicolaevichZavialov

Substack — ilianicolaevichzavialov.substack.com/

Чтобы углубиться в детали корпоративного управления, важно отметить, что это предложение было выдвинуто Фондом Uniswap в качестве представителя Uniswap DAO, который управляет протоколом Uniswap. Uniswap DAO является независимым подразделением Uniswap Labs, американской компании со штаб-квартирой в Бруклине, штат Нью-Йорк, команда которой сформировалась более года назад и которая выступает в качестве стороннего поставщика услуг для протокола и не участвовала в принятии этого решения. Можно предположить, что Фонд Uniswap провел юридический анализ и определил, что это приемлемый с точки зрения регулирования путь. До этого юридические соображения, вероятно, играли определенную роль в осторожном подходе к возвращению стоимости протокола владельцам токенов. Нормативно-правовая база DeFi сложна и постоянно развивается, но мы рассматриваем это как позитивный сигнал для протоколов, стремящихся внедрить механизмы начисления стоимости для своих базовых токенов.

Фонд ликвидных токенов Pantera инвестирован в ряд протоколов, которые начали изучать предложение Uniswap и рассматривают собственные аналогичные механизмы начисления стоимости. Мы считаем, что это стало бы позитивным фундаментальным шагом вперед для наших инвестиций.

Реакция рынка

Мы считаем, что реакция рынка на эту новость подчеркивает важность надлежащего экономического регулирования и стимулов для владельцев токенов, тем более что это может привести к долгосрочной устойчивости и постоянному росту протоколов благодаря эффективному управлению. Токен UNI подорожал на 60% через пару часов после того, как появились первые новости о предложении, и в настоящее время вырос на 50%.

В ноябре 2022 года, вскоре после краха FTX, Европейский центральный банк опубликовал не слишком прозорливую статью под названием “Последний рубеж Биткоина”, в которой предсказывал, что Биткоин вскоре встанет на “путь к ненужности”. Этого не произошло. На самом деле, биткоин торгуется на 320% выше того уровня, на котором он был на момент публикации статьи.

Вместо того, чтобы уступить, в недавнем сообщении в блоге ЕЦБ пересмотрел некоторые аргументы, приведенные в их статье 2022 года, удвоив свой скептицизм.

Мы хотим воспользоваться моментом, чтобы ответить на эти претензии, включая дополнительные замечания, которые они высказали в своем последнем посте, предлагая альтернативную точку зрения.

Есть две претензии, которые мы рассмотрим отдельно.

Во-первых, ошибочное представление о том, что биткойн является полезным инструментом для финансирования терроризма или отмывания денег, проистекает из его ранних ассоциаций с Шелковым путем и рынками даркнета. По мере того как мир осваивал биткоин, вскоре выяснилось, что открытая публичная бухгалтерская книга — не лучший способ незаметно перемещать деньги. Отслеживаемость Биткоина — мечта следователей по финансовым махинациям. Причина, по которой Министерству юстиции США удалось отследить лиц, ответственных за взлом Bitfinex в 2016 году, заключается в публичном реестре Биткоина.

“Сегодняшние аресты и крупнейший в истории департамента финансовый арест показывают, что криптовалюта не является надежным убежищем для преступников. В тщетной попытке сохранить цифровую анонимность обвиняемые отмывали украденные средства с помощью лабиринта криптовалютных транзакций...

“Сегодня федеральные правоохранительные органы в очередной раз демонстрируют, что мы можем отслеживать денежные потоки с помощью блокчейна и что мы не позволим криптовалюте стать надежным убежищем для отмывания денег или зоной беззакония в нашей финансовой системе...”

– Заместитель генерального прокурора Лиза О. Монако

Помимо того, что это плохой способ скрытного перемещения денег, незаконная деятельность, осуществляемая с помощью криптовалюты, составила всего 0,24% транзакций в 2022 году, согласно отчету Chainalysis о криптопреступности за 2023 год. Не говоря уже о том, что, по словам старшего сотрудника по правовым вопросам Исполнительного директората Контртеррористического комитета (ИДКТК), наличные деньги по-прежнему остаются основным средством финансирования терроризма.

Второе замечание ЕЦБ о том, что биткойн не является успешным платежным средством, на самом деле верно. Но они упускают главное.

Да, первоначальная идея Биткоина, “одноранговой электронной кассовой системы”, заключалась, прежде всего, в том, чтобы обеспечить быстрые и дешевые переводы денежных средств без участия третьих лиц.

Дополнительным преимуществом биткоина было то, что он должен был стать средством защиты от инфляции и девальвации валюты из-за его ограниченного предложения. Правительства постоянно печатают деньги, снижая ценность с трудом заработанных сбережений своих граждан. Ожидалось, что владение биткоином решит эту проблему – оно справилось с этим довольно успешно, и в настоящее время хранит мировое богатство на сумму 1,4 трлн долларов. На этапе своего открытия Биткоин стал “цифровым золотом”, и его надежность как таковая оптимизируется благодаря простому дизайну.

Мы должны отметить, что уровни биткойна, такие как Lightning Network, выделенный платежный уровень, и Stacks, программируемый уровень для смарт-контрактов, могут в конечном итоге соответствовать описанию платежей в будущем. Иногда используется аналогия с тем, что биткойн похож на Fedwire, базовый платежный уровень, на котором в конечном итоге рассчитываются все транзакции, а дополнительные уровни, такие как Lightning, будут сродни Mastercard или Visa. Уровень 1 показал, что Биткойн не подходит для утреннего кофе – и уж точно не для пиццы. На наш взгляд, в этом нет необходимости. Что может заполнить этот пробел, так это стейблкоины, построенные на более быстрых сетях с более высокой пропускной способностью, будь то Bitcoin L2s или другие блокчейны.

Это своеобразное утверждение о том, что актив, особенно тот, стоимость которого за последние 11 лет ежегодно удваивалась, “все еще не подходит в качестве инвестиции”. Кроме того, на наш взгляд, представление о том, что биткойн не генерирует денежные потоки, лишен социальных преимуществ, связанных с такими предметами, как ювелирные изделия, или не может быть субъективно оценен за выдающиеся способности, такие как произведения искусства, не делает его не-подходящей инвестицией.

Дело в том, что большинство активов или средств обмена, включая доллар, на самом деле не имеют большой внутренней ценности. Можно утверждать, что правительство придало некоторую ценность доллару, потребовав, чтобы он использовался для выполнения налоговых обязательств. Но если вы на самом деле попытаетесь получить доступ к истинной внутренней стоимости американской валюты, например, расплавив пенни, чтобы получить ценность ее минералогических компонентов, это на самом деле будет уголовным преступлением. Кто-то может возразить, что доллар сам по себе является системой доверия, и поскольку государственный долг США составляет рекордный процент от ВВП, уверенность в стоимости доллара может быть менее рациональной, чем уверенность в стоимости биткоина.

Кроме того, существуют чрезвычайно важные хранилища материальных ценностей с очень небольшой внутренней ценностью, такие как картины Джексона Поллока. Реальная стоимость красок и холста для картины Поллока составляет 40 долларов. Они торгуются за 100 миллионов долларов, потому что люди верят, что в будущем они будут продавать как минимум за столько же, а может быть, и гораздо дороже. Так обстоит дело с биткоином; люди могут хранить в нем свои сбережения в расчете на то, что в будущем они будут стоить как минимум столько же, если не намного больше.

Что касается денежных потоков и дивидендов, то сейчас появляются протоколы, приносящие реальный доход, например Uniswap, позволяющие применять традиционные и более фундаментальные методы оценки к цифровым активам.

Регуляторное обновлениеГосударственные регулирующие органы США и федеральные суды продолжают проявлять активность в криптопространстве. SEC продолжает возбуждать дела против платформ криптоактивов, на этот раз с жалобой на Kraken, платформу, на которую SEC ранее подала в суд и урегулировала с ней вопрос о ее программе стейкинга. Binance достигла ошеломляющего по масштабам соглашения с рядом регулирующих органов, включая CFTC и Министерство финансов… но не с SEC. Кроме того, Генеральный прокурор Нью-Йорка расширил и без того серьезную жалобу на Genesis, Gemini и Digital Currency Group, теперь утверждая, что инвесторы были обмануты на сумму около 3 миллиардов долларов в рамках программы кредитования.

Внесудебные регулирующие действия также продолжались на уровне штатов и на федеральном уровне. SEC попыталась уточнить определение “дилера” в соответствии с Законом о ценных бумагах и биржах 1934 года таким образом, что почти наверняка многим маркетологам криптоактивов и торговым фирмам потребуется определить, нужно ли им регистрироваться в SEC и FINRA. Бюро финансовой защиты потребителей (CFPB) опубликовало предлагаемое правило, которое, в случае принятия окончательного решения, подпадет под надзорную юрисдикцию CFPB для некоторых крупных небанковских компаний, которые осуществляют “защищенные потребительские платежные операции” с помощью цифровых кошельков, платежных приложений и других платежных функций. Калифорния разработала всеобъемлющее правило, регулирующее деятельность организаций, занимающихся “цифровыми финансовыми активами”, таким образом, что оно, вероятно, распространится на многие игровые и другие криптокомпании.

Основные выводы

- SEC продолжает подавать в суд на платформы для торговли криптоактивами, совсем недавно на Kraken – действия Комиссии против Binance и Coinbase также продолжаются.

- Государственные регулирующие органы, особенно в Нью-Йорке, также проявляют активность, поскольку Генеральный прокурор Нью-Йорка недавно расширил свой иск против Gemini, Genesis и Digital Currency Group. Тенденция к принятию регулирующими органами мер против участников рынка криптоактивов, похоже, сохранится в краткосрочной и среднесрочной перспективе.

- Помимо правоприменения, как федеральные, так и государственные регулирующие органы продолжают предлагать и дорабатывать правила, которые оказывают существенное влияние на криптовалюту. Недавними примерами этого являются предложенное CFPB правило в отношении крупных организаций, предоставляющих кошельки и платежные функции, принятие SEC окончательного правила, определяющего, какие организации (включая организации, занимающиеся криптоторговлей) являются “дилерами” в соответствии с Законом о биржах, и новый широкомасштабный закон Калифорнии о цифровых финансовых активах.

теги блога Завьялов Илья Николаевич

- ai

- bicion

- Binance

- Binance Coin

- bitcoin

- bitcoin exchange

- BitCoins

- Bitcon

- blockchain

- btc

- BTCUSDT

- CommEX

- crypto

- cryptocurrency

- cryptotrading

- crysis

- DeepSeek

- DeFi

- derivatives

- DEX

- ETF

- eth

- ethereum

- finance

- market making

- nvidia

- oracle

- S&P500

- SEC

- Solana

- Tether

- usd rub

- USDT

- WEB3

- автомобили

- акции

- акции США

- анализ

- аналитик

- аналитика

- биткоин

- блокчейн

- блокчейн для чайников

- выборы президента США 2024

- деривативы

- децентрализация

- децентрализованные финансы

- доллар

- займы

- заёмные средства

- золото

- ИИ

- инфляция в США

- искусственный интеллект

- Крах

- кредиты

- крипто

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- Криптовалюты

- криптовалюты новости

- криптография

- криптомонета

- криптономика

- криптонубы

- крипторынок

- крпитовалюты

- курс

- ликвидация

- ликвидность

- мнение по рынку

- мнения

- мнения и аналитика

- Мнения и прогнозы аналитиков

- мобильный пост

- МостЫ

- обзор рынка

- опционы

- отчёт

- оффтоп

- прогноз

- рынки

- рынок - взгляд

- сигнал

- ставка фрс сша

- стейблкоин

- сша

- технический анализ

- торговые сигналы

- трейдинг

- уоррен баффетт

- форекс

- ФРС США

- фьч РТС

- фьчерс

- экономика США

- Электромобили

- эфириум

- эфириум биткоин