Блог им. Ilia_Zavialov

Завьялов Илья Николаевич про DAO бюджет.

- 16 апреля 2024, 17:03

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

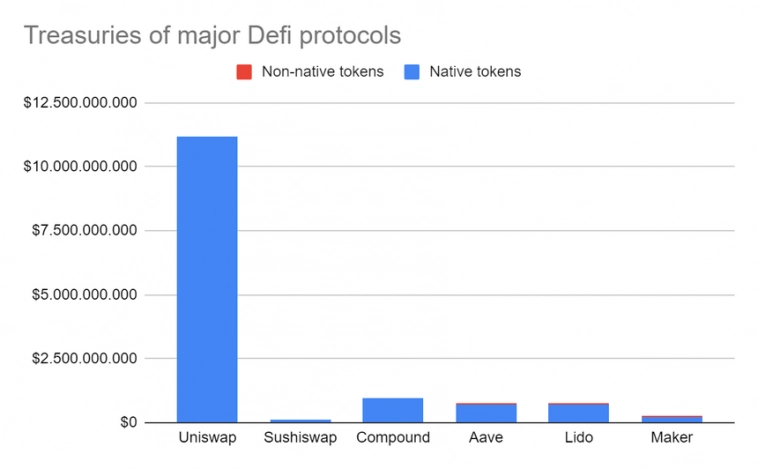

Бычий рынок Defi, начатый летом 2020 года с майнинга ликвидности COMP, превратил многие протоколы Defi в быстро растущих монстров по доходам. Вы бы предположили, что это ставит их в комфортное финансовое положение, и поверхностный взгляд на казначейства DAO, кажется, подтверждает это. Например, OpenOrgs.info предполагает, что ведущие протоколы Defi сидят на сотнях миллионов или — в случае Uniswap — даже миллиардах долларов.

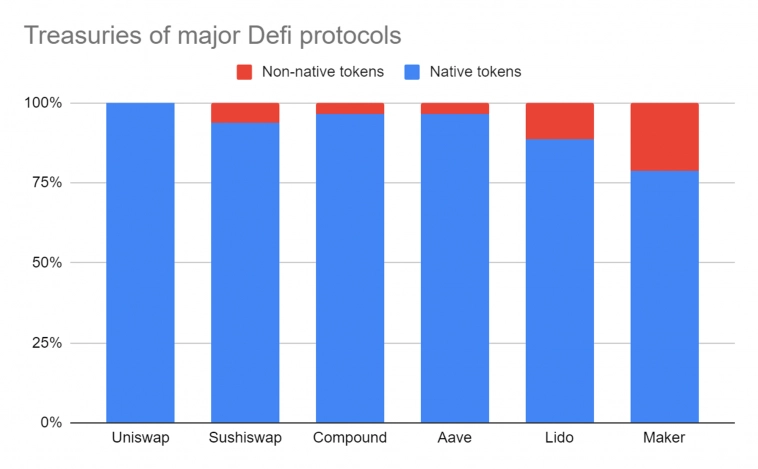

Однако почти все это предполагаемое значение казначейства исходит от собственных токенов проектов, таких как UNI, COMP и LDO, как показывают следующие графики:

Хотя мы согласны с тем, что собственные токены в казначействе проекта могут быть финансовыми ресурсами, учет их как активов в их балансе приносит больше вреда, чем пользы, и часто используется как оправдание для плохого управления казначейством.

Чтобы прояснить этот момент, позвольте нам сделать небольшой обход в традиционный учет.

Собственные токены не являются активами

Хотя токены Defi не считаются акциями в юридическом смысле, мы все равно можем учиться у того, как традиционные компании учитывают свои акции. Простыми словами, флоат (все акции, доступные для публичной торговли) и ограниченные акции (акции сотрудников, которые в настоящее время находятся в стадии вестинга) вместе составляют выдающиеся акции компании.

Эти выдающиеся акции являются подмножеством уполномоченных акций — самоограничивающегося мягкого капа на общую эмиссию. Главное, что акции, которые были уполномочены, но не выпущены, не учитываются в балансе компании. И как они могли бы? Учет не выпущенных акций позволил бы компании произвольно увеличивать свои активы просто путем уполномочивания большего количества акций без их продажи.

Мы надеемся, что вы видите связь с собственными токенами в казначействах DAO: это крипто-эквивалент уполномоченных, но не выпущенных акций. Они не являются активами протокола, а лишь сообщают, сколько токенов DAO могла бы «законно» выпустить и продать на рынке.

То, уполномочивает ли DAO малое или очень большое количество токенов в свое казначейство, поэтому не имеет значения: это ничего не говорит о его реальной покупательной способности. Чтобы проиллюстрировать этот момент, представьте, что Uniswap попытался продать всего лишь 2% своего казначейства. При выполнении этой сделки через 1inch, который направляет заказ на многие внутренние и внешние рынки, ценовое воздействие на UNI составило бы почти 80%.

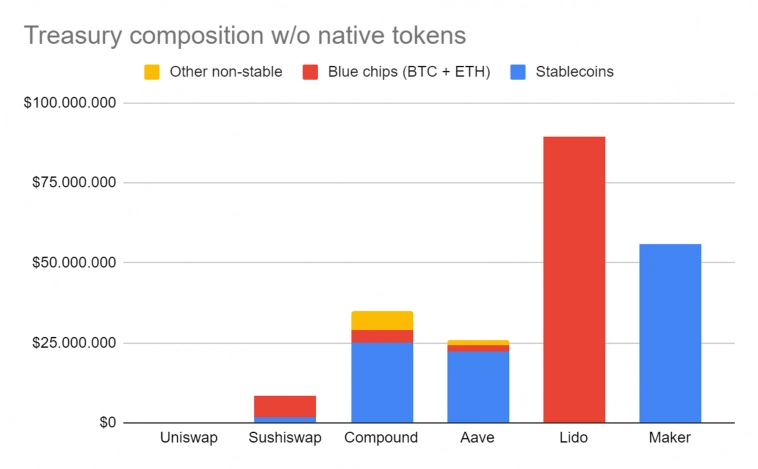

Реальные казначейства Defi

Игнорирование уполномоченных, но не выпущенных акций позволяет нам получить другую, гораздо более точную картину казначейств Defi. Для этого упражнения мы разбили не-родные дальше на три категории: (1) стейблкоины, (2) криптоактивы синего фишка и (3) другие нестабильные криптоактивы.

Во-первых, мы видели, что недостаточно выпустить новые акции, вы также должны продать их на рынке. Это вызывает ценовое воздействие, которое быстро становится ограничением для больших продаж. Но кроме того, цена, которую рынок платит за ваш собственный токен, не гарантирована, но очень волатильна.

Во-вторых, эта цена зависит от общих условий рынка. Крипторынок прошел через несколько спекулятивных циклов, в которых токены могут достигать эйфорических оценок, но также могут обрушиться на 90%+ и оставаться там долгое время.

В-третьих, времена, когда проектам Defi срочно нужна ликвидность, могут коррелировать с риском, специфичным для проекта: например, когда проект испытывает большое событие неплатежеспособности из-за ошибки или взлома и хочет возместить ущерб пользователям, цена токена также склонна быть подавленной — особенно если держатели ожидают событие разбавления.

Case study: Black Thursday reveals vulnerabilities in MakerDAO's treasury

Риск недостаточных резервов в казне не является только теоретическим, как это столкнулось на собственном опыте MakerDAO во время краха рынка 12 марта 2020 года (обычно называемого «Черным четвергом»). Недостаток ликвидных активов поставил кредитную систему MakerDAO под угрозу краха, и хотя кризис в конечном итоге был обезврежен, это привело к значительному снижению стоимости токенов. Давайте посмотрим, как это произошло:

С момента запуска MakerDAO в 2018 году до марта 2020 года DAO использовала чистую прибыль для выкупа и сжигания токенов MKR (возврат капитала держателям токенов), при этом было сожжено всего 14 600 MKR стоимостью более 7 миллионов DAI. Средняя цена токена MKR в этот период составляла около 500 долларов.

Затем пришел Черный четверг, и из-за резкого снижения цен и перегруженной сети Ethereum Maker не смог своевременно ликвидировать убыточные позиции, что привело к потере протоколом 6 миллионов. Вычитая 500 000 DAI в казне MakerDAO на тот момент, ему пришлось покрыть оставшиеся 5,5 миллиона убытков путем аукционирования токенов MKR на рынке. Maker в итоге продал всего 20 600 MKR по средней цене примерно 275 долларов.

До декабря 2020 года наработанной прибылью Maker удалось сократить предложение токенов до изначального объема в 1 миллион MKR через выкупы за общую стоимость более 3 миллионов DAI (снова со средней ценой MKR примерно 500 долларов). Для подведения финансового итога 6 миллионов долларов кредитных убытков с Черного четверга стерли 10 миллионов долларов прибыли, накопленной за 3 года. Дополнительные 4 миллиона долларов убытков могли бы быть избежаны, если бы Maker имел больше резервов в казне в стабильных активах, таких как DAI, поскольку они могли бы использовать эти средства для покрытия несостоятельных займов, не нуждаясь в продаже MKR по депрессивным ценам. Или, другими словами, Maker мог бы увидеть до 4 миллионов дополнительной накопляемой стоимости, держа более крупную казну.

Хотя заранее трудно оценить потребности казны, 500 000 DAI, которые у Maker были на Черном четверге, почти наверняка были недостаточными. Это представляло собой всего 0,35% капитального буфера для 140 миллионов долларов займов протокола, тогда как большинство традиционных финансовых учреждений удерживают по крайней мере 3-4% рискового капитала. И это до учета операционных расходов и зарплат, которые могут вызвать дополнительные вынужденные продажи во время спада рынка, если они не покрыты несобственными активами казны.

Понимание выкупов и дивидендов

То, что многие проекты DeFi наивно рассматривают свой токен как актив казны и могут быть вынуждены продавать его в самый неподходящий момент, является результатом отсутствия методики по тому, как сделать это лучше. Хотя существует много способов управления протоколом, практикам может быть полезен следующий набор рекомендаций.

- Правило 1: Цель DAO — максимизировать долгосрочную стоимость держателей токенов.

- Правило 2: Когда это приводится в действие, правило 1 предполагает, что каждый доллар, который протокол владеет или получает в качестве дохода, должен быть выделен наиболее прибыльному использованию, с учетом дисконта к настоящему дню. Обычно варианты включают в себя сохранение денег в казне, реинвестирование в рост или новые продукты или выплату держателям токенов через выкуп токенов или дивиденды.

Если деньги имеют более высокую доходность для держателей токенов за пределами протокола (после уплаты налогов), то правильно будет выплатить деньги вместо их сохранения или реинвестирования. На практике мы видим, что многие протоколы DeFi выплачивают средства, которые могли бы быть использованы для роста или сохранены в казне для будущих расходов. Согласно нашей методике, это большая ошибка. В случае Maker мы видели, как он продал наличные за токены, но затем должен был выкупить те же наличные токенами по гораздо более высокой стоимости капитала.

В общем мы рекомендуем отказаться от идеи, что выплата дивидендов или выкуп токенов как-то «награждает» держателей токенов, в то время как внутренняя реинвестиция — нет. Самым выгодным решением для держателей токенов является решение, которое максимизирует доход от каждого доллара, будь то внутри или вне протокола.

Правило 3: При соблюдении вышеуказанных правил DAO становится ацикличным трейдером своего собственного токена. Если DAO видит, что его токен переоценен, и внутренняя реинвестиция приносит хороший доход, ему следует продавать токены за наличные и реинвестировать эти наличные в протокол. Это почти наверняка случай во всех рынках быка. Когда DAO видит цену своего токена ниже справедливой стоимости, и у него есть лишние деньги без высокой внутренней доходности, то он может выкупить токен. Это почти наверняка случай во всех рынках медведей.

В направлении к лучшему управлению казначейством

Наконец, мы хотим поделиться нашими взглядами на то, как DAO должны управлять своими казначействами. Мы пришли к следующим правилам:

Правило 4: DAO должны немедленно списывать собственные токены из своего казначейства — они являются крипто-эквивалентом уполномоченных, но не выпущенных акций.

Правило 5: Казначейства DAO должны пережить следующий медвежий рынок. Это может не произойти на следующей неделе или в следующем месяце, возможно, даже не в следующем году. Но на рынке, настолько зависящем от спекуляций, как крипто, это произойдет. Постройте казначейство, которое продержится у вас 2-4 года, даже если весь рынок обрушится на 90% и останется там некоторое время.

Мы рекомендуем 2-4 года конкретно потому, что вы хотите достаточно, чтобы пережить даже самую долгую криптозиму по известным стандартам, но не так много, чтобы стать богатым и ленивым, или слишком отвлеченным от работы над вашим протоколом, как над хедж-фондом.

Учитывая известные операционные расходы крупных DAO с большими командами разработчиков и программами майнинга ликвидности, очень мало, если вообще есть, удовлетворяют этому условию сегодня. Это означает, что большинство или все из них должны использовать бычий рынок для продажи токенов и создания реальных казначейств с стабильными активами, которые не только позволят им пережить грядущий медвежий рынок, но, надеемся, выведут их вперед по сравнению с их конкурентами.

теги блога Завьялов Илья Николаевич

- ai

- bicion

- Binance

- Binance Coin

- bitcoin

- bitcoin exchange

- BitCoins

- Bitcon

- blockchain

- btc

- BTCUSDT

- CommEX

- crypto

- cryptocurrency

- cryptotrading

- crysis

- DeepSeek

- DeFi

- derivatives

- DEX

- ETF

- eth

- ethereum

- finance

- market making

- nvidia

- oracle

- S&P500

- SEC

- Solana

- Tether

- usd rub

- USDT

- WEB3

- автомобили

- акции

- акции США

- анализ

- аналитик

- аналитика

- биткоин

- блокчейн

- блокчейн для чайников

- выборы президента США 2024

- деривативы

- децентрализация

- децентрализованные финансы

- доллар

- займы

- заёмные средства

- золото

- ИИ

- инфляция в США

- искусственный интеллект

- Крах

- кредиты

- крипто

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- Криптовалюты

- криптовалюты новости

- криптография

- криптомонета

- криптономика

- криптонубы

- крипторынок

- крпитовалюты

- курс

- ликвидация

- ликвидность

- мнение по рынку

- мнения

- мнения и аналитика

- Мнения и прогнозы аналитиков

- мобильный пост

- МостЫ

- обзор рынка

- опционы

- отчёт

- оффтоп

- прогноз

- рынки

- рынок - взгляд

- сигнал

- ставка фрс сша

- стейблкоин

- сша

- технический анализ

- торговые сигналы

- трейдинг

- уоррен баффетт

- форекс

- ФРС США

- фьч РТС

- фьчерс

- экономика США

- Электромобили

- эфириум

- эфириум биткоин