Итак, подошёл очередной месяц к концу, и стоит оценить динамику ключевых индикаторов рынка, и событий, сопровождающих их. По старинке, начну с обозревания рынка американского, его ключевых индексов.

Американский рынок. Техническая картина.

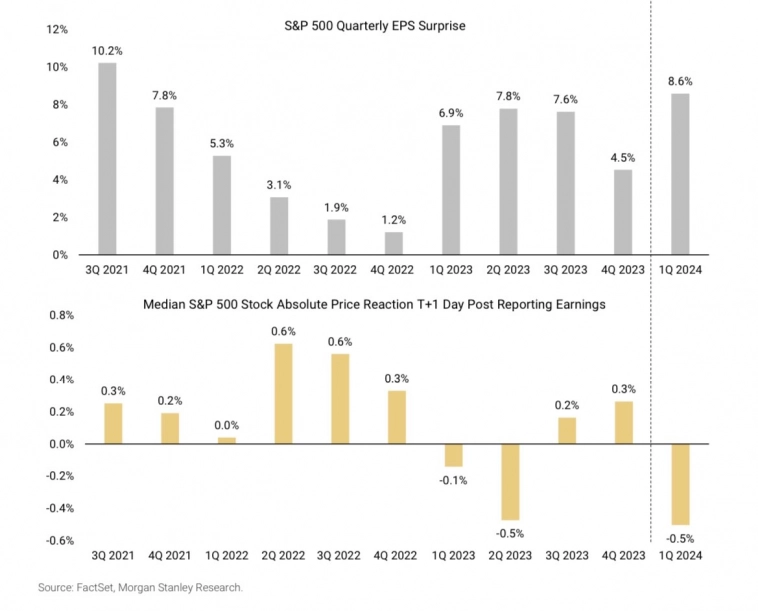

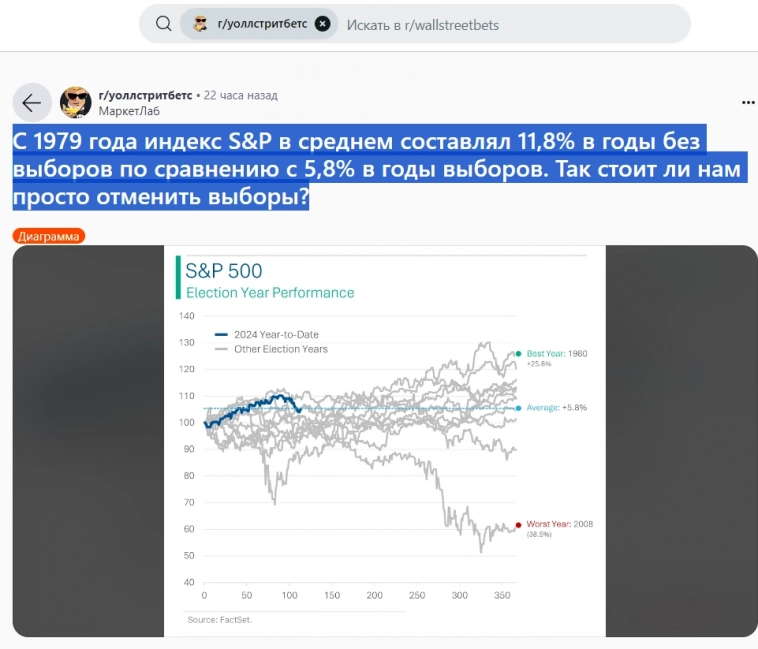

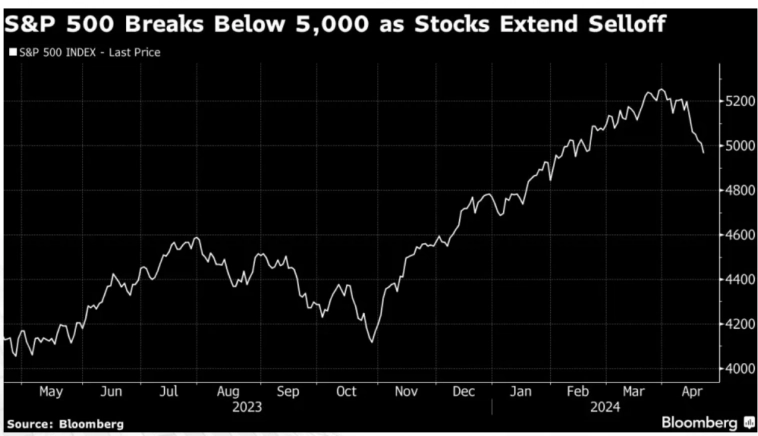

Первым в очереди на оценку идёт индекс широкого рынка SP500.

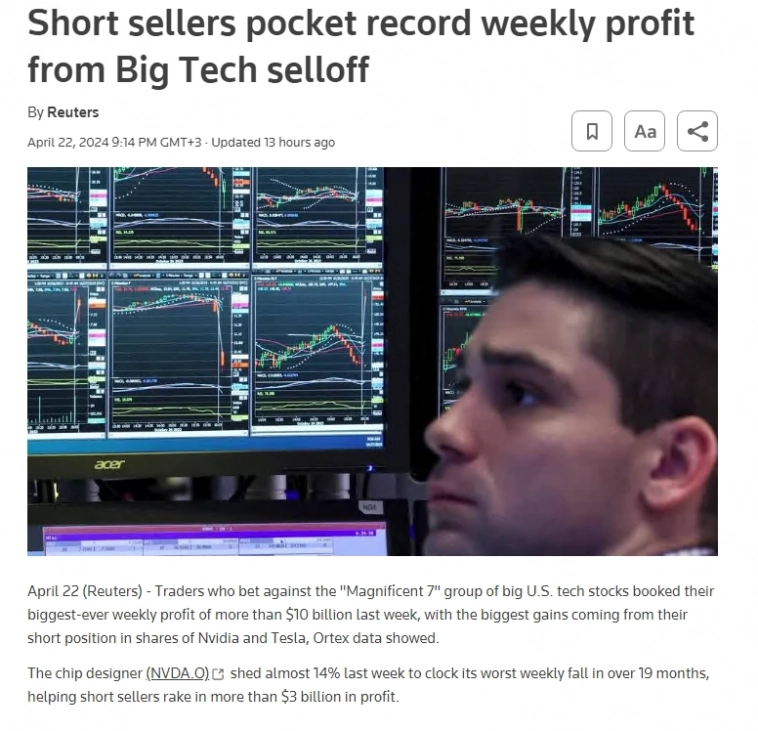

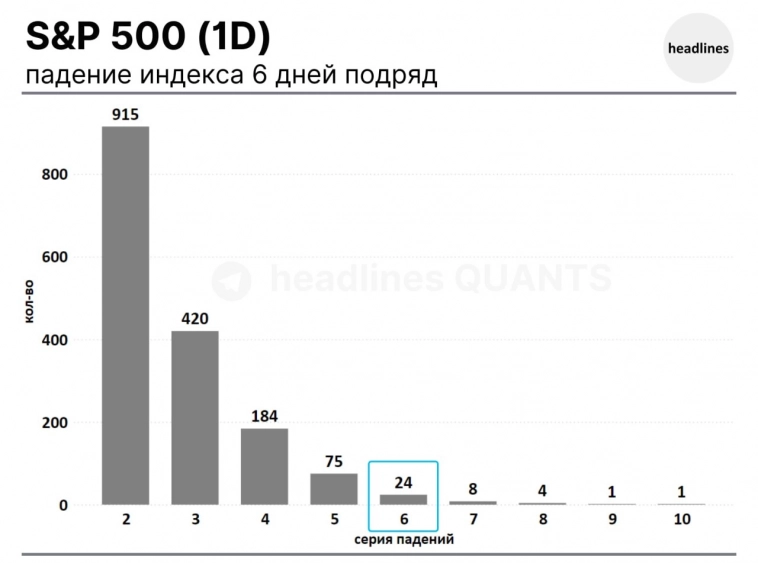

В апреле, этот индекс получил снижение на 4%. Тем самым, он уверенно перекрыл рост прошлого месяца. Это довольно тревожный сигнал для покупателя.

Авто-репост. Читать в блоге >>>