==

открыта позиции размером 1% риска от депо ..

ждём далее вниз ...

________

Авто-репост. Читать в блоге >>>

Политика Федеральной резервной системы США сейчас оптимальна и остается ограничительной, сказал глава ФРБ Нью-Йорка Джон Уильямс в интервью Bloomberg TV в понедельник, добавив, что, по его мнению, снижение процентных ставок, вероятно, начнется в 2024 году.

Уильямс также сказал, что вышедший на прошлой неделе индекс потребительских цен являются важной информацией, влияющей на прогнозы, но не считает недавние инфляционные данные поворотным событием.

fomag.ru/news-streem/glava_frb_nyu_yorka_denezhno_kreditnaya_politika_frs_seychas_optimalna_blumberg/

Люди продают бумаги на фоне инфляционного страха, который возвращается после ажиотажного спроса перед выходными. Доходность 10-летних облигаций возвращается к максимумам за год

Скупка казначейских облигаций в преддверии выходных сменилась продажей на фоне надежд на то, что конфликт между Ираном и Израилем утихнет, а внимание вернется к инфляционным факторам, которые обуревают мировую экономику.

Доходность 10-летних ценных бумаг выросла на шесть базисных пунктов до 4,58% в понедельник, более чем наполовину сократив пятничное падение и вернувшись к пятимесячному максимуму, достигнутому на прошлой неделе.

Этот шаг отражает облегчение от того, что Израиль пока решил не предпринимать ответных мер на беспрецедентную атаку Ирана, но также подчеркивает опасения, что нестабильность на Ближнем Востоке приведет к росту цен на нефть и усилит беспокойство по поводу затяжной инфляции.

Это может еще больше отодвинуть ожидаемую дату начала первого снижения ставки Федеральной резервной системы. Череда высоких показателей потребительских цен в США уже заставила трейдеров пересмотреть свои ожидания, и теперь они делают ставку на то, что ФРС подождет с началом смягчения как минимум до июля.

Начало недели будет под влиянием геополитики.

Открытие рынков после ударов Ирана по Израилю достаточно спокойное, золото выросло, нефть после первого шипа вверх упала, фондовый рынок откупают, доллар корректируется (на самом деле идет за золотом, кроме иены).

Похоже, на рынках превалирует мнение о том, что ответ Ирана был стремлением «сохранить лицо» после атаки Израиля на посольство в Дамаске, все договорено, эскалации конфликта не будет, мало того: Израиль в ответ на помощь США пойдет на шестинедельное перемирие в Газе.

Эта версия подтверждается многочисленными заявлениями чиновников разного уровня разных стран, и она идеальна для рынков отыгрышем/коррекцией обратно пятничного испуга и дальнейшим движением в зависимости от экономических данных и отчетов компаний за 1 квартал.

Тем не менее, хотя ситуация в базовом варианте будет заморожена на время, это начало нового витка вовлечения стран в региональные войны, которые по итогу могут привести к Третьей Мировой войне.

Впервые в истории атака Ирана на Израиль была с территории Ирана и очевидно, что Израиль будет планировать атаку на ядерные объекты Ирана.

Позади неделя с ключевыми событиями, которые привели к кардинальным изменениям как в риторике членов ФРС, так и в ожиданиях инвесторов.

Рост инфляции CPI США в марте был ошеломляющим не столько по заголовкам, сколько по внутренностям отчета.

Члены ФРС путаются в интерпретации отчета, кто-то говорит, что рост инфляции жилья – главная проблема, кто-то, что инфляция жилья во флэте и главная проблема – рост инфляции в секторе услуг, член ФРС Уильямс умудрился ляпнуть, что инфляция в секторе услуг снизилась, но правда в том, что отчет ужасен по многим показателям и, особенно, по росту инфляции в секторе услуг.

Главное: отчет не подтвердил предположение Пауэлла о том, что рост инфляции в начале года был вызван сезонными факторами, инфляция последовательно демонстрировала рост весь 1 квартал.

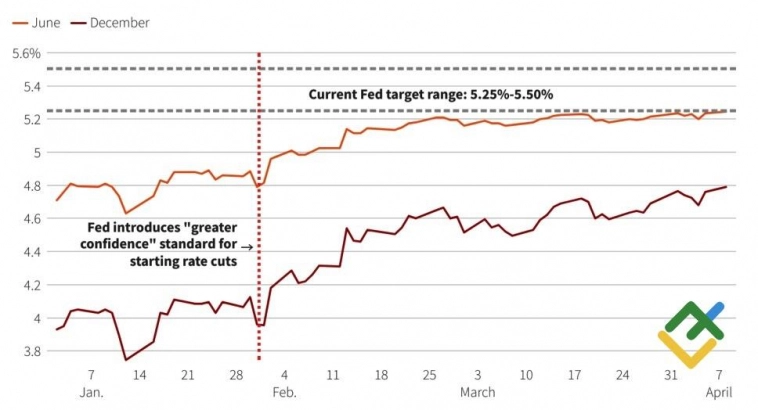

В результате рыночные ожидания по снижению ставки ФРС сместились на сентябрь и всего рынки ждут неполные два снижения ставки в этом году.

Многие банки изменили прогноз на 1 снижение ставки ФРС в этом году в декабре.

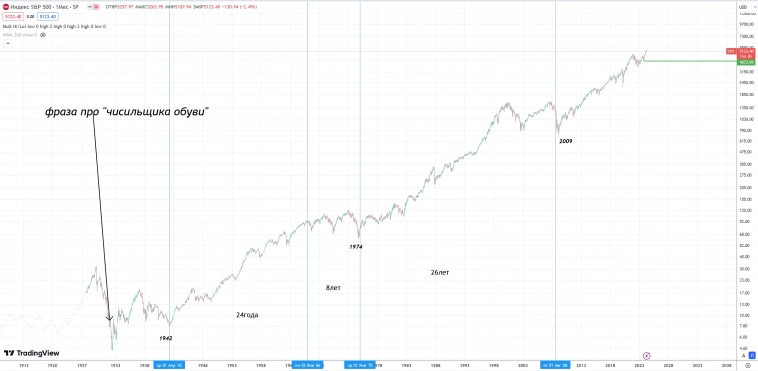

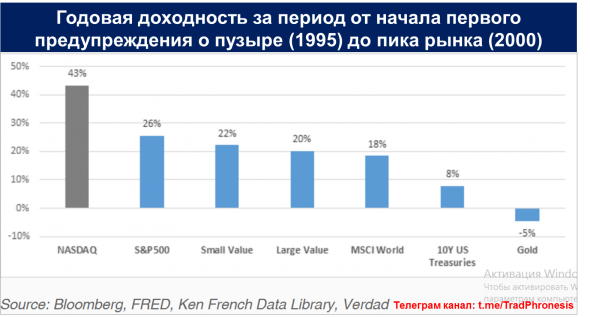

В 1995 г. индекс S&P 500 взлетел на 38%. Резкий рост последовал за четырьмя годами стабильного повышения рынка. В этот год известные всем Рэй Далио (Bridgewater Associates) и Питер Линч (Fidelity Magellan Fund) сократили риски и начали предупреждать инвесторов о пузыре.

Затем с S&P 500 случилось это: 1996 +23%; 1997 +33%; 1998 +28%; 1999 +21%. За тот же период NASDAQ показывал в среднем около 40% годовых.

Джордж Сорос в 1997 г. открыл короткую позицию по акциям технологического сектора и потерял на ней 700 млн. долл. Его фонд Quantum пережил худший за всю историю год. Шон Паттисон, представитель группы фонда Сороса, сказал: «Мы слишком рано объявили о лопнувшем интернет-пузыре.»

В 1999 году Баффету пришлось оправдываться на CNN за отсутствие в его портфеле AOL и Yahoo!.. Он говорил, что “не может предугадать, как будут выглядеть технологические компании через 10 лет. Или кто станет лидерами рынка.”

Далио, Линч, Маркс (Говард), Сорос и Баффет — все они заметили пузырь и предупредили инвесторов об опасности. Но их предвидение пришло слишком рано. На рисунке вы можете увидеть среднегодовую доходность рыночных инструментов от первых предупреждений о пузыре до пика рынка в марте 2000.

Добрый день!

Индекс S&P500 продолжает обновлять исторические максимумы, остановившись на данный момент в районе 5245. Дальнейший рост хоть и возможен, но напрашивается долгожданная коррекция, которая может дойти до уровня поддержки 4680 и от него возобновить восходящее движение. Стоит отдельно отметить, что уверенный прорыв уровня сопротивления 5150 откроет дорогу для мощного движения вниз:

Нефть марки Brent продолжает своё восходящее движение и потихоньку подбирается к уровню 95, от которого «чёрное золото» может отскочить вниз. Альтернативный сценарий – снижение нефти до уровня поддержки 84 с последующим отскоком вверх:

Цены производителей в США (индекс PPI) в марте выросли на 2,1% в годовом выражении — максимальными темпами с апреля 2023 года, говорится в сообщении министерства труда страны.

В феврале индекс PPI увеличился на 1,6%.

t.me/ifax_go

Общая ситуация

Общая ситуация сейчас разделяется на три главных составляющих:

1. Рост экономики.

С этим пока проблем нет.

Ситуация негативна в Еврозоне, Британии, Канаде, но данные смешанные.

Экономика США все ещё растет, кроме того, наблюдается рост экономики Китая.

Поскольку США и Китай дают основной рост мировой экономики и поддерживают через спрос другие экономики мира – участники рынка не видят шансов рецессии, что приводит к откупу акций США даже при понимании переноса снижения ставки ФРС на более поздний срок.

2. Разворот политики ЦБ.

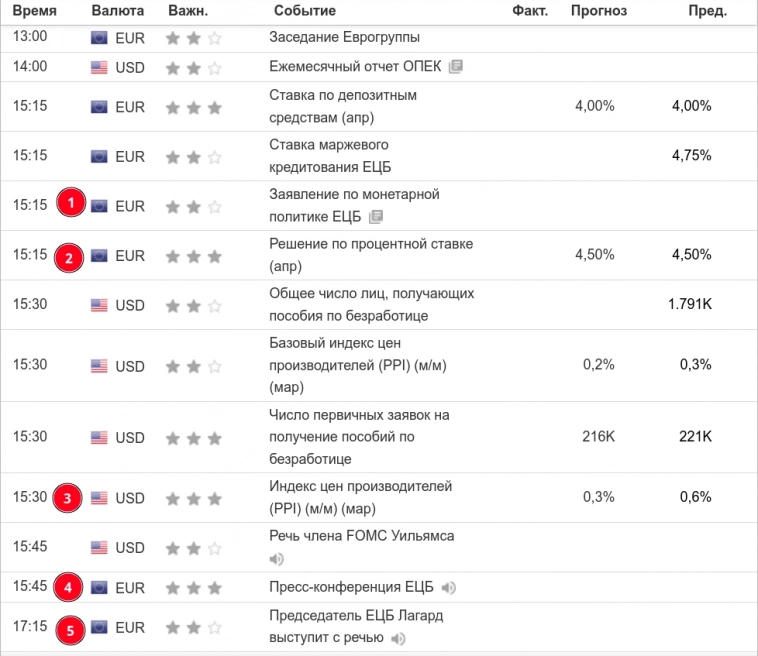

До вчерашнего отчета по инфляции CPI США логично было предположить согласованное начало снижения ставок основных ЦБ летом.

Поскольку рост инфляции сектора услуг и жилья оставит ФРС в позиции выжидания до сентября или до первого провального нонфарма, то возникает вопрос будут ли другие ЦБ снижать ставки, рискуя второй волной роста инфляции по причине падения национальных валют.

ВоС вчера подтвердил возможность снижения ставки в июне, невзирая на рост инфляции CPI США, что рождает предположения о фрагментации данного процесса, т.е. доллар будет самым сильным, а упадут больше всего те валюты, ЦБ которых раньше начнет снижать ставки.

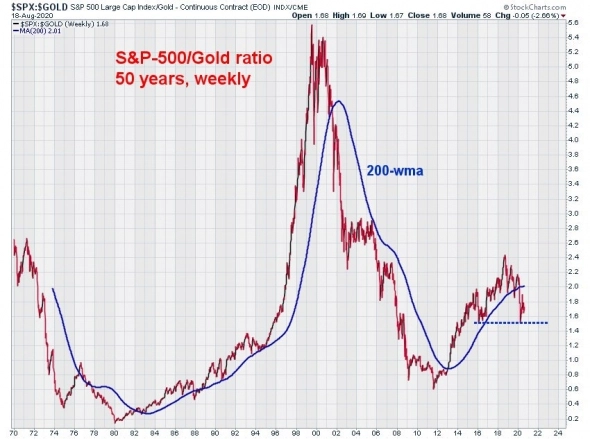

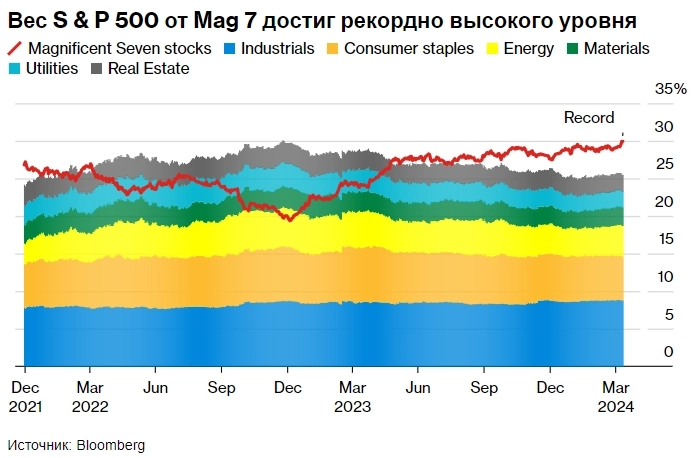

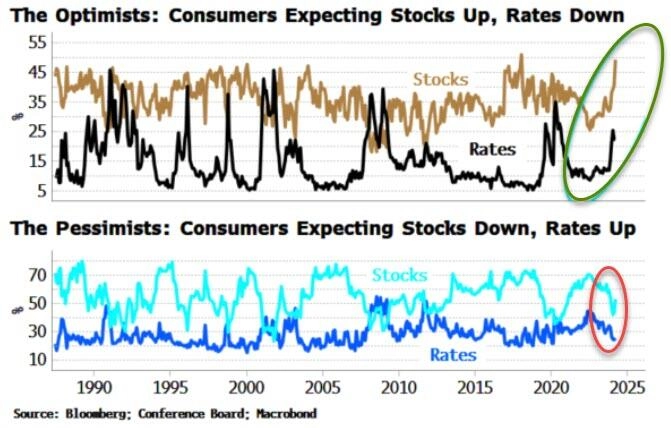

В то же время реалисты — или, как их называют оптимисты, пессимисты — становятся менее оптимистичными, а процент ожидающих падения акций и роста ставок снижается. Классические сказки изобилуют примерами того, как гордыня была наказана. Но сегодня возмездие может прийти в гораздо более прозаичной форме, чем чума или вечные пытки греческих богов: разворот моментума. Фактор моментума покупает те акции, которые растут больше всего, например, в годовом исчислении, и шортит те, которые больше всего падают. В последние месяцы этот фактор определял доходность, опережая все остальные популярные факторы. Однако оптимистов больше беспокоит то, что превосходство фактора моментума над индексом сейчас очень близко к 30-летним экстремумам.

В то же время реалисты — или, как их называют оптимисты, пессимисты — становятся менее оптимистичными, а процент ожидающих падения акций и роста ставок снижается. Классические сказки изобилуют примерами того, как гордыня была наказана. Но сегодня возмездие может прийти в гораздо более прозаичной форме, чем чума или вечные пытки греческих богов: разворот моментума. Фактор моментума покупает те акции, которые растут больше всего, например, в годовом исчислении, и шортит те, которые больше всего падают. В последние месяцы этот фактор определял доходность, опережая все остальные популярные факторы. Однако оптимистов больше беспокоит то, что превосходство фактора моментума над индексом сейчас очень близко к 30-летним экстремумам.

Рынки ожидают более чем двух сокращений на четверть пункта по сравнению с более чем шестью, ожидаемыми в начале 2024 года

Инвесторы продолжают снижать ставки на снижение процентных ставок Федеральной резервной системой США в этом году, поскольку сильные экономические данные укрепляют уверенность в том, что центральному банку придется поддерживать стоимость заимствований на более высоком уровне, чтобы охладить инфляцию.

Рынки оценивают два снижения ставки ФРС на четверть пункта в 2024 году и лишь 50-процентную вероятность третьего, что резко изменило ситуацию по сравнению с началом года, когда ожидалось от шести до семи снижений.

«Многие клиенты спрашивают нас: „Почему ФРС вообще собирается снижать ставки?“. В последний месяц или около того этот вопрос действительно участился», — говорит Эван Браун, портфельный менеджер и глава отдела стратегий по работе с несколькими активами в UBS Asset Management. «При такой сильной экономике политика не настолько ограничительна, как думает ФРС».

Центральный банк США должен взвесить, как долго он сможет сохранять текущие процентные ставки без ущерба для экономики, сказал в понедельник глава ФРБ Чикаго Остан Гулсби.

«Нужно обращать внимание на то, как долго вы хотите придерживаться такой ограничительной денежно-кредитной политики», — сказал Гулсби, отметив в интервью чикагской радиостанции WBEZ, что, если оставаться на этом уровне слишком долго, уровень безработицы начнет расти.

Гулсби не стал напрямую комментировать перспективы денежно-кредитной политики ФРС.

Он также отметил, что экономика была устойчивой, но в 2024 году растет медленнее, чем в 2023 году. Глава ФРБ Чикаго сказал, что существует несоответствие между статданными и тем, как общество относится к экономике, отметив что он делает больший акцент на первом в процессе принятия решений.

Американский индекс SP500

Предлагаю начать с того, что происходит в Америке, речь про индекс SP500.

На графике видно, что с осени прошлого года SP500 удерживал бычий тренд: небольшие откаты выкупались либо от трендовой, либо от скользящей средней. Но в конце той недели ситуация поменялась: 04 апреля трендовая была пробита вниз, причем цена закрытия также была ниже неё. На следующий день произошел отскок вверх, вот только бычьего поглощения так и не случилось. Это во-первых. А во-вторых, отскок уж очень походит на ретест снизу ранее пробитой трендовой. После такого рост обычно не возобновляется… Вот и тут напрашивается либо уход цены вбок, либо снижение. И то, и то — лишь разные варианты коррекции.

Почему вообще обращаю на это внимание? По той простой причине, что корреляция нашего индекса с SP500 хоть и ослабла, но не исчезла. Это всё-равно частично сообщающиеся сосуды. Игнорировать снижение Америки российский🇷🇺 индекс IMOEX скорей всего не будет. Особенно с учетом того, что он уже достиг верхней границы восходящего канала. Произойдет ли коррекция по SP500, мы увидим уже на этой неделе, однако по российским бумагам не лишним будет подтянуть стопы☝️