S&P500 фьючерс | SPX

-

Впереди праздник медведей

Впереди праздник медведейФРС сокращение баланса. Пост с телеграм канала ПРО Деньги

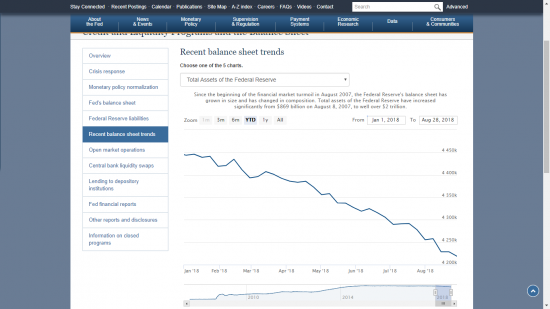

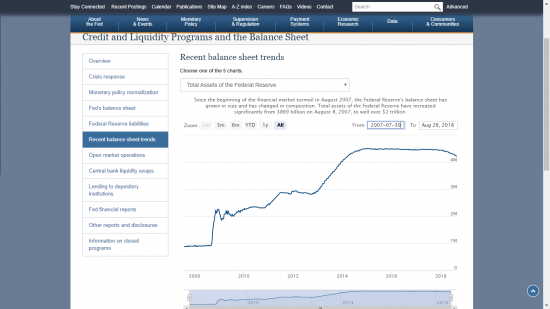

За 8 месяцев 2018 года Федеральный резерв сократил свой баланс с 4 443,7 млрд долларов до 4 218,9 млрд. долларов, сокращение 224,8 млрд. долларов. В планах сократить еще 30 млрд. до 01 октября 2018 года, а с 01 октября уже по 50 млрд в месяц.

Это привело, наряду с повышением процентной ставки ФРС к дружному снижению курса валют развивающихся стран (включая российский рубль). С 2009 по 2015 год баланс ФРС вырос до 4 504,7 млрд. долларов с 900 млрд. долларов. Что привело к аномальному росту SP 500, развивающимся рынкам тоже досталось от этого праздника жизни.

читать дальше на смартлабе Мнение по S&P 500

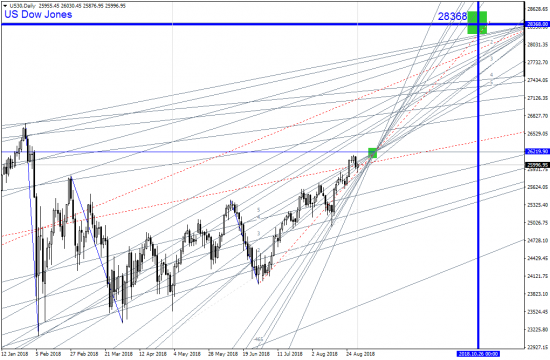

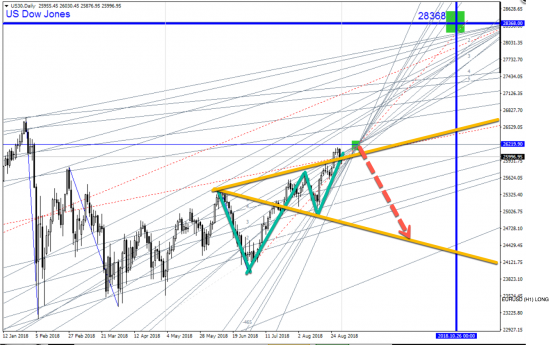

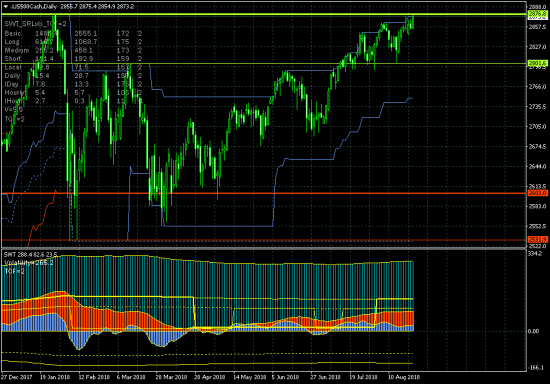

Мнение по S&P 500S&P 500, на неделе, заглянул в свой локальный up-side канал, обновил абсолютный максимум и, решил, там же и остаться на выходные.

После хорошей встряски в первом квартале 2018 последовательно идём на север, цепляясь за нижнюю границу канала, ибо, для тестирования верхней его границы, пока, считаю, предпосылок нет. Наиболее вероятно, что увидим в ближайшие два месяца, боковик: 2916-2715.

Причины, две:

- Рынкам необходима бОльшая ясность в дальнейшей политике ФРС (26 сентября и 8 ноября – решения по ставке). Из «минуток» и речи Пауэлла, отметил для себя, что риторика федрезерва несколько смягчилась, а решения будут приниматься в большей степени, как ситуативные (по выходящим экономическим данным).

- Промежуточные выборы в Конгресс (6 ноября). Согласно экспертному мнению, одна из его палат (палата общин) может Трампу (консерваторам) не достаться (а может и две, кто знает??). Поэтому, в случае каких-либо неожиданностей, встряска на рынках (по индексу) будет обеспечена.

читать дальше на смартлабе

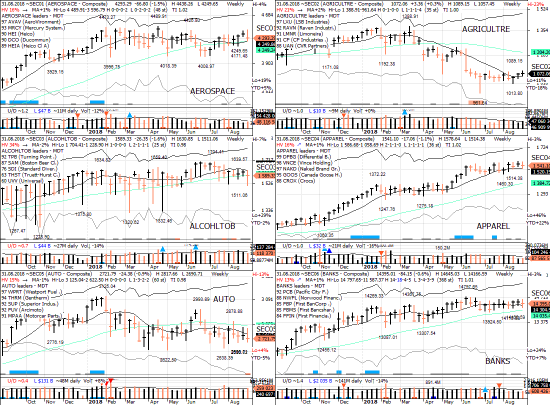

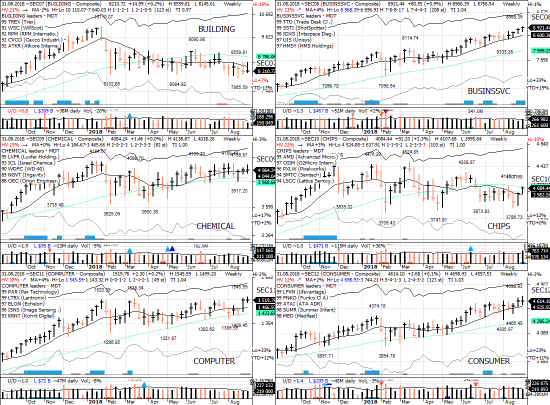

S&P 500 под капотом - секторы США в картинках 31.08.18

S&P 500 под капотом - секторы США в картинках 31.08.18- uptrend 16

- downtrend 1

- sideways 16

Чтобы лучше рассмотреть, щелкайте каждую серию из 6 картинок по отдельности. Композиты построены по разбивке на секторы IBD.

читать дальше на смартлабе

Пытаюсь поймать вершину

Пытаюсь поймать вершину

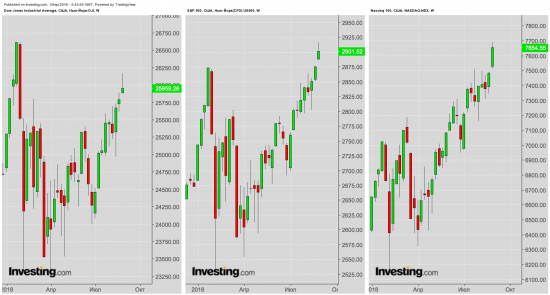

Неделю назад SP500 поставил новый хай. И я начал ждать падающую звезду на недельном графике.

И вот, похоже, это она — на DJI и SPX.

Полагаю, что это может быть следующим этапом перехода к медвежьему рынку

читать дальше на смартлабе О причинах роста фондового рынка США или о риске надувания нового пузыря доткомов.

О причинах роста фондового рынка США или о риске надувания нового пузыря доткомов.

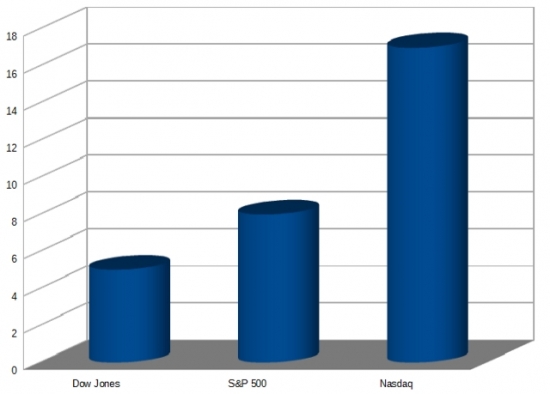

Как видно из диаграммы выше — с начала года на рынке США идет рост.

Так индекс Dow Jones с начала года вырос примерно на пять процентов. В тоже время индекс S&P 500 вырос примерно на восемь процентов. Одновременно индекс Nasdaq вырос более чем на семнадцать процентов с начала года.

И конечно сразу возникают два вопроса. Первый — в чем причина роста американского рынка акций? Второй — не является ли столь бурный рост индекса Nasdaq ничем иным как надуванием нового мыльного пузыря доткомов?

Для начала я отвечу на первый вопрос — несомненно, основными причинами роста являются две. Первая причина это рост доходов корпораций. Вторая причина это снижение налогов по инициативе Трампа. В первую очередь это касается корпоративных налогов. Что снизило давление на крупный бизнес, улучшило бизнес климат, а также повысило инвестиционную привлекательность США.

читать дальше на смартлабе SP500 - 31.08.18. Сценарий роста не нарушен.

SP500 - 31.08.18. Сценарий роста не нарушен.

Общая характеристика ситуации.

Основной тренд — восходящий.

Долгосрочный тренд — восходящий.

Среднесрочный тренд — восходящий.

Краткосрочный тренд — восходящий.

Локальный тренд — в нисходящей коррекции.

Дневной тренд — в восходящей коррекции.

Тренды старших уровней иерархии находятся в фазе роста поддерживая сценарий движения вверх к долгосрочной цели на уровне 3080.0.

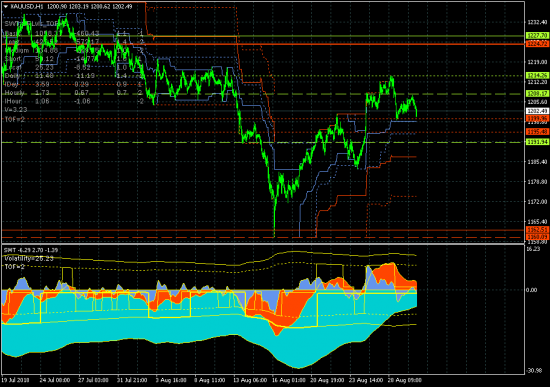

читать дальше на смартлабе snp500 наивный тех анализ

snp500 наивный тех анализ

snp500 нарисовал классическую дивергенцию по RSI

кидайте в меня тапки господа

недельный свечи и RSI на 14

разница экстремумов на лицо

посмотрим что будет через 2-3 недели

читать дальше на смартлабе WSJ: Рост прибыли американских компаний во 2-м кв достиг максимума за 6 лет

WSJ: Рост прибыли американских компаний во 2-м кв достиг максимума за 6 лет

30 августа 2018

ВАШИНГТОН, 30 августа. Во 2-м квартале произошел бурный рост прибыли американских корпораций, чему способствовало значительное снижение налогов и экономический рост, превзошедший ожидания.

Министерство торговли США в среду сообщило, что имеющий наибольший охват индикатор прибыли после уплаты налогов в квартале, истекшем 30 июня, вырос к тому же периоду прошлого года на 16,1%. За последние шесть лет это стало сильнейшим повышением к сопоставимому периоду предыдущего года.

Поскольку в прошлом году был принят закон о снижении ставки корпоративного налога, американские компании, по правительственным данным, в минувшем квартале заплатили на 33% меньше налогов, чем годом ранее. В годовом выражении сокращение соответствует более чем 100 млрд долларов.

Не последнюю роль сыграло и усиление экономического роста. Министерство торговли улучшило оценку годовых темпов роста экономики США во 2-м квартале: с изначального уровня 4,1% до 4,2%.В последние недели рынок акций получал поддержку от положительных экономических данных и хороших отчетов компаний.

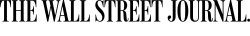

читать дальше на смартлабе Спокойствие рынков на максимумах.

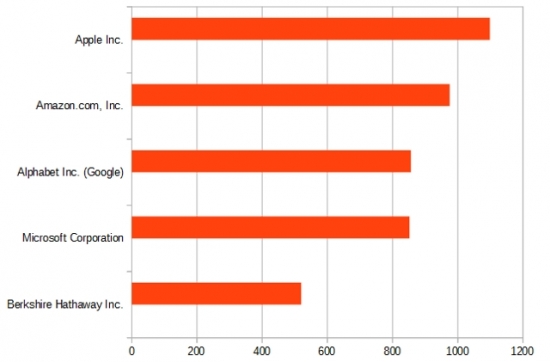

Спокойствие рынков на максимумах.

Суммирование чистой спекулятивной позиции в традиционных защитных активах, золото, 10-летние трежерис и VIX.

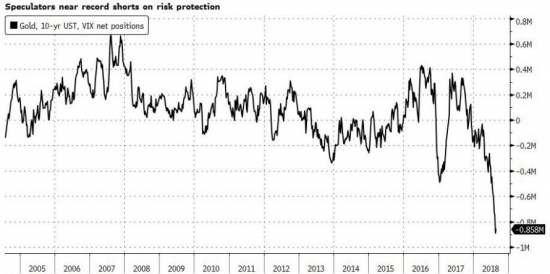

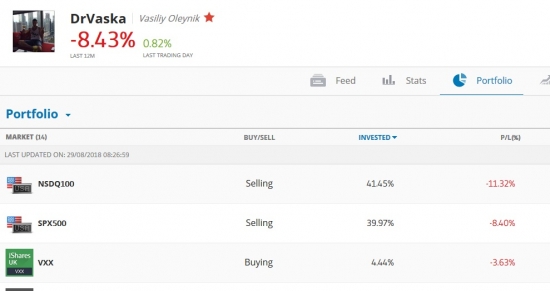

читать дальше на смартлабе Василий шортит америку ещё сильнее

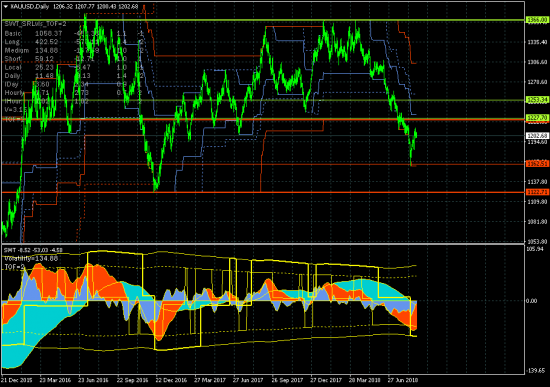

Василий шортит америку ещё сильнее

очень шортовая картинка. надо зашортить побольше.

читать дальше на смартлабе

На ЛЧИ 2018 новые номинации:«Лучший трейдер фьючерсом на индекс американских акций» и «Лучший трейдер фьючерсом на индекс РТС», между участниками номинаций предусмотрен батл- если занимаешь первое место в одной из номинаций и при этом доход превышает доход победителя в другой номинации получаешь еще 250000 дополнительно к основным 250000.

На ЛЧИ 2018 новые номинации:«Лучший трейдер фьючерсом на индекс американских акций» и «Лучший трейдер фьючерсом на индекс РТС», между участниками номинаций предусмотрен батл- если занимаешь первое место в одной из номинаций и при этом доход превышает доход победителя в другой номинации получаешь еще 250000 дополнительно к основным 250000. Когда же ‘обвал’ американского рынка?

Когда же ‘обвал’ американского рынка?

В январе 2018 года американский DJI установил абсолютный максимум 26616.71. До конца сентября есть шанс, что этот уровень будет превышен. Чем важен конец сентября? Закончится финансовый год в США и менеджеры хедж фондов получат возможность выписать себе годовые бонусы. А что последует дальше? Полагаю, 10-12 месяцев неудачных попыток превысить абсолютный максимум и в случае неудачи “ОБВАЛ”.

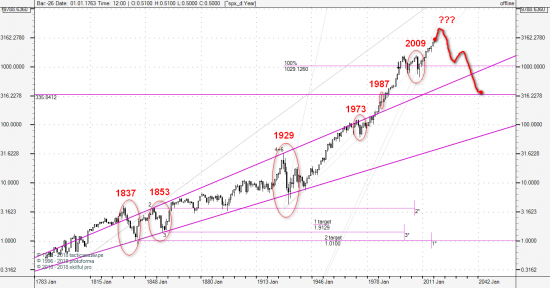

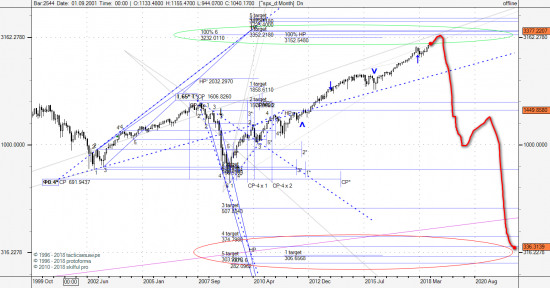

читать дальше на смартлабе SnP500

SnP500

На фоне годового ценового ряда SnP500 с 1790г. мощнейшие экономические кризисы США выглядят локальными историями, а кризис 1987г. вообще смотрится пикселем на экране монитора.

Никто не может точно сказать, когда наступит очередной кризис, но можно с помощью моделей Тактики Адверза точно наметить и присмотреться к ценовым уровням, которые могут выглядеть как кандидаты на разворот.

Две месячные модели МР дают кучный интервал предела текущего роста SnP как 3352-3377 и интервал падения, в случае образования кризиса, в район 300-500.

читать дальше на смартлабе

Всех шортивших насдак вынесли

Всех шортивших насдак вынесли

А сколько было шума про пузырь и благие шорты.Что лишний раз доказало, что очевидное не есть верное.А вот шорт ЕМ дал прибыль, как и лонг доллара.

читать дальше на смартлабе

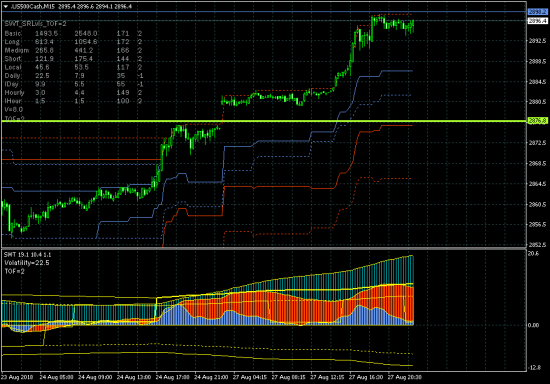

SP500. Наконец прорвало.

SP500. Наконец прорвало.

Падение конечно будет. Это также неизбежно, как восход солнца.

Но пока что все тяготеет к сценарию прорыва глобального максимума на уровне 2876.8 и похода в зону технической долгосрочной цели на уровне 3080. Дойдет — не дойдет вопрос отдельный, но прорыв нужен и прорыв вероятнее всего состоится.

Основной, долгосрочный, среднесрочный и краткосрочный тренды восходящие. По локальному тренду и тренду дневного цикла — боковая коррекция с консолидацией.

А вот если предварительно будет прорван вниз бывший уровень краткосрочного сопротивления 2801.6, то поход вверх отменяется, по крайней мере на время.

Все наблюдаемые тренды в фазе роста. Ждем-с...

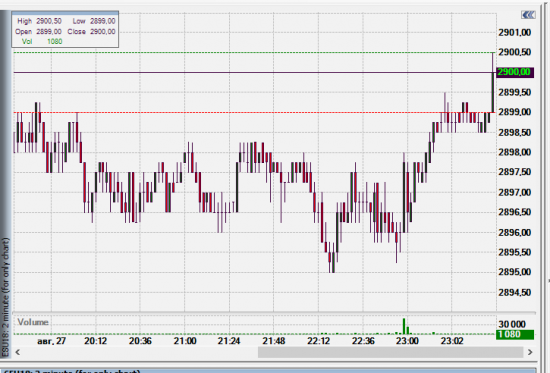

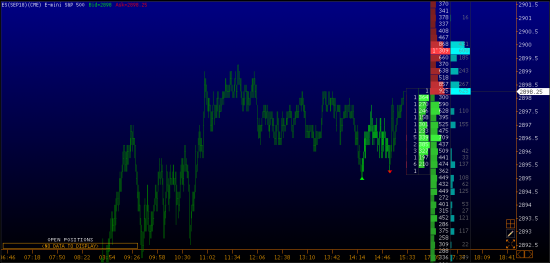

И вот сегодня прорвало...

Весь день не писал, и занят был и смотрел что будет. Интересно...

Досаточно убедительно.

читать дальше на смартлабе Как долго осталось расти американскому индексу SP500?

Как долго осталось расти американскому индексу SP500?

С 2009 года наблюдается растущий тренд на американском фондовом рынке. Ранее на канале пост https://tele.click/pro_dengu/10. Индекс SP500 набирает все новые высоты, 2874 пункта на текущий момент его значение.И это на фоне сокращения баланса ФРС и роста % ставок. Сможет ли он обновить январский максимум 2018 года?, индекс его уже обновил на несколько пунктов. Правда характер роста 2018 года уже происходит со значимыми откатами. Топлива для роста уже не так много, по сути растут на обратном выкупе акций самими компаниями. Валюты развивающихся рынков находятся под давлением, идет укрепление доллара по отношению к ним (бразильский реал, российский рубль, южноафриканский рэнд, турецкая лира, индийская рупия и т.д.)Кэрри трейд активно сворачивается, цены гос. облигаций развивающихся стран снижаются, доллары возвращаются домой.

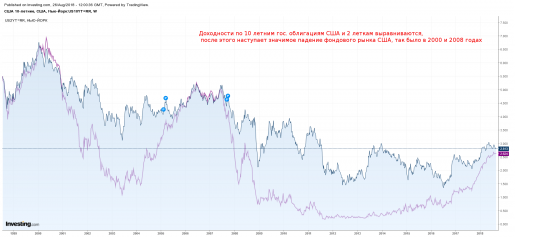

Но есть важный момент. На шкале доходностей между двух и десяти летних гос. облигаций США происходит активное схлопывание спреда доходности (0,189% ), доходности выравниваются.

читать дальше на смартлабе

SP500. На грани прорыва

SP500. На грани прорыва

Падение конечно будет. Это также неизбежно, как восход солнца.

Но пока что все тяготеет к сценарию прорыва глобального максимума на уровне 2876.8 и похода в зону технической долгосрочной цели на уровне 3080. Дойдет — не дойдет вопрос отдельный, но прорыв нужен и прорыв вероятнее всего состоится.

Основной, долгосрочный, среднесрочный и краткосрочный тренды восходящие. По локальному тренду и тренду дневного цикла — боковая коррекция с консолидацией.

А вот если предварительно будет прорван вниз бывший уровень краткосрочного сопротивления 2801.6, то поход вверх отменяется, по крайней мере на время.

Все наблюдаемые тренды в фазе роста. Ждем-с...

читать дальше на смартлабе

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)