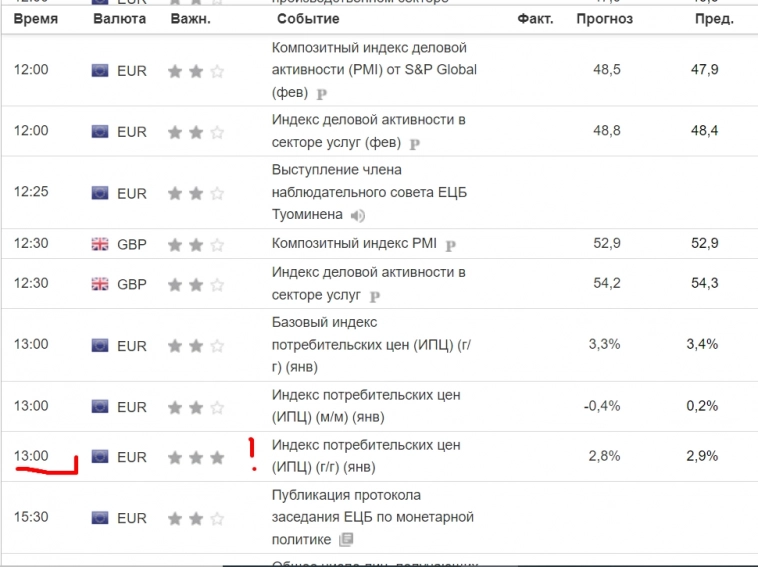

Данные по инфляции в январе усложняют предстоящие решения ФРС США по процентной ставке — президент ФРС Ричмонда Томас Баркин

Данные по инфляции в январе, при этом потребительские и оптовые цены росли быстрее, чем ожидалось, усложняют предстоящие решения

центрального банка США по процентной ставке, заявил в среду президент Федеральной резервной системы Ричмонда Томас Баркин.

Отчеты, опубликованные на прошлой неделе, «подчеркивают проблему, с которой мы столкнулись в последних данных», поскольку замедление инфляции зависит от падения цен на товары, в то время как инфляция жилья и услуг остается нестабильной, сказал Баркин в интервью Sirius XM. Хотя он сказал, что не хотел придавать «слишком большое значение» январским данным, в частности, из-за сезонных проблем с измерениями, «это определенно не облегчило ситуацию. Это усложнило ситуацию».

Темпы общей инфляции потребительских цен снизились в январе до 3,1% в годовом исчислении по сравнению с 3,4% в декабре. Но базовый показатель, без учета волатильных продовольственных и энергетических компонентов, остался неизменным на уровне 3,9%; инфляция цен производителей также была выше, чем ожидалось, в течение месяца, как и рост числа рабочих мест и заработной платы.

Авто-репост. Читать в блоге

>>>