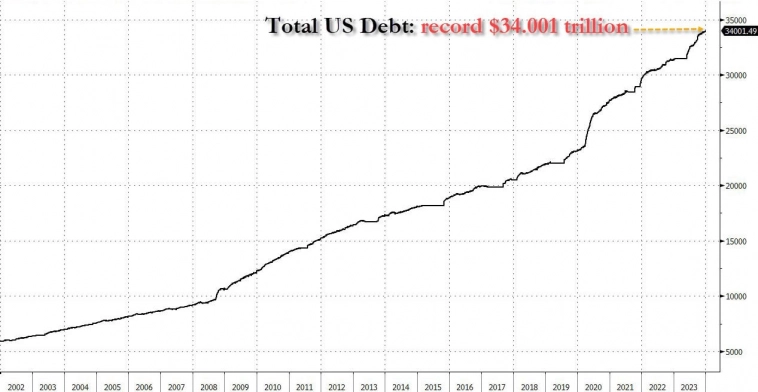

В телеге под последним постом больше сотни комментариев. И там есть очень много ошибок понимания, интуитивно легко упустить суть логики госдолга.

Прежде всего, занимать государству может быть выгодно. И отдавать долги нет нужды, достаточно обслуживать. Более того, можно жить в вечном дефиците. Т.е. всегда занимая. В конце ссылка на простенький калькулятор этого дела..

Суть в том что вечный дефицит бюджета ДА возможен, при наличии достаточного роста экономики, и достаточно низких инфляции и стоимости займа.

Например при стоимости займа в 4%, инфляции 3%, дефиците бюджета в 5% от ВВП(!), и реальном росте экономики в 3,5% долг никогда(!) не будет выше 200% от ВВП.

При том до 100% от ВВП он вырастет за 30 лет.

До 150% за 29. Ой, рост в два раза медленней, как же это возможно? :D

До 199% расти придется больше 150-и лет.

Почему так? А потому что инфляция + реальный рост ВВП = номинальный рост ВВП, и он превышает стоимость займов. В нашем случае — на 2,5% годовых. И в тот момент когда новые займы на покрытие нашего бюджета (5%) упираются в обесценивание долга как процента от ВВП — долг как процент от ВВП перестает расти. В нашем случае это 200%.

Авто-репост. Читать в блоге >>>