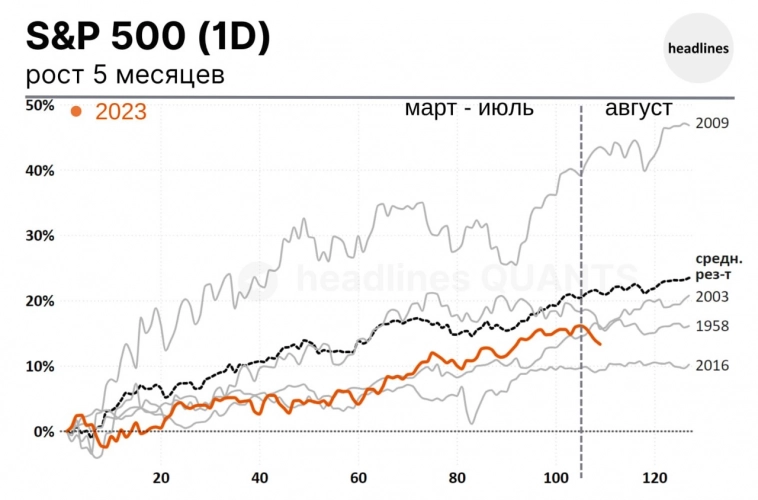

S&P 500 вырос на +15.6% за 5 мес. (с марта по июль).

● Всего наблюдалось 29 случаев роста 5 мес. подряд с 1950 г.

● 5 из них рост происходил с марта по июль (включая 2023 г.)

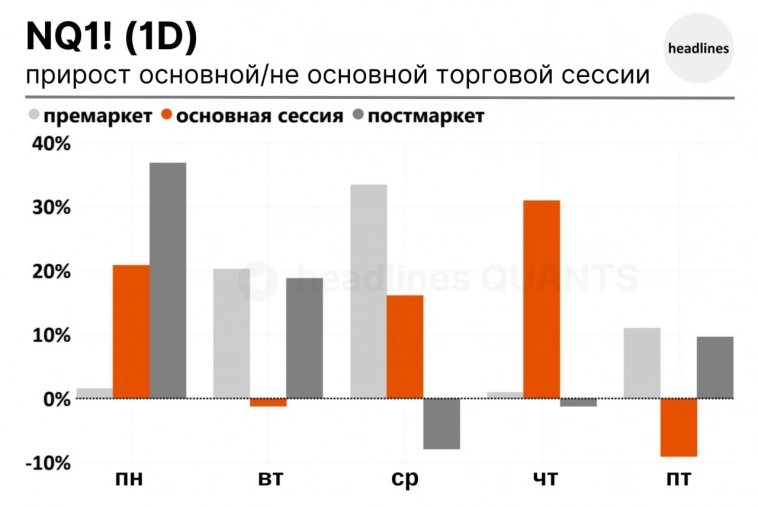

На графике — 5 случаев роста с марта по июль, плюс август.

● Средний результат показывает, что в августе S&P 500 продолжает рост.

● В 1958, 2003, 2009 и 2016 годах 5-месячный рост происходил после долгого нисходящего движения и установления минимумов.

источник: headlines Q.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

Авто-репост. Читать в блоге >>>