Помните, что произошло на Уолл-стрит 13 октября 2022 года? Это было почти четыре месяца назад, для рынков это далекое прошлое, так что не волнуйтесь, если вы забыли. Мы вам напомним

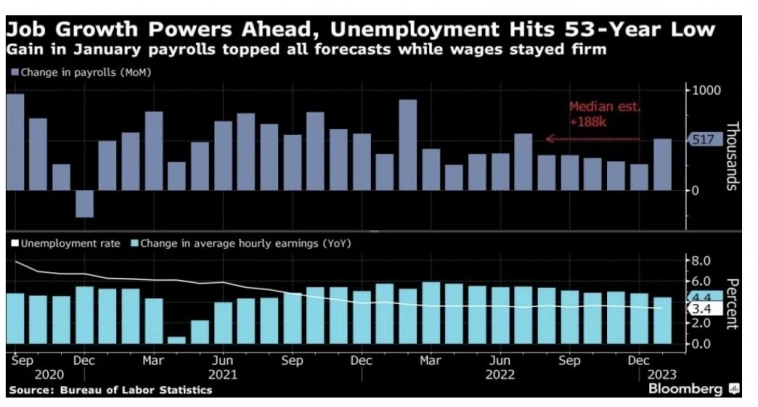

13 октября 2022 года был опубликован отчет об индексе потребительских цен за сентябрь. И это была полная катастрофа. Данные показали, что потребительские цены выросли в сентябре на 0,4%, это больше, чем ожидалось, рост оказался на 8,2% больше по сравнению с прошлым годом, несмотря на агрессивное повышение ставок ФРС.

Акции падали в течение всего 2022 года в основном из-за того, что инвесторы опасались, что высокая инфляция заставит ФРС повысить ставки, что в свою очередь приведет экономику к рецессии. Таким образом, имело смысл ожидать, что еще один горячий отчет об инфляции, показывающий, что все повышения ставок до сих пор были напрасными, вызовет еще одно падение цен на акции.

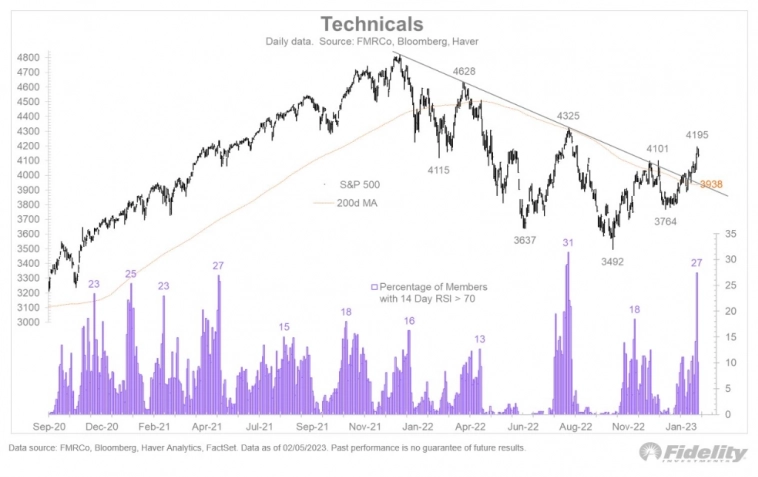

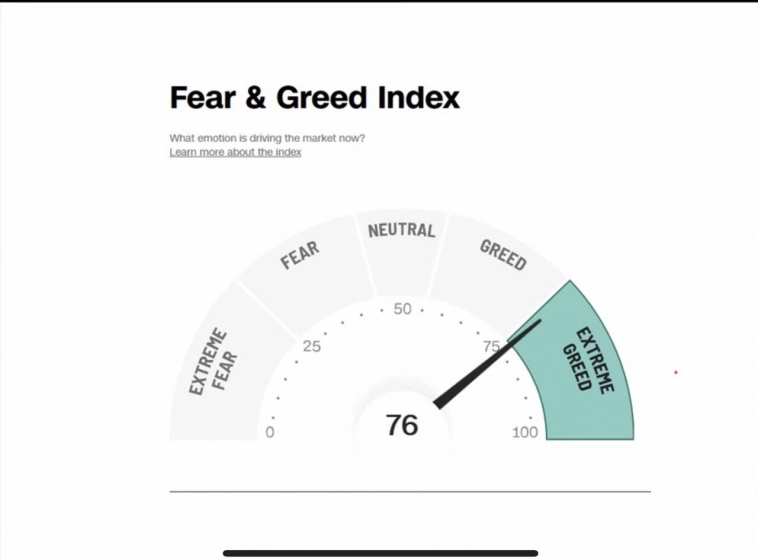

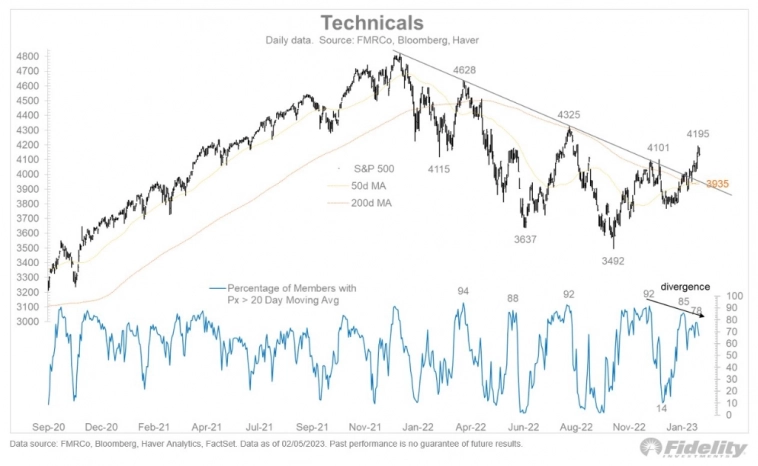

Но это не так. 13 октября оказалось днем, когда рынок достиг дна в 2022 году. Вчера, 2 февраля 2023 года, индекс SP500 закрылся на отметке 4180, что на 19,7% выше октябрьского минимума на отметке 3492.

Авто-репост. Читать в блоге >>>

Тип сделки: buy limit

Тип сделки: buy limit