S&P500 фьючерс | SPX

-

Как вам такая инвест идея на рынке США?

Как вам такая инвест идея на рынке США?

Всем добрый вечер. Как известно впереди в Америке праздники которые наступают раньше чем у нас. Все пойдут в магазины тратить свои пособия по безработице в связи с этим появилась краткосрочная идея покупки ретейлеров США + защита от инфляции как вариант. Можно ещё присмотреться к производителям бытовой техники связанной с обогревом домов ( это на тот случай если зима и вправду будет холодной).

Авто-репост. Читать в блоге >>> Продавайте сейчас, в среду ФРС поднимет ставки и будет уже поздно — Bank of America

Продавайте сейчас, в среду ФРС поднимет ставки и будет уже поздно — Bank of America

Продавайте сейчас, в среду ФРС поднимет ставки и будет уже поздно — Bank of AmericaСдувание пузыря акций крупных технологических компаний в стиле краха рынка доткомов наступит вслед за повышением ставки ФРС — и инвесторы должны продавать сейчас до надвигающегося краха, заявляет Bank of America.

Ралли в рамках восстановления фондового рынка на прошлой неделе представляет собой возможность для инвесторов продать акции в преддверии предстоящего «шока» подъема процентной ставки ФРС, сказал Майкл Хартнетт из Bank of America в пятничной записке.

Трейдеры работают на площадке Нью-Йоркской фондовой биржи (NYSE). Спенсер Платт / Getty Images

Хартнетт рекомендует инвесторам «продавать на росте», а не «покупать на падении» акций, поскольку повышение процентных ставок вот-вот потрясет Уолл-стрит и на фоне предстоящего спада акций технологических компаний, поразительно похожего на лопнувший пузырь доткомов в 2000 году.

Авто-репост. Читать в блоге >>>

Шорт S&P500 официально закрыт👍 и это была отличная сделка

Шорт S&P500 официально закрыт👍 и это была отличная сделка

Когда вы торгуете со стопами, вы всегда закрываете позицию по самым невыгодным ценам. Именно поэтому большинство людей делают следующее:

1. не ставят стопы а потом испытывают предел своей боли, пока рынок медленно но верно нарезает их живую колбасу по миллиметру.

2. переоткрывают позиции сразу после того, как сработал стоп, потому что начинает казаться, что рынок вот-вот развернется.

Это действительно обидно, когда ты собрал стоп, а рынок развернулся и пошел в твою сторону. Особенно обидно, когда ты сделал это публично. Ведь ты знаешь, что над тобой будут ржать злопыхатели😁 В этом кстати нет ничего плохого, потому что это же тоже возможность сделать приятное людям😁

Теперь давайте посмотрим, на эту прекрасную (без иронии) сделку. Сделка была открыта со стопом 20 пунктов и давала потенциальную прибыль 200 пунктов. Да, у меня не получилось заработать эту прибыль, но это все равно была отличная сделка, так как соотношение профит/лосс в ней доходил до 1/10!

А теперь о том, что может быть обидно.

Авто-репост. Читать в блоге >>> Так все- таки вверх или вниз?

Так все- таки вверх или вниз?

Неоднократно вижу и слышу, что идём или вверх или вниз. С одной стороны, акции должны расти вверх ввиду раздутой инфляции (ну куда ещё должен идти капитал?! В облигации под 2%!?), а с другой должны идти вниз как только ФРС начнёт запускать цикл ужесточения. Неужели ускорение тейперинга и… возможное повышение ставки на 0,25-0,5% вызывет паническую реакцию у мирового капитала, и, возможно, обвал снп500 на 20-30%)?

Авто-репост. Читать в блоге >>>

Учитесь торговать на бирже или лайфхак от эксперта

Учитесь торговать на бирже или лайфхак от эксперта

Ну что дорогие мои ученички и непрофессионалочки! Решил показать Вам как надо совершать сделки. На рисунке (график СП500) наглядный пример того, где надо было открыть сделку, и где надо было ее закрыть. За полтора года доходность составила бы более 100% при нажатии всего лишь двух кнопок. Запомните: две кнопки — 100% доходности! Чем меньше кнопок — тем больше доходность. Это первое правило профессионального трейдера!

В следующий раз я преподам вам второй урок и озвучу очередное правило. А пока — тренируйтесь!

Авто-репост. Читать в блоге >>> Институционалы сокращают позиции в S&P500

Институционалы сокращают позиции в S&P500

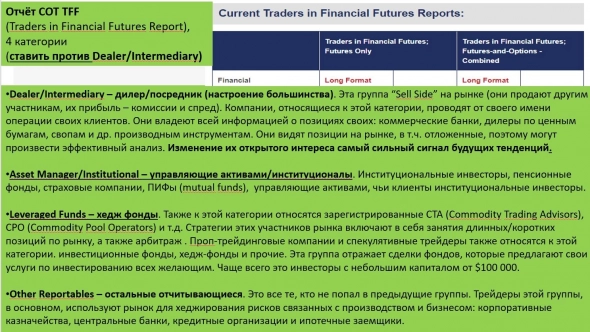

Скачал с сайта CFTC, обработал изменение чистых позиций ( = лонг минус шорт).

Зелёные цифры — это положительные чистые позиции (лонг больше шорта).

Красные цифры — это отрицательные чистые позиции (шорт больше лонга).

Теория.

Изменения чистых позиций за год

(синий график и плавая шкала — S&P500, в данном случае, базовый актив, красный график — Dearets / Intermediary, мелкие участники, ставящие через посредников, зелёный график — институционалы).

Авто-репост. Читать в блоге >>>

Неужели поехали куда надо давно уже!? и до фрс…

Валентин Елисеев, интересно!? пару тыщь пройдем сегодня!?

сп500 и евродоллар

сп500 и евродоллар

cп500 покупать 4705 цель 4735 и евродолар закрывать шорт и покупать по 1,1290 цель 1,1320

Авто-репост. Читать в блоге >>> Рынок ждет инфляцию

Рынок ждет инфляциюВ 16-30 выйдут данные об инфляции в США, а в 18-00 данные об ожиданиях потребителей, и рынок их очень ждет. Ранее распродавались акции техсектора всю неделю, их откупили на buybackе и закрытии шортов, и далее они замерли.

Сказанное имеет эффект и в России: если будут высокие цифры, короткие ставки в США подскочат, и это порой бьет по рынку. Намек на быстрое сокращение QE надавит на рынок, и на росте волатильности могут прогуляться вниз все рисковые активы: tech, нефть, крипто, шатнет РТС и так далее… (по большей части это будет волатильность и повод купить, но все же движение есть движение)

Так это или нет так, мы увидим на сегодняшней торговой сессии. Далее же нас ждет ФРС в начале новой недели и уход в Christmas для западных инвесторов к 27-ому числу. Этот период, как правило, позитивен.

16-30 AND 18-00 MAY BRING VOLATILITY

Авто-репост. Читать в блоге >>> Инсайдеры продают последние акции! Угроза для ралли? Какие акции распродают больше всего?

Инсайдеры продают последние акции! Угроза для ралли? Какие акции распродают больше всего?

Вчера позвонил друг детства, работает водителем дальнобойщиком, и попросил совет, какого брокера выбрать и что вообще надо, чтобы начать “зарабатывать” на бирже. Желание хорошее. Но в это же время мы видим, как инсайдеры распродают свои акции. Чью сторону занять? И какие акции наиболее токсичны в моменте, рассказал в этом видео.

Авто-репост. Читать в блоге >>> сп500 и евродоллар

сп500 и евродоллар

продавать сп500 4677 (текущая цена) цель 4652, стоп 4705 и евродоллар продавать 1,1283 цель 1,12400 стоп 1,1350

Авто-репост. Читать в блоге >>>

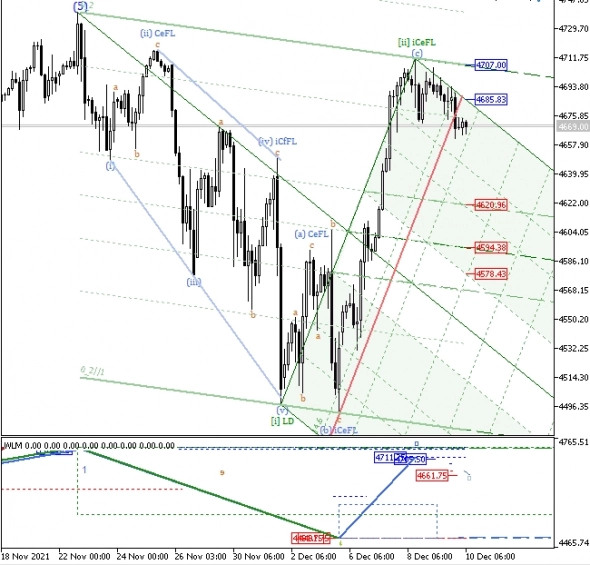

Обзор S&P500

Обзор S&P500

Публикации являются личным мнением автора о сложившиеся ситуации на рынке и не являются торговыми сигналами и руководством к открытию сделок.

Авто-репост. Читать в блоге >>>

Масоны раскрыли когда будут валить рынок

Секретная карта составлена с учетом всех влияний, а потом продажные сми будут им помогать… распространяется среди особо избранных.

Впрочем как всегда, чего удивляться.

Я видел дату. Срисовал. Там куча каких-то матвычислений.

Ну а чем им, все деньги приберут к рукам. А вы будете надеяться на то, что отскочит.

Авто-репост. Читать в блоге >>>

🌠realbaffet🌠,

х/ф «Люди в черном» 1 часть...

— Что он сказал?

— Он сказал, что Мир умрёт ...

— Когда? Масоны раскрыли когда будут валить рынок

Масоны раскрыли когда будут валить рынок

Секретная карта составлена с учетом всех влияний, а потом продажные сми будут им помогать… распространяется среди особо избранных.

Впрочем как всегда, чего удивляться.

Я видел дату. Срисовал. Там куча каких-то матвычислений.

Ну а чем им, все деньги приберут к рукам. А вы будете надеяться на то, что отскочит.

Авто-репост. Читать в блоге >>>

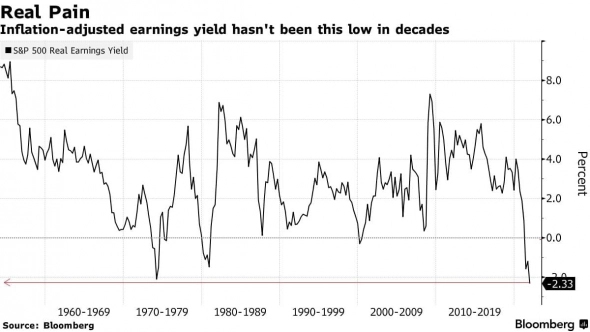

Реальная доходность S&P 500 не было такой низкой с начала «Холодной войны»

👉 По словам стратегов Bank of America Corp., реальная доходность по акциям США составляет -2,9%. Это самый низкий показатель с момента, когда Гарри Трумэн был президентом в начале холодной войны👉 Аналитики BofA считают прогнозы по восстановлению инфляции до 2,5% за следующий год слишком оптимистичными. Они предрекают самое резкое падение рынка за 4 десятилетия

👉 Согласно BofA медвежий рынок наступал после Второй мировой войны, стагфляции 1970-х годов, «шока Волкера» 1980-х и технического пузыря 2000 года. Именно в эти периоды S&P 500 достигал отрицательной доходности

Авто-репост. Читать в блоге >>>

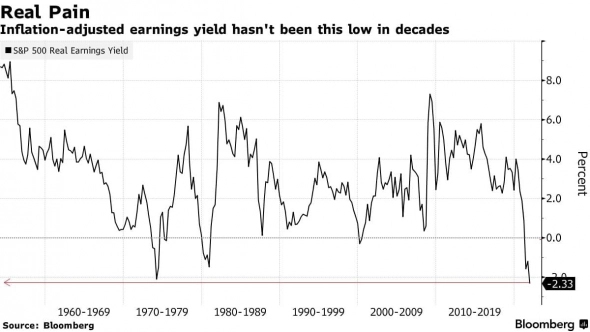

Все Верно, Ожидают наверное завершения коррекции по индексу доллара...?) Завтра данные по инфляции...?) Реальная доходность S&P 500 не было такой низкой с начала «Холодной войны»

Реальная доходность S&P 500 не было такой низкой с начала «Холодной войны»

👉 По словам стратегов Bank of America Corp., реальная доходность по акциям США составляет -2,9%. Это самый низкий показатель с момента, когда Гарри Трумэн был президентом в начале холодной войны👉 Аналитики BofA считают прогнозы по восстановлению инфляции до 2,5% за следующий год слишком оптимистичными. Они предрекают самое резкое падение рынка за 4 десятилетия

👉 Согласно BofA медвежий рынок наступал после Второй мировой войны, стагфляции 1970-х годов, «шока Волкера» 1980-х и технического пузыря 2000 года. Именно в эти периоды S&P 500 достигал отрицательной доходности

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)