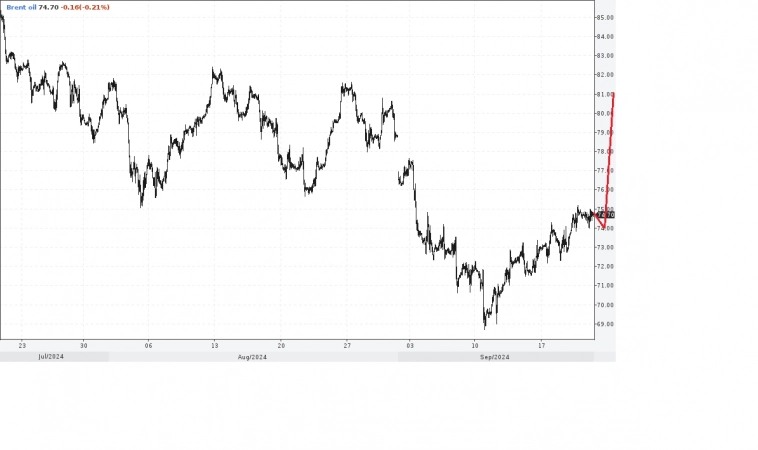

Нефть

-

Нефть. Лонг 9/23/2024

Нефть. Лонг 9/23/2024#CL Long

Long: 71

Цель: >71.55

Источник t.me/plumalgo/389

Авто-репост. Читать в блоге >>> 👀 S&P - Золото - Нефть - Йена / Итоги недели / Прогноз

👀 S&P - Золото - Нефть - Йена / Итоги недели / Прогноз📉 S&P500 — 7-я неделя базового цикла (20 недель в среднем). Титаническими усилиями S&P и DJIA таки пробили уровень 19 августа (https://t.me/jointradeview/11) и уровень Алголя (https://t.me/jointradeview/161). Как я уже писал на прошлой неделе (https://t.me/jointradeview/225), это ставит под вопрос медвежью характеристику текущего базового цикла.

👉 Продолжаем работать по нашим экстремум-прогнозам. Они не зависят от бычьего или медвежьего состояния рынка и приносят хороший стабильный доход. Следующий экстремум-прогноз 20-23 сентября (https://t.me/jointradeview/20) ожидается в понедельник. Посмотрим, как он отразится на перегретом рынке.

🏆 ЗОЛОТО — 13-я неделя базового цикла (15-20+ недель). По золоту отработала обещанная на прошлой неделе (https://t.me/jointradeview/225) коррекция на уровень сопротивления 19 августа. Ожидавшийся бычий тренд в самом разгаре. Как я писал в середине августа (https://t.me/jointradeview/197), золото вышло на неизведанную территорию вне технического анализа. Цикличность при этом никто не отменял. Обратите внимание, что базовый цикл близок к зрелости.

Авто-репост. Читать в блоге >>> Вместо тысячи журналистских слов...

Вместо тысячи журналистских слов...Согласие в наличии дефицита предложения.

Разногласие в абсолютных значениях.

(https://www.opec.org/opec_web/en/publications/338.htm)

(https://iea.blob.core.windows.net/assets/179a11dc-485c-45a6-a6b9-b4fe139dcb9d/-14MAR2024_OilMarketReport.pdf)

Всем удачных инвестиций!

Не является индивидуальной инвестиционной рекомендацией.

Авто-репост. Читать в блоге >>> Прогноз по рынку от Аляски 23.09.2024 год. Нефть, ММВБ, Золото, Доллар, Sp500

Прогноз по рынку от Аляски 23.09.2024 год. Нефть, ММВБ, Золото, Доллар, Sp500

Прежде чем начать идти по дороге жизни, ты должен определиться как ты будешь идти, чтобы не ломать себя через колено.

Это больно на самом деле и многие просто сходят с дистанции — заканчивают эту жизнь, иногда добровольно.

Идти по велениям своего разума — ничтожно, ибо твой разум не принадлежит тебе. Он принадлежит так называемому „ обществу”. Так называемое „ коллективное сознание” сделает из тебя хорошего, послушного гражданина общества. Но это в лучшем случае, в худшем из тебя сделают убийцу и насильника. Вы думаете навеяно прошлым?

Совершенно нет.

Прочтите ещё раз первый абзац этого поста. В этом есть смысл и повод задуматься.

Есть всего два пути — выбирать тебе. Первый путь подразумевает жизнь с велением разума. Второй путь — с велением души.

Большинство людей живёт с велением разума. Они постоянно в бешеной гонке по жизни, в марафоне желаний и вожделений. Они всю жизнь пытаются заработать деньги или зарабатывают эти деньги, не считаясь с чужими судьбами и жизнями. Цель заработать деньги- это путь к страданиям и лишениям. Кто хочет заработать деньги — всегда бедны.

Авто-репост. Читать в блоге >>> Нефть лонг 74.505

Нефть лонг 74.505

Здравствуйте!

BRENT лонг 74.505

PnL +7.392$ с 09.09.24

Текущие позиции онлайн в открытом канале t.me/redalertinfo

*Предлагаемая информация не является индивидуальной инвестиционной рекомендацией и не относится к деятельности по инвестиционному консультированию.

Получателям информации необходимо самостоятельно изучить вопрос о возможных рисках.

Авто-репост. Читать в блоге >>> 23.09 Премаркет. Новости рынка, ключевые бенчмарки, технический анализ: ТКСХолд ао, Газпром, Лукойл.

23.09 Премаркет. Новости рынка, ключевые бенчмарки, технический анализ: ТКСХолд ао, Газпром, Лукойл.Про экспорт удобрений в Китай

- За первые восемь месяцев 2024 года Россия экспортировала в Китай удобрения на сумму 976 миллионов долларов, что на треть больше по сравнению с аналогичным периодом 2023 года;

- Продажи калийных удобрений выросли в 1,4 раза и достигли 854,5 миллиона долларов, тогда как азотные удобрения выросли в 2,6 раза до 130 миллионов долларов, в то время как продажи смешанных удобрений сократились на 17%.

Про «Роснефть»

- «Роснефть» выкупила по оферте 75% биржевых облигаций, номинированных в китайских юанях;

- Десятилетние облигации выпуска серии 002Р-12 были размещены в 2022 году на сумму 15 миллиардов юаней;

Про «Хэдхантер»

- Московская биржа допустила акции компании «Хэдхантер» к торгам с 26 сентября 2024 года, ранее дата старта была запланирована на 25 сентября;

- Акции компании будут включены в первый уровень списка ценных бумаг, допущенных к торгам.

Про биткоин и MicroStrategy

- MicroStrategy докупила 7 420 биткоинов на сумму 458 миллионов долларов по средней цене 61 750 долларов за монету, увеличив свои резервы до 252 220 BTC;

Авто-репост. Читать в блоге >>> Биржевые будни Тихомирова А.А.

Биржевые будни Тихомирова А.А.

🛡Приветствую, уважаемые коллеги.

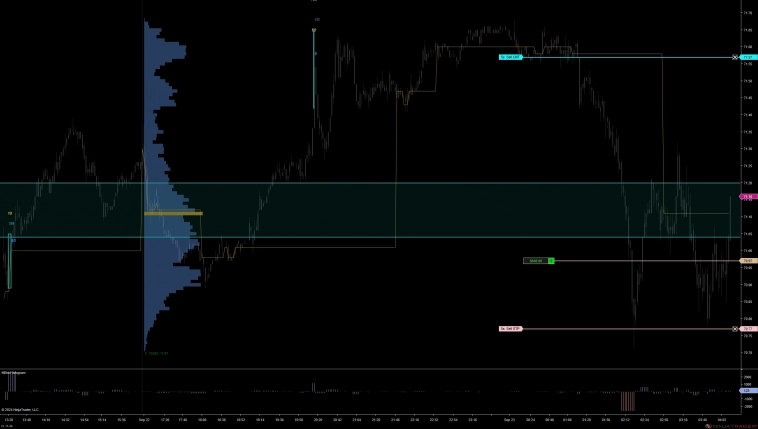

✔️ Нефть на прошедшей неделе выполнила важные цели вверху. В данный момент можно зачесть закрепление выше уровня 74.50 и дорога на 76 открыта. Обострение на БВ играет на руку нефтяных быкам, но не все так просто. Основное вью за переход в downtrend и поэтому вверх играть опасно. Тем не менее, локальные отрезки роста есть — так после очередного удержания 74.50 можно было покупать, но потенциал сделки невелик.

Резюме: покупки становятся опасными, разворот тренда очень вероятен и даже какой либо вынос вверх общую картину не изменит.

✔️ Природный газ немного изменил прогноз и в данный момент шансы на рост повысились. На прошедшей неделе основное сражение развернулось за уровень 2300, который быки уверенно преодолели лишь к концу недели.

Я это допускал и с четверга было в ожиданиях достижение отметки 2450.

Сейчас велика вероятность с этих уровней развернуться, но признаков бифуркации ещё нет. При удержании отметки 2450 открывается потенциал роста к 2600.

Авто-репост. Читать в блоге >>> Утренний обзор (мамбофьюч, сберофьюч, фьюч юань-рубль, газ(NG), Брент)

Утренний обзор (мамбофьюч, сберофьюч, фьюч юань-рубль, газ(NG), Брент)MX(фьюч на индекс мосбиржи)

На дневном графике цена продолжает свой рост, отбившись на открытии от ема55. Пока цена выше 284125 ждем продолжения роста и добоя до сильных сопротивлений в виде гориз.уровня 296825 и границы желтого канала, закрепление выше которых станет окончательным сигналом на среднесрочный рост

Для сделки(торгуем отбой или пробой уровня) ждем тест гориз.уровней 296825, границы синего(281450) и желтого(293700) каналов

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильных уровней — горизонталей 286925 и 284125

На часовом графике цена утром протестировала границу желтого канала, после чего продолжила свой рост. Пока цена выше этого уровня и горизонтали 285475 ждем продолжения роста и добоя до сильного сопротивления 295250

Для сделки(торгуем отбой или пробой уровня) смотрим тест границы желтого(286500 на утро) канала и гориз.уровня 295250

В случае четких тестов можно входить от менее сильных гориз.уровней 299900, 285475, 278875SR(фьюч на Сбер)

На дневном графике цена продолжила свой рост и дошла до сильного сопротивления в виде гориз.уровня 28185, закрывшись под ним. Пробой этого уровня с тестом сверху даст сигнал на продолжение роста и добой до следующих сопротивлений в виде границ розового и синего каналов. Отбой от этого уровня вернет цену к снижению

Авто-репост. Читать в блоге >>> Итоги недели: новая ставка ФРС, цены на нефть и экономика Китая

Итоги недели: новая ставка ФРС, цены на нефть и экономика КитаяДанные из Китая не радуют: по мере публикации статистики пессимизм трейдеров в отношении экономики КНР усиливается. Как замедление экономики Поднебесной отразится на сырье и, в частности, нефтяном секторе и каким эхом отзовется на российском рынке и курсе рубля? Ответы не только на эти вопросы ищем в новом выпуске «Итогов недели» вместе с Тимуром Нигматуллиным, а также разбираемся, как действовать инвестору в период коррекции рынка.

Выпуск также доступен в YouTube и «ВК Видео».

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

Авто-репост. Читать в блоге >>> Нефть

Нефть

По нефти мы достигли обозначенного объемного уровня в рамках коррекции. Смотрим на развитие цены, ожидаю тут окончательного формирования коррекционной тройки АВС, после которой либо на пробитии 0-В, либо экстремума В можно будет присоединиться к шорту

Не является индивидуальной инвестиционной рекомендацией

Авто-репост. Читать в блоге >>> Сиуация по основным активам - Золото, Нефть, Газ, SnP, Si, EURUSD, РТС и MX

Сиуация по основным активам - Золото, Нефть, Газ, SnP, Si, EURUSD, РТС и MX

Золото продолжает рост по прогнозу, первая возможная цель 2675$ далее 2950$. Пока цена не развернулась, не нужно брать короткие позиции, вынести могут прилично.

Нефть — ключевой уровень пока 75,1$, от него пошел отбой, если же цена закрепляется выше, можно от уровня работать в лонг. Если цена проходит выше 81-82$ стоит наращивать лонги со стопом на добавку. Там снова открываются неплохие цели наверх, если же цена пойдет на снижение с понедельника — цели могут быть на перелой, опять же работать с коротким стопом. Шорт закрыл по 72$ .

По природному газу цена пошла наверх от уровня 2,26$ (брал лонг, стоп в БУ) первая цель может быть в районе 3,44$.

SnP закрепился выше 5660, если цена проходит выше 5764, цель роста может быть от 6175 до 6250п. Если отбивается от 5764 или уходит ниже 5660 — шорт с коротким стопом.

Доллар Рубль — цена продолжает идти по моему прогнозу (мой пост про девальвацию), первая цель 96400, если проходит выше 96500, цели движения могут быть вплоть до 110000-130000п. В позиции от 88200, пока не вижу смысла прикрывать даже часть.

Авто-репост. Читать в блоге >>>

Россия активизирует использование санкционных танкеров для экспорта своей нефти

Россия активизирует использование санкционных танкеров для экспорта своей нефти

По данным отслеживания танкеров, собранным Bloomberg, в августе в общей сложности шесть нефтяных танкеров, попавших под санкции США, ЕС и Великобритании, загружали нефть из России, и по крайней мере еще шесть сделали то же самое в сентябре.

dzen.ru/a/Zu5_2zNcdHXYpay2

Авто-репост. Читать в блоге >>> Итоги торгов 20.09.2024. Новости рынков и ключевые бенчмарки.

Итоги торгов 20.09.2024. Новости рынков и ключевые бенчмарки.

Новостной фон:

Рост поставок сжиженного газа в Китай

- В июле 2024 года Россия поставила в Китай 872 тысячи тонн сжиженного природного газа (СПГ), что стало максимальным объемом за последние 12 месяцев;

- Поставки СПГ в Китай обеспечиваются за счет увеличения производства на ключевых российских заводах, таких как «Сахалинская энергия», «Ямал СПГ», «Газпром СПГ Портовая» и «Криогаз-Высоцк»;

- Общий объем поставок СПГ в страны Азии, включая Китай, Японию и Южную Корею, составил 1,035 миллиона тонн за июль;

- Россия удерживает третье место по объему поставок СПГ в Китай, уступая только Австралии и Катару, однако по суммарным поставкам трубопроводного и сжиженного газа страна сохраняет лидерство, удерживая более 20% рынка.

Оферта на выкуп акций компании «ЕвроТранс»

- Компания «ЕвроТранс», управляющая сетью автозаправочных комплексов и электрозарядных станций, объявила о выкупе 20 миллионов акций в августе 2027 года по цене 350 рублей за акцию;

Авто-репост. Читать в блоге >>> Нефть. Шорт/Лонг 9/20/2024

Нефть. Шорт/Лонг 9/20/2024#CL Short

Зона сопротивления предложения

Short: 71

Цель: <70,5🛢📉

#CL Long

Зона поддержки предложения. В диапазоне. EnR

Long: 70,60

Цель: >71,10

Источник t.me/plumalgo/389

Авто-репост. Читать в блоге >>> Мировые хедж-фонды настроены максимально медвежьи в отношении нефти.

Мировые хедж-фонды настроены максимально медвежьи в отношении нефти.

Хедж-фонды и другие управляющие активами никогда не были так пессимистичны в отношении перспектив цен на нефть, поскольку множатся признаки(https://www.investing.com/news/commodities-news/global-manufacturers-lose-momentum-as-inflation-worsens-kemp-2816616) того, что крупнейшие индустриальные экономики близки к рецессии. Инвесторы также пришли к выводу, что у Саудовской Аравии и ее союзников по ОПЕК + закончились варианты, и они либо не могут, либо не будут ограничивать собственную добычу дальше, чтобы компенсировать замедление роста потребления и падение цен.

Под технику и новости приходят: t.me/real_economics/99

Хедж-фонды и другие финансовые менеджеры продали эквивалент 128 миллионов баррелей по шести наиболее важным фьючерсным и опционным контрактам за семь дней, закончившихся 10 сентября. Управляющие фондами(https://www.zerohedge.com/commodities/traders-are-most-bearish-oil-record-bears-conclude-opec-has-run-out-options) продавали нефть в течение восьми из последних десяти недель, сократив свои совокупные позиции в общей сложности на 558 миллионов баррелей с начала июля.

Авто-репост. Читать в блоге >>> 20.09 Премаркет. Новости рынка и ключевые бенчмарки.

20.09 Премаркет. Новости рынка и ключевые бенчмарки.Новостной фон

Выдача кредитов по программе «Семейная ипотека»

- Сбербанк приостановил запись на сделку из-за исчерпания лимита средств, выделенных правительством с 18 сентября;

- Россельхозбанк приостановил программу с 1 июля 2024 года;

- Но большинство банков продолжают выдачу кредитов по программе: Банк «Дом.РФ», ПСБ, АК Барс, Совкомбанк, Абсолют-банк, ВТБ, Альфа-банк, Новикомбанк, РНКБ и МКБ подтверждают, что у них достаточно лимитов для продолжения кредитования;

- Т-банк не работает с программой;

- Программа «Семейная ипотека» была продлена до 2030 года с возможностью оформления по ставке до 6%. Она доступна для семей с детьми до шести лет, а также для семей с двумя и более несовершеннолетними детьми в малых городах;

Вложения РФ в гособлигации США

- В июле 2024 года Россия значительно сократила свои вложения в гособлигации США до 24 миллионов долларов, что является минимальным уровнем с начала 2020 года.

- В предыдущие месяцы объем инвестиций составлял 44 миллиона долларов в июне, 45 миллионов в мае и 46 миллионов в апреле.

Авто-репост. Читать в блоге >>> Утренний обзор (мамбофьюч, сберофьюч, фьюч юань-рубль, газ(NG), Брент)

Утренний обзор (мамбофьюч, сберофьюч, фьюч юань-рубль, газ(NG), Брент)MX(фьюч на индекс мосбиржи)

На дневном графике цена закрылась выше локального сопротивления 287775 и ема 55 и если сможет закрепиться выше этих уровней, то можно будет говорить о среднесрочном сломе нисходящего тренда. Еще одним сильным сигналом для продолжения среднесрочного роста станет пробой с тестом сверху гориз.уровня 296400. Пока цена выше ема55 ждем продолжения роста, уход ниже отправит цену на тест ближайших поддержек

Для сделки(торгуем отбой или пробой уровня) ждем тест гориз.уровней 296400, границы синего(282500) и желтого(293825) каналов

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильных уровней — горизонталей 287400 и 284175

На часовом графике цена вышла (правда пока без теста сверху) выше своего сильного сопротивления в виде границы желтого канала, что может говорить о желании цены расти дальше. Ждем теста уровня сверху и в случае отбоя рост будет продолжен. Возврат ниже уровня (особенно с тестом снизу) отправит цену на тест своих поддержек

Для сделки(торгуем отбой или пробой уровня) смотрим тест границы желтого(287150 на утро) канала и гориз.уровня 295250

Авто-репост. Читать в блоге >>> Обзор на нефть и другие commodities 20.09

Обзор на нефть и другие commodities 20.09

Вчера заработано:

Брент +85 пп

Газ +105 пп

Авто-репост. Читать в блоге >>> Биржевые будни Тихомирова А.А.

Биржевые будни Тихомирова А.А.

🛡 Приветствую, уважаемые коллеги!

✔️ Нефть выполнила цели отскока и теперь все внимание на уровень 74.50. Высока вероятность разворота с этих цифр, но спешить продавать не следует. Если цена удержится выше, может пойти движение к 76 и тогда продаём оттуда. Это основной вариант, но если закрепление выше 74.50, а ещё лучше выше 76 будет отмечено удержанием уровней, общая разметка получит изменения и тогда уже будем решать на следующей неделе.

Сегодня пятница, уход от риска очень даже возможен.

✔️ Природный газ усложнил понимание дальнейшего направления. Попытка выхода ниже отметки 2300 была достойной, но вышедшая, практически нейтральная статистика, дала быков стимул поднять фьючерс к сильному промежуточному сопротивлению 2350. Сегодня от этого уровня будет многое зависеть. Основной вариант — вниз, но глядя на дневную свечу «молот» возникает ощущение продолжения роста с потенциалом аж под 2450, но это лишь вариант.

Вообщем, в газе на данный момент нет чёткого вью, смотрим на показания системы и принимаем решение самостоятельно… без подсказок, которых ранее было немало.

Авто-репост. Читать в блоге >>> Странное поведение мировых цен на сырье

Странное поведение мировых цен на сырьеСовершенно дурацкий, конспективный пост. Нефть и металлы изрядно подешевели, потребители рады и покупают, Китай немного простудился и тут:

— на арену выпускают Путина, которой фразой «а давайте че-нить кому-нить ограничим» провоцирует некоторый рост цен на металлы и нефть

-США выпускают очередную статистику о значительном снижении запасов нефти, на фоне чего она еще немного растет, но им же нужно пополнять резервы

— во всей этой суете незаметно бастуют уборщицы Боинга, которому нужен дешевый металл для великих свершений

— выходит материал о том, что в США не хватает денег на пополнение резервов, а данные по инфляции и закупки Сникерса домохозяйствами вселяют оптимизм

— BlackRock сильно расстроился за дешевеющей доллар и участливо начал скупку оного

— на сцене появляется ФРС и хреначит ставку вниз сразу на 0,5 экономического чуда для, от чего металлы и нефть начинают дорожать уже более существенно

— газ при этом последовательно дешевеет

— на арену выпускаютЗеленского с фразой «мы согласны качать азербайджанский газ» и газ валится еще сильнее

Авто-репост. Читать в блоге >>> Быки по нефти, похоже, одержали победу – процесс роста сдвинулся с места

Быки по нефти, похоже, одержали победу – процесс роста сдвинулся с местаДобрый день!

Нефть марки Brent протестировала область поддержки 71.50-72.50, оставив позади себя медвежью ловушку. Теперь у «чёрного золота» открыты перспективы для хорошего роста. Целью восходящего движения может быть линия нисходящего канала, в районе горизонтали 82.00, а сам рост нефтяных котировок может начаться с текущих цен:

Котировки EUR/USD вернулись к уровню сопротивления 1.1140, повторно его тестируя. Здесь можно предположить повторный вариант отскока от горизонтали и снижение в сторону 1.1000:

Авто-репост. Читать в блоге >>> 📈Нефть спустя 2 недели вернулась вернулась к отметке в $75 за барр на фоне обострений на Ближнем Востоке. Поход на $10 за барр пока откладывается

📈Нефть спустя 2 недели вернулась вернулась к отметке в $75 за барр на фоне обострений на Ближнем Востоке. Поход на $10 за барр пока откладывается

📈Нефть спустя 2 недели вернулась вернулась к отметке в $75 за барр на фоне обострений на Ближнем Востоке. Поход на $10 за барр пока откладывается

Израильская авиация наносит удары одновременно по нескольким поселениям на юге Ливана, сообщили РИА Новости ливанские полевые источники

Авто-репост. Читать в блоге >>> Десятки самолётов ВВС Израиля начали массированную бомбардировку территории Ливана — СМИ

Десятки самолётов ВВС Израиля начали массированную бомбардировку территории Ливана — СМИ

Поступают сообщения о том, что десятки израильских боевых самолётов сбрасывают бомбы на южные районы Ливана. Сообщается о том, что одновременно с этим по Ливану наносятся ракетные удары.

Командование ВВС Израиля распространило сообщение о том, что «воздушная фаза операции в Ливане началась». По уровню интенсивности и по самому характеру неизбирательных бомбардировок эта фаза операции мало чем отличается от ковровых бомбардировок Газы.

topwar.ru/250449-desjatki-samoletov-vvs-izrailja-nachali-massirovannuju-bombardirovku-territorii-livana.html

Авто-репост. Читать в блоге >>>