Нефть

-

Стоимость российской нефти марки Urals в портах Балтийского моря упала ниже потолка цен в $60 за баррель на фоне роста фрахтовых ставок, вызванных новыми санкциями США — Reuters

Стоимость российской нефти марки Urals в портах Балтийского моря упала ниже потолка цен в $60 за баррель на фоне роста фрахтовых ставок, вызванных новыми санкциями США — Reuters

Цены на российскую нефть Urals в пятницу упали ниже западного предельного уровня в 60 долларов за баррель на фоне роста фрахтовых ставок, вызванных новыми санкциями США в отношении судовладельцев и снижением мировых цен на нефть, сообщили два трейдера и показали расчеты Reuters.

Министерство финансов США в заявлении в четверг заявило, что оно ввело санкции в отношении трех базирующихся в Объединенных Арабских Эмиратах компаний и трех принадлежащих им судов, которые, по его словам, были вовлечены в экспорт российской сырой нефти по цене выше предельного уровня в 60 долларов.

В пятницу фрахтовые ставки на поставки нефти Urals из российских портов на Балтике Приморск и Усть-Луга в Индию выросли до 9,2-9,5 миллионов долларов за танкер за рейс с 8 миллионов долларов на прошлой неделе.

www.reuters.com/markets/commodities/russias-urals-oil-baltic-ports-falls-below-60-cap-amid-sanctions-2023-11-17/

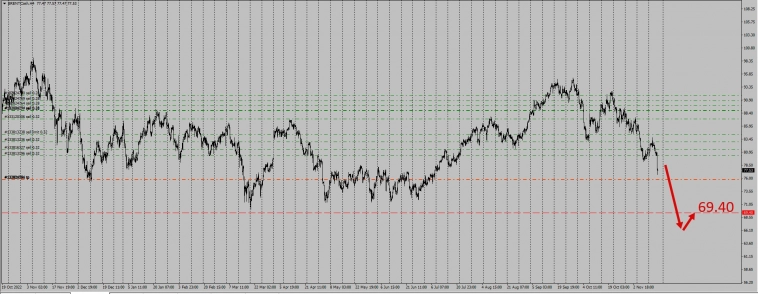

Авто-репост. Читать в блоге >>> Нефть. Свалились в SELL тренд, будут добивать 75,60 (ice)

Нефть. Свалились в SELL тренд, будут добивать 75,60 (ice)

Добрый день, друзья !

Разберу фьючерс нефть Brent биржи ICE и MOEX

Продолжают SELL тренд, на самых хаях его увидел, тут публиковал.

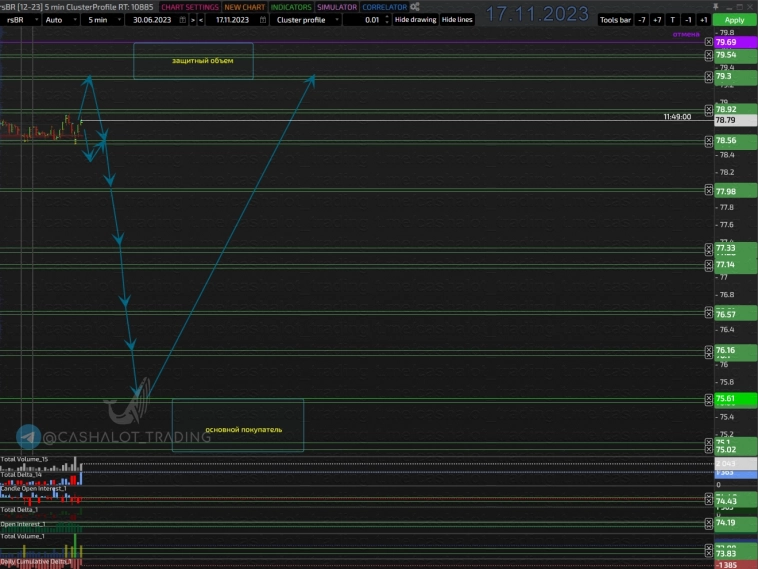

Cквозной анализ всех таймфреймов:

Н1 в SELL тренде, продавец пока не перебит. Вероятнее зайдут на тест объема на проталкивание 78,20 (ice), где снова подключатся продавцы и уйдут на перелой. Д1 также в SELL тренде, промежуточная цель 75,72 (ice) будут добивать, если приложат достаточно усилий по защите, оттуда можем увидеть среднесрочный лонг.

Вход от зон покупок или продаж можно осуществлять на ретесте.

Зоны поиска продаж указал на графике

#Brent MOEX. (контракт 12-23)

✅ Телеграм, больше инструментов и ранняя аналитика — t.me/cashalot_trading

Авто-репост. Читать в блоге >>> Золото вновь в тренде, а в нефти опять манипуляции

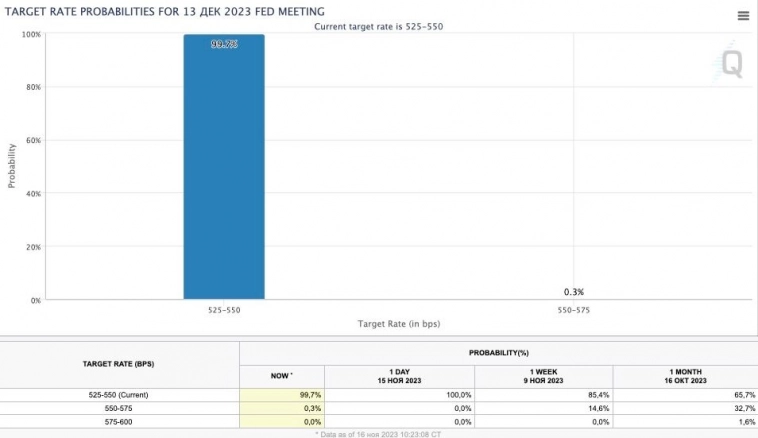

Золото вновь в тренде, а в нефти опять манипуляции🇺🇸👮Рынок США больше не ожидает повышений ставки ФРС в этом году хотя неделю назад была 14% вероятность, а месяц назад 33%.

🟨↗️Золото после коррекции вновь активно возвращается к 2000$ за унцию и весьма вероятно направится выше. После преодоления сопротивления в 2020$ возможно импульсное движение за короткий срок к историческим максимума 2100$. От текущие цены это более 5%.

🇺🇸На это неделе макроэкономическая статистика из США оказалась драйвером золота. Во вторник вышли данные по инфляции, которая продолжает замедляться практически по всем компонентам, а сегодня вышли данные с рынка труда, где ситуация постепенно ухудшается (рост заявок на пособия по безработице). В дальнейшем ситуация будет скорее всего еще хуже. Замедление экономики – то, чего добивался ФРС повышая ставки, единственный способ в их распоряжении затормозить инфляцию. Очень похоже, что у них получается. Вероятность дальнейшего повышения ставки ФРС снижается, а это негатив для доллара и позитив для золота.

Авто-репост. Читать в блоге >>> Нефть обновила минимум за 90 дней. Что бывает потом?

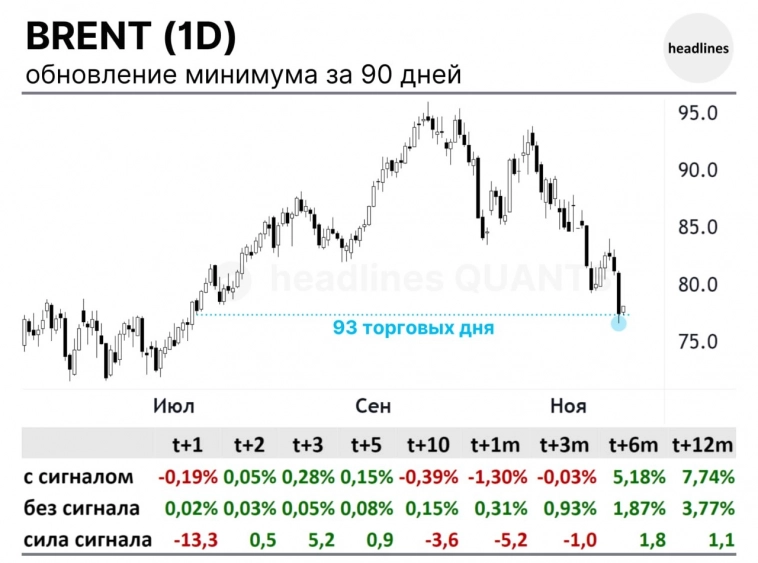

Нефть обновила минимум за 90 дней. Что бывает потом?

паттерн: (D) обновление минимума за 90 дней

дата: 16.11.23

инструмент: BRN1!

данные для теста: с 1990 г.

кол-во случаев: 125

частота: 3.78 раз в год

без сигнала: 3.77%

Вчера снижение фьючерса на нефть марки brent составило -4.63%, тем самым цена обновила минимум за 90 торговых дней. Среднесрочно, сигнал является медвежьим.

headlines Q.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

Авто-репост. Читать в блоге >>> Мировое потребление нефти в цифрах

Мировое потребление нефти в цифрах

Согласно прогнозу Минэнерго США, потребление нефти и жидких углеводородов в мире в 2023 составит 100.99 млн баррелей в сутки. В топ-5 крупнейших стран-потребителей входят США, Китай, Индия, Япония и Россия.

headlines G.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

Авто-репост. Читать в блоге >>>

📉Караул!Грабят! - Котировки нефти марки Brent к 18:00 теряют 3,4%, почти достигнув уровня в $78 за барр

📉Караул!Грабят! - Котировки нефти марки Brent к 18:00 теряют 3,4%, почти достигнув уровня в $78 за барр

📉Караул! Грабят! — Котировки нефти марки Brent к 18:00 теряют 3,4%, почти достигнув уровня в $78 за барр

Авто-репост. Читать в блоге >>>

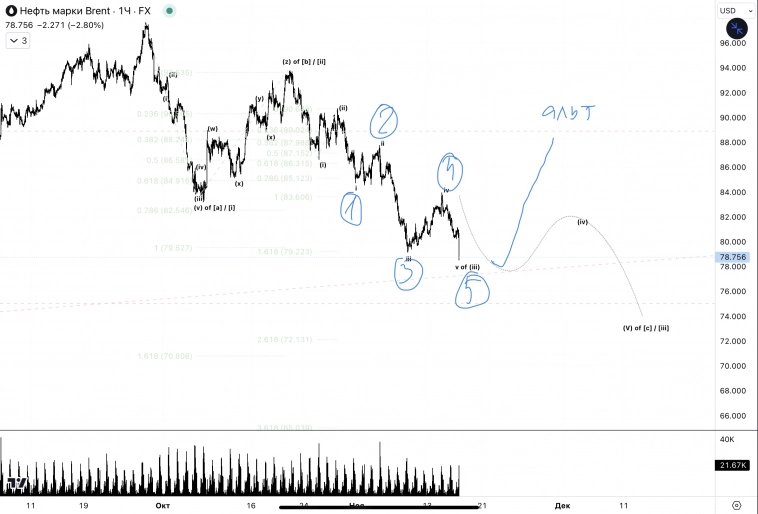

✅Нефть

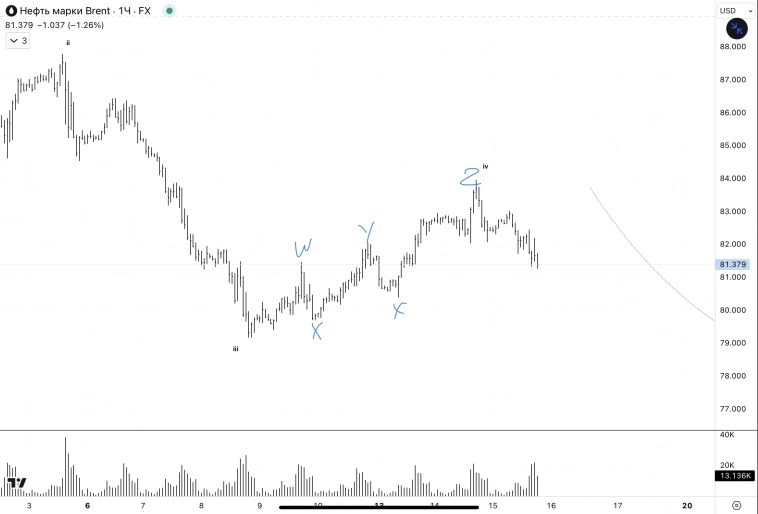

✅НефтьЦена выполнила пятую подволну. Как бы там есть еще вариант по старшей (v). Но есть альтернатива, указал синим маркером. Вдруг было ндт и будет большой откат. Принято решение фикситься и повременить пока с нефтью.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Авто-репост. Читать в блоге >>>

В какое время лучше торговать фьючами на нефть?

В какое время лучше торговать фьючами на нефть?

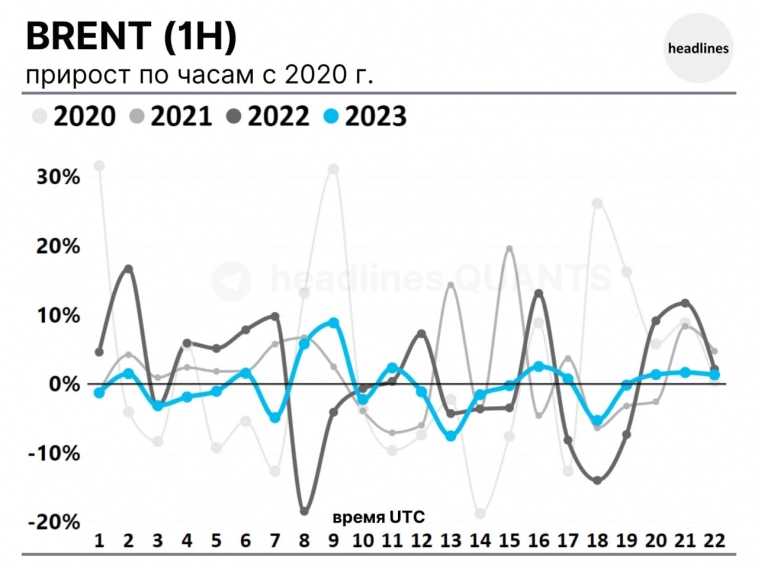

Brent (прирост по часам):

● Кумулятивная доходность (или прирост) показывает следующее: если бы в 2020 г. вы покупали фьючерс на нефть марки brent BRN1! в начале 01:00 UTC (04:00 МСК) и продавали в конце этого часа (и так весь год), то суммарный прирост составил бы +31.6%; если бы вы делали аналогичные действия, но в 14:00 UTC (17:00 МСК), то прирост составил бы -18.8%.

● В 2023 г. лучшим часом является 09:00 UTC (12:00 МСК) с результатом +8.85%, худшим — 13:00 UTC (16:00 МСК) с результатом -7.52%.

источник: headlines Q.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

Авто-репост. Читать в блоге >>> Индия способствовала стабилизации мировых рынков нефти и газа благодаря закупкам энергоносителей у России — МИД Индии

Индия способствовала стабилизации мировых рынков нефти и газа благодаря закупкам энергоносителей у России — МИД Индии

Индия способствовала стабилизации мировых рынков нефти и газа благодаря продолжению закупок энергоносителей у России в условиях ситуации на Украине, заявил в Лондоне министр иностранных дел републики Субраманьям Джайшанкар.

«Итак, мы фактически смягчили [ситуацию] на рынках нефти и газа благодаря нашей политике закупок. В результате мы фактически справились с глобальной инфляцией. Я жду от вас благодарности», — сказал Джайшанкар в ходе беседы в клубе Королевской заморской лиги (Royal Over-Seas League Club) на тему «Как миллиард людей видят мир».

tass.ru/ekonomika/19296043

Авто-репост. Читать в блоге >>> Как вернуть убыток.

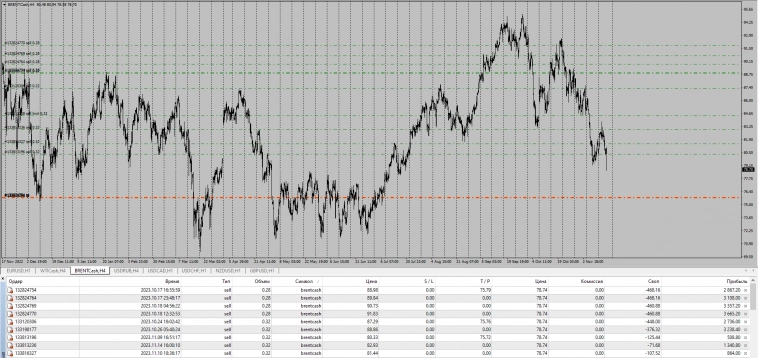

Как вернуть убыток.На примере нефти. (если копнуть реплики, то там скорей всего то же самое).

Если производилась торговля фьючерсом на нефть BR в промежуток с 18 апреля 2022 года по наше время, есть основание считать сделки по этому фьючерсу ничтожными.

Основание простое – ненадлежащие действия Московской Биржи при начислении вариационной маржи по контракту на нефть BR в ходе организации торгов.

Вариационную маржу биржа обязана начислять по изменению значений базисного актива- а вот этого они как раз и не делают! (п.2.2.1 спецификации).

Базисным активом Контракта является сырая нефть сорта BRENT. Значение же базисного актива определяется соответствующим фьючерсным контрактом, под которым биржей понимается фьючерсный контракт Brent Crude Futures, который торгуется на ICE. (замечу, что значения фьючерса, торгуемого на Московской бирже, не могут являться значениями базисного актива- наш фьючерс не является базой сам к себе).

Обязательства по контракту полностью прекращаются их ненадлежащим исполнением.

Авто-репост. Читать в блоге >>> США будут ужесточать нефтяные санкции против Ирана — советник Белого дома по энергетике Амос Хохштейн

США будут ужесточать нефтяные санкции против Ирана — советник Белого дома по энергетике Амос Хохштейн

США будут ужесточать нефтяные санкции против Ирана на фоне возобновления конфликта на Ближнем Востоке, заявил советник Белого дома по энергетике Амос Хохштейн.

www.bloomberg.com/news/videos/2023-11-15/us-will-enforce-sanctions-against-iran-adviser-says-video

Авто-репост. Читать в блоге >>> Иран не будет вступать в войну с Израилем на стороне ХАМАСа — Reuters

Иран не будет вступать в войну с Израилем на стороне ХАМАСа — Reuters

По словам трех высокопоставленных чиновников, верховный лидер Ирана четко дал понять главе ХАМАСА, когда они встретились в Тегеране в начале ноября: вы не предупреждали нас о вашем нападении на Израиль 7 октября, и мы не будем вступать в войну от вашего имени.

Аятолла Али Хаменеи сказал Исмаилу Хании, что Иран — давний сторонник ХАМАСА — продолжит оказывать группировке политическую и моральную поддержку, но не будет вмешиваться напрямую, сообщили официальные лица Ирана и ХАМАСА, осведомленные о ходе обсуждений, которые попросили остаться анонимными, чтобы говорить свободно.

www.reuters.com/world/middle-east/irans-axis-resistance-against-israel-faces-trial-by-fire-2023-11-15/

Авто-репост. Читать в блоге >>> Что же на самом деле с нефтью?

Что же на самом деле с нефтью?

Почему нефть не растет? по всем правилам рыночных войн нефть должна и обязана расти, создается дефицит!

Лично я не верю в конец эпохи нефти и газа, еще не придумали электростанции которые бы обслуживали миллионы

литьевых акб большой мощности. во вторых это будет не по карману людям, разве что организациям (общественный транспорт)

В третьих кто бы не был лидером продаж нефти никто из продавцов не заинтересован продавать дешево.

Если нефть искусственно удерживают спекулянты значит будет взрывной рост какого мы еще не видели никогда.

Дураку понятно что ценную информацию по нефти не публикуют в интернете, разве что размазанные прогнозы и догадки)

Авто-репост. Читать в блоге >>> ✅Нефть

✅НефтьПлан прежний: t.me/TerritoryofTrading/7423

Волна iv предположительно закончена тройным зигзагом. Жду ускорение по волне v.

Авто-репост. Читать в блоге >>> Коммерческие запасы нефти в США на прошлой неделе выросли на 3,6 млн барр, до 439,4 млн барр — Минэнерго США

Коммерческие запасы нефти в США на прошлой неделе выросли на 3,6 млн барр, до 439,4 млн барр — Минэнерго США

Коммерческие запасы нефти в США на прошлой неделе выросли на 3,6 млн барр, до 439,4 млн барр — Минэнерго США

www.finmarket.ru/database/news/6072599

Авто-репост. Читать в блоге >>>