Как удерживается налог на доход по брокерскому счету? Помогите разобраться

Всем привет!

Прошу, кому не жалко пары минут времени разъяснить основы налогооблажения доходов полученных торговлей ценными бумагами.

1) Базовый вопрос: правильно ли понимаю, что до вывода денег с брокерского счета ни о каких доходах и налогах речи не идет? Плюсы и минусы на брокерском счете величина условная? Или неправильно, и раз в год брокер рассчитывает баланс и вычитает 13% от дохода на счете?

2) В момент вывода денег с брокерского счета брокер расчитывает и удерживает налог? Есть ли какая-то календарная зависимость и как расчитывается в этом случае сумма..? поясню на примерах:

Пример 1: Завел на счет 1 млн рублей 1 декабря, накупил акций. Заработал за пару месяцев 100 тыс рублей и 1 февраля решил вывести эти 100 тыс рублей. Правильно ли понимаю, что из них вычтут 13 тыс рублей налогов?

Пример 2: если при прочих равных условиях, вывести 2 февраля решил 20 тыс рублей. Вычтут ли из них те же 13 тыс рублей от 100 тыс, или 13% от размера вывода, то есть 2600 рублей?

Пример 3: если все перечисленное происходит с отсчетом от 1 февраля и происходит внутри календарного года, налог будет удерживаться при выводе денег?

Может еще каких-то важных полезных особенностей напишите, буду признателен.

Авто-репост. Читать в блоге >>>

Sarumyan, если бы был зарубежный брокер — ситуация чуть иная.

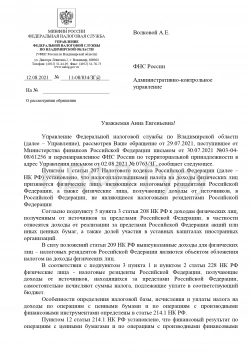

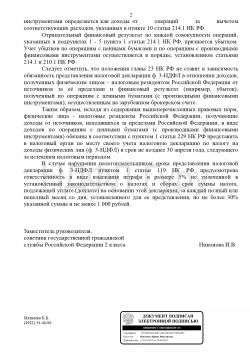

А вот в случае с РФ брокером — при выводе денег брокер обязан удержать налог. Бывает еще так, что заработали прибыль в середине года, потом решили часть прибыли вывести. Но и одновременно купили бумаги на остаток денег. Получается, что брокер обязан у вас налог удержать при выводе, а денег нет на счету (все ушли на покупку бумаг), тогда по справке 2-НДФЛ у вас будет информация о том, что вы должны в бюджет оплатить ту сумму НДФЛ, которую брокер в свое время не удержал. Срок уплаты такой суммы налога — до 1 декабря следующего года. Это вот кратко по вашему вопросу.