Налогообложение на рынке ценных бумаг

-

Налог Х5 после редомициляции

Налог Х5 после редомициляцииНалог Х5

Писала ранее тут. ❗️Это касается только тех, кто купил акции ДО редомициляции. В затраты идет только 57,60% от покупки актива.

Прикинула разницу в налогах по Х5. Давайте на примере пенсионного портфеля, так как там цифры доступны для всех.

Дано для сравнения:

1️⃣Фактические условия (учитывается только 57,6% от расходов для расчета налога):

Цена покупки: 1981 руб. (используется для расчета прибыли).

Учитываемая часть расходов (для налога): 57,6%.

Цена продажи: 2798 руб.

Ставка НДФЛ: 13%.2️⃣ Гипотетические условия (учитывается весь расход):

Цена покупки: 1981 руб. (используется для прибыли и налогов).

Цена продажи: 2798 руб.

Ставка НДФЛ: 13%.1️⃣ Фактические условия (учет 57,6% расходов для налога):

— Прибыль на 1 акцию (реальная):

2 798−1 981=817 руб. (на 1 акцию).

— Общая прибыль:

817×227=185,4 руб.

— Учитываемые расходы на 1 акцию (для налога):

1 981×0,576=1 142,4руб.

— Налоговая база на 1 акцию:

2 798−1 142,46=1 655,5 руб. (налоговая база на 1 акцию).

Авто-репост. Читать в блоге >>> Прогрессивная шкала налогов заработала. Сколько заплатим в 2025 году?

Прогрессивная шкала налогов заработала. Сколько заплатим в 2025 году?С 1 января в России заработали новые нормы налогообложения.

Налоги в России становятся все кучерявее. Изменений много. Основные — введение пятиступенчатой прогрессивной шкалы налогообложения доходов граждан.

Как было ранее:— До 2020 года — все платили одинаковый налог с доходов —13%

— С 2020 до 2025 — действовали две ступени:

13% — с доходов до 5 000 000 ₽ в год

15% — с превышения.

— С 2025 введена пятиступенчатая прогрессивная шкала, которая зависит от уровня годового дохода:

Авто-репост. Читать в блоге >>> Брокер сейчас что может доходы-расходы складывать в акциях с облигациями?

Брокер сейчас что может доходы-расходы складывать в акциях с облигациями?

Авто-репост. Читать в блоге >>> Вопрос к знатокам по возврату НДФЛ и его расчету с брокером.

Вопрос к знатокам по возврату НДФЛ и его расчету с брокером.

Суть вопроса, брокер не вернул НДФЛ так как сделка ОТС, а это считает ФНС РФ. А вот вам квест… Итак, есть тикер… по нему были сделки на рынке OTC, получена прибыль в начале года. В середине года этот фонд и тикер превращаются в ETF обычный и по итогу года как будет сальдировать базы брокер? Если закон не имеет обратной силы, а также логике, что в момент сверки баз на 1.01.25г. тикер находится в списке обращаемых ПФИ, должен ли брокер сальдировать эти базы, а не отправлять в ФНС РФ, так как это уже более не внебиржевой актив? Ведь фактически работать ФНС не с чем на текущий момент, юрисдикция брокера по сведению баз. А брокер как раз может работать с этим тикером как обращающимся ПФИ.

Авто-репост. Читать в блоге >>> Тинькофф под шумок списывает двойной налог с брокерских счетов

Тинькофф под шумок списывает двойной налог с брокерских счетов

Пока инвесторы отдыхают, биржа продолжает приносить сюрпризы. На этот раз отличился брокер Тинькофф

Как известно, в начале года брокеры списывают налог на прибыль предыдущего года. Так и произошло в этот раз. Только вместо обычного налога, списали чуть больше. В два раза больше.

Правда сделали не одной суммой, а двумя траншами. Ситуация неприятная.

С другой стороны стоит отдать им должное. Мария разобралась в ситуации и пообещала вернуть половину списанной суммы.

Но тут появляется другой вопрос. Когда мы пользуемся чужими деньгами — с нас дерут проценты. А когда пользуются нашими, то будьте здоровы.

надеюсь так получилось исключительно у меня одного, но кто знает. Проверьте на всякий случай свои брокерские счета у Т-инвестиции.

Авто-репост. Читать в блоге >>> Налоги на брокерском счете: особенности оплаты, сроки и процентные ставки

Налоги на брокерском счете: особенности оплаты, сроки и процентные ставки

Многие брокеры уже начали удерживать налоги с доходов за 2024 год. Например, брокеры Альфа, Сбер и Т-инвестиции уже начали списывать налоги. Обычно списание происходит до 31 января. Что делать если на счёте недостаточно средств, где посмотреть сумму налога и другие особенности налогообложения при покупке ценных бумаг на брокерском счете — читайте ниже.

Инвестор при использовании брокерского счета платит налог на доходы физических лиц (НДФЛ) с ценных бумаг, а именно:

— с дивидендов и купонов,

— с прибыли при продаже ценных бумаг.

Налог с дивидендов на брокерском счете удерживается сразу в момент выплаты. Купонные выплаты по облигациям в настоящее время поступают на брокерский счет без налога, а налог списывается брокером при выводе денег или в январе следующего года.

За 2024 год ставка НДФЛ составляет 13%, но в случае если совокупный ежегодный доход больше 5 млн ₽, то сумма превышения облагается налогом по ставке 15%. Не стоит путать доход от реализации ценных бумаг и так называемую «бумажную» прибыль (если ценная бумага не продавалась и по ней есть прибыль).

Авто-репост. Читать в блоге >>> Как не дать брокеру списать налог?

Как не дать брокеру списать налог?Добрый день. Нужен совет, если вы знаете.

я всё загнал в LQDT и под них беру фьючи. Брокер не смог забрать налог, т.к. на 1 янв свободных денег не было.

НО: после клирингов на счёт может перечисляться вар. маржа. Не хочу ему отдавать, т.к. брокер их будет «крутить» весь год до 1 декабря. Я лучше сам ими поработаю и потом заплачу налог.

Вопрос: в какой момент суток в течение января брокер будет пытаться списывать деньги?

Авто-репост. Читать в блоге >>> Ваше право на вычет в 2025 году: как воспользоваться налоговыми льготами?

Ваше право на вычет в 2025 году: как воспользоваться налоговыми льготами?💰 Когда мы говорим о налоговых вычетах, многие в первую очередь вспоминают про индивидуальный инвестиционный счет (ИИС). Но помимо этого инструмента, граждане России имеют ряд других прав и возможностей на получение имущественных и социальных налоговых вычетов. И пока на календаре январские новогодние праздники, самое время немного отвлечься от салатов и в спокойной обстановке спокойно поговорить об этом вместе с вами.

Ведь наверняка некоторые из вас откроют для себя что-то новое, прочитав сегодняшний пост, подготовленный нашим сообществом «Инвестируй или проиграешь». Подписывайтесь — если ещё не с нами, ну а мы начинаем!

🧮 Итак, в первую очередь нужно напомнить, что налоговый вычет доступен тем гражданам, чьи доходы облагаются налогом на доходы физических лиц (НДФЛ). Это, пожалуй, самый главный и определяющий момент. Причём помимо заработной платы и доходов по договорам гражданско-правового характера (ГПХ), сюда относятся также:

✅ Поступления от аренды имущества

✅ Поступления от продажи или дарения недвижимости

Авто-репост. Читать в блоге >>>

С новым годом или Возврат в коммунизмВ 2025 году у нас произошел возврат в коммунизм.

Теперь самые эффективные люди будут платить больше нал...

Павел, Тебе что НЕ по душе политика Путина ?

А в иноагенты записаться не желаешь ?

ПРАВИЛЬНО сделано!

ДЕЛИТЬСЯ надо а не слыть жмотом (.

Плати налоги.🎄1 января списали налоги на прибыль, сразу и со всех счетов. Это не ошибка, это я сам виноват. Хотел написать об этом пост и п...

30-летний пенсионер, Ну и дурак .

Лучше бы сделал как хотел ранее, сдал а потом откупил акции.

Тогда бы избежал этого списания.

А 16 тысяч эти что с тебя списали отдал бы своей БАБЕ на косметику.

Думаю она была бы рада ).

Только 3 число, а налоги уже списали… Финам уже списал налог… Вряд ли он эти средства переведет в налоговую завтра или сразу после праздник...

Trader_Khv, прикольно).

А у меня наоборот, в последний день торговли была одна сумма на счете, а сегодня пришло письмо — подтвердить сделки за декабрь месяц.

Зашел в личный кабинет, смотрю а там наоборот сумма УВЕЛИЧИЛАСЬ ).

Правда не на много, всего на 300 рублей… но, тем не менее она стала БОЛЬШЕ а не меньше ). Только 3 число, а налоги уже списали...

Только 3 число, а налоги уже списали...

Финам уже списал налог… Вряд ли он эти средства переведет в налоговую завтра или сразу после праздников. Учитывая сколько сейчас стоят деньги — неплохое дополнение к доению клиента.

Авто-репост. Читать в блоге >>> Плати налоги.

Плати налоги.

🎄1 января списали налоги на прибыль, сразу и со всех счетов. Это не ошибка, это я сам виноват. Хотел написать об этом пост и пополнить основной счёт, чтобы не было ненужных списаний, но как то забыл.

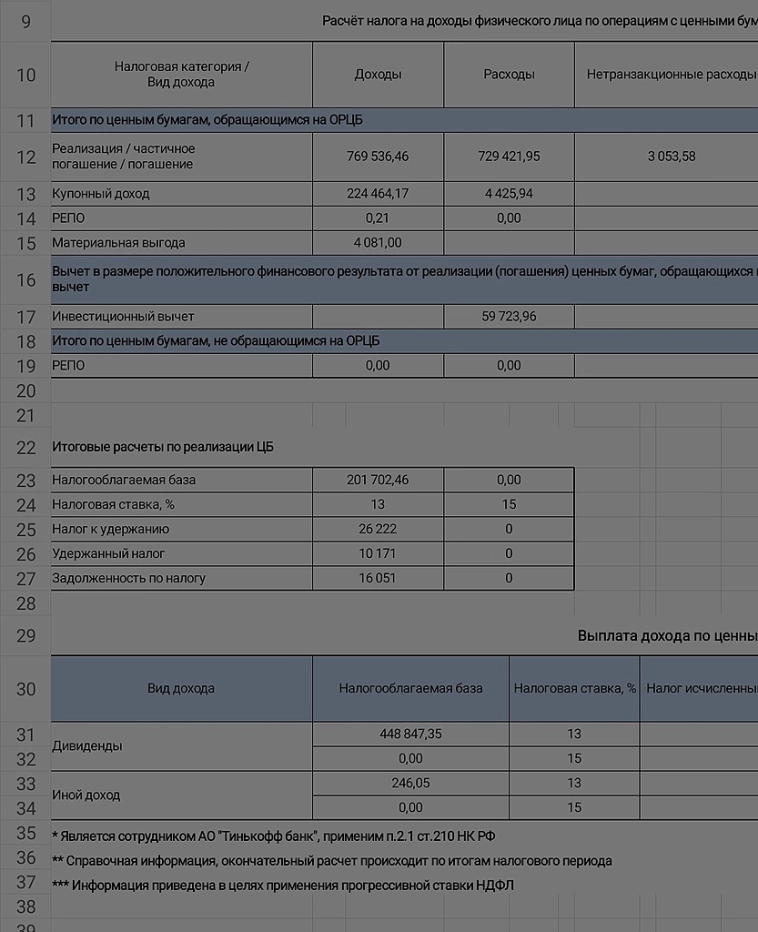

Открываем налоговый отчёт — смотрим задолженность по налогу — 16051 р. Вот эту сумму и списали, просто раскидали ее на все счета, так как на основном не было этих средств.

Можно было уменьшить налог, но для этого нужно было сократить налогооблагаемую базу. То есть продать акции в убыток, а потом выкупить ( но это не обязательно). Делать этого тоже не стал, так что приходится платить налоги.

Заплатил и сплю спокойно.

#налоги

Авто-репост. Читать в блоге >>> С новым годом или Возврат в коммунизм

С новым годом или Возврат в коммунизм

В 2025 году у нас произошел возврат в коммунизм.

Теперь самые эффективные люди будут платить больше налогов государству.

Начинает действовать новая прогрессивная шкала налога на доходы физических лиц. Налог в размере 13% будут платить те, у кого годовой доход не превысит 2,4 млн рублей. С дохода свыше 2,4 млн до 5 млн рублей придётся заплатить уже 15%, от 5 млн до 20 млн рублей – 18%, от 20 млн до 50 млн рублей – 20%, а более 50 млн рублей – 22%.

Неслыханная наглость!

Т.е. я вкалываю, зарабатываю деньги, а государство их забирает у меня на всяких бездельников?

Разберёмся на примере.

Тимофей получил за год 6 млн рублей в качестве зарплаты.

В его случае будет применяться три ставки НДФЛ: 13% к сумме до 2,4 млн рублей, 15% к сумме от 2,4 млн до 5 млн рублей и 18% к сумме превышения пяти миллионов, то есть к 1 млн рублей.

НДФЛ 13% с 2,4 млн рублей = 312 000 рублей.

НДФЛ 15% с 2,6 млн рублей (5 млн − 2,4 млн) = 390 000 рублей.

Авто-репост. Читать в блоге >>> Тут вот чел один написал что у него 1 января налоги списали за 24 год. Брокеры Т банк и Газпромбанк. Посмотрите у кого брокер тот же, что они не отдыхают совсем. У меня ВТБ и БКС вроде бы не списали.

Тут вот чел один написал что у него 1 января налоги списали за 24 год. Брокеры Т банк и Газпромбанк. Посмотрите у кого брокер тот же, что они не отдыхают совсем. У меня ВТБ и БКС вроде бы не списали.

Авто-репост. Читать в блоге >>> Брокеры списали налог за 2024

Брокеры списали налог за 2024

Грущу… Не понимаю за что, почему и ради чего я должен платить налог на доходы физлица с денег, с которых этот налог уже был уплачен ранее.

Пошел бухать, деньгу жалко, тем более, что налог вышел в несколько средних годовых зарплат «соседей по подъезду»

Сначала с высокого дохода платятся высокие налоги, и социалка включая пенсионные с которых не получаешь ничего, потом с доходов платишь еще раз, а что получаешь? А ничего, кроме ненависти в вдогонку что сука живешь лучше чем в среднем по стране. И никому даже в голову не приходит, что за твои деньги этот самый средний уровень по стране и содержится. Ты пашешь, ты платишь, и тебя же ненавидят ибо хренли ты собака еще и живешь не как все…

Пошел дальше бухать ) всем мир

Авто-репост. Читать в блоге >>> В России вступила в силу новая налоговая система: что изменилось с 1 января 2025 года

В России вступила в силу новая налоговая система: что изменилось с 1 января 2025 годаС 1 января 2025 года в России стартовала реформа налоговой системы, затронувшая как физических лиц, так и бизнес. Ключевые изменения касаются прогрессивной шкалы налогообложения, увеличения ставки налога на прибыль и новых правил для малого и среднего предпринимательства.

Пятиступенчатая шкала НДФЛ

Теперь подоходный налог рассчитывается по прогрессивной шкале с пятью ставками:

- 13% — для доходов до 2,4 млн руб. в год;

- 15% — от 2,4 млн до 5 млн руб.;

- 18% — от 5 млн до 20 млн руб.;

- 20% — от 20 млн до 50 млн руб.;

- 22% — свыше 50 млн руб.

Новые ставки касаются только доходов от зарплат и аналогичных выплат. «Пассивные» доходы, такие как дивиденды и проценты по вкладам, облагаются прежними ставками в 13% и 15%. Изменения затронут 3,2% работающих россиян, что, по мнению экспертов, будет способствовать снижению неравенства доходов.

Корпоративный налог вырос до 25%

Ставка налога на прибыль для крупных компаний увеличилась с 20% до 25%. По оценкам Минфина, это даст бюджету дополнительные 1,6 трлн руб. ежегодно. Вместе с тем был введен федеральный инвестиционный налоговый вычет, позволяющий снизить налоговую нагрузку на 3% от суммы инвестиций в развитие производства.

Авто-репост. Читать в блоге >>> НАЛОГИ. Как по вине брокера не попасть на маржин колл. Разные сроки оплаты налога, плюсы и минусы, выбор каждый делает сам.

НАЛОГИ. Как по вине брокера не попасть на маржин колл. Разные сроки оплаты налога, плюсы и минусы, выбор каждый делает сам.Друзья,

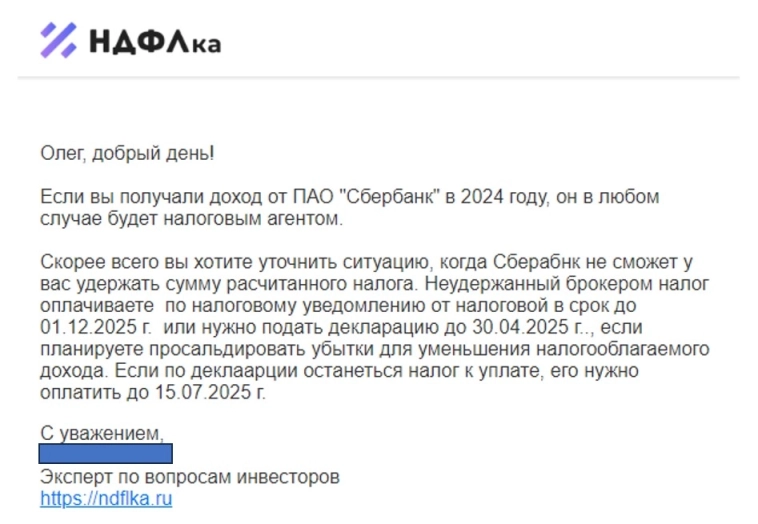

в январе брокеры, как налоговые агенты, удерживают налоги за предыдущий год.

(если есть с чего удержать).Очень внимательно прочитайте мою статью на smart-lab и комментарии,

мнение налогового эксперта НДФЛка

smart-lab.ru/blog/1099184.php#commentsУ разных брокеров по разному.

После комментариев тех, кто в Т-Банке и др., скорректировал статью.

Именно потому что скорректировал статью

(с учётом информации от тех, кто в Т-банке и др.)

рекомендую прочитать ещё раз.

Намного безопаснее (в т.ч. и от произвола брокера), когда ФОРТС на ИИС

НДФЛка — одна из наиболее известных организаций в россии по составлению и подаче документов в налоговую.

Фамилию и имя (по этическим соображениям) скрыл.

Портфели на фондовой секции у меня в Сбере

Если информация Вам полезна,

С уважением,

просьба ставить лайки на smart-lab

СПАСИБО.

Еще раз убеждаюсь, как полезно писать на smart-lab:

бывают очень полезные комментарии.

Коллеги, большое спасибо за Ваши мысли и опыт !

Олег

Авто-репост. Читать в блоге >>> Рост налогов с 1-го января, или с Новым Годом вас, россияне!

Рост налогов с 1-го января, или с Новым Годом вас, россияне!

Уже с 1 января россияне будут платить повышенные налоги — с сумм от 200 000 рублей будет взиматься налог 15%, 18%, 20% или 22% по прогрессивной шкале НДФЛ Что ещё ждёт россиян с 1 января: • Цены на новые автомобили взлетят в цене на 20% из-за повышения утильсбора и курса рубля; • Госпошлина на разводы увеличится с 650 до 5 000 рублей; • Мобильный интернет взлетит в цене из-за перехода на отечественное оборудование; • Бензин подорожает на 15-20%; • Штрафы за нарушения ПДД увеличатся в среднем в 1,5 раза; • Пошлины на сделки с недвижимостью вырастут в 1,5-2 раза; • Вся рыба и рыбная продукция подорожает до 20%; • Тарифы на ввоз иномарок увеличатся на 40%; • Подорожает крепкий алкоголь на 10-15%, сигареты на 5%, пиво на 5-10%, газировки, соки и вода — на 9-15%; • Капремонт квартир подорожает на 10%.

======================================

Авто-репост. Читать в блоге >>> ❗️ Появилась возможность быстрого уведомления ФНС о конвертации ИИС

❗️ Появилась возможность быстрого уведомления ФНС о конвертации ИИСОтличная новость для всех, кто конвертировал свой ИИС-1,2 в ИИС-3, но еще не уведомил об этом ФНС — в личном кабинете налогоплательщика стала доступна заветная «кнопка» для простого и быстрого способа уведомления налоговой о трансформации ИИС. Читаем инструкцию и начинаем Новый Год, без долгов перед налоговой.

Краткая инструкция:Ранее рассказывал про достоинства и недостатки ИИС-3, а также об особенностях конвертации. Почитать можно здесь.

1) В ЛКН выбираем вкладку «Каталог обращений», в появившемся списке нажимаем на пункт «Индивидуальные инвестиционные счета и долгосрочные сбережения», а затем на «Заявление о применении… вычетов на ДСГ» (красная стрелка в левом нижнем углу).

2) В появившемся окне, выбираем номер договора, нажимаем кнопку «Далее».

Авто-репост. Читать в блоге >>> Скажите, есть ли способ официально запретить брокеру уплачивать налоги вместо меня? Я налоговый нерезидент и по закону должен платить налоги самостоятельно в стране своего налогового резидентства, но тупорылый Алор просто херачит 30%, хотя я им уже сто раз писал, что не нуждаюсь в их медвежьих услугах. И можно ли будет засудить их, если они спишут крупную сумму и придется с ними разбираться?

Скажите, есть ли способ официально запретить брокеру уплачивать налоги вместо меня? Я налоговый нерезидент и по закону должен платить налоги самостоятельно в стране своего налогового резидентства, но тупорылый Алор просто херачит 30%, хотя я им уже сто раз писал, что не нуждаюсь в их медвежьих услугах. И можно ли будет засудить их, если они спишут крупную сумму и придется с ними разбираться? ФНС России запустила новый раздел на сайте, где собраны основные изменения в налоговом законодательстве, которые ждут физлиц, ИП и юрлиц в 2025 году

ФНС России запустила новый раздел на сайте, где собраны основные изменения в налоговом законодательстве, которые ждут физлиц, ИП и юрлиц в 2025 году

ФНС России запустила новый раздел на сайте, где собраны основные изменения в налоговом законодательстве, которые ждут физлиц, ИП и юрлиц в 2025 году

www.nalog.gov.ru/rn77/promo/new2025/

Авто-репост. Читать в блоге >>> Про налогообложение. Когда платить налог: в январе (через брокера), до 15 июля или до 1 декабря. МНЕНИЕ НАЛОГОВОГО ЭКСПЕРТА.

Про налогообложение. Когда платить налог: в январе (через брокера), до 15 июля или до 1 декабря. МНЕНИЕ НАЛОГОВОГО ЭКСПЕРТА.

В посте максимально подробно написал про налогообложение,

порядок действий и сроки.

Вот этот пост

smart-lab.ru/blog/1099184.php

Обещал подписчикам выложить ответ на запрос от налогового эксперта.

Выполняю обещание,

выкладываю

Сальдировать убытки прошлых лет не планирую, т.к. не было убытков.

Акции — в Сбере.

Получу по ним существенный доход за 2024г.Выкладываю ответ от эксперта по вопросам инвесторов

НДФЛка (одна из наиболее известных компаний по вопросам составления документов для налоговой)Имя и фамилию, как вы понимаете, закрыл

Добавил этот скан с комментарием

к написанному 26 декабря в 18-05 посту

smart-lab.ru/blog/1099184.php

Авто-репост. Читать в блоге >>> Вчера налоговой оптимизацией занимался, продал убыточную бумажку и откупил её снова. Меня посодют?

Вчера налоговой оптимизацией занимался, продал убыточную бумажку и откупил её снова. Меня посодют?

Авто-репост. Читать в блоге >>>