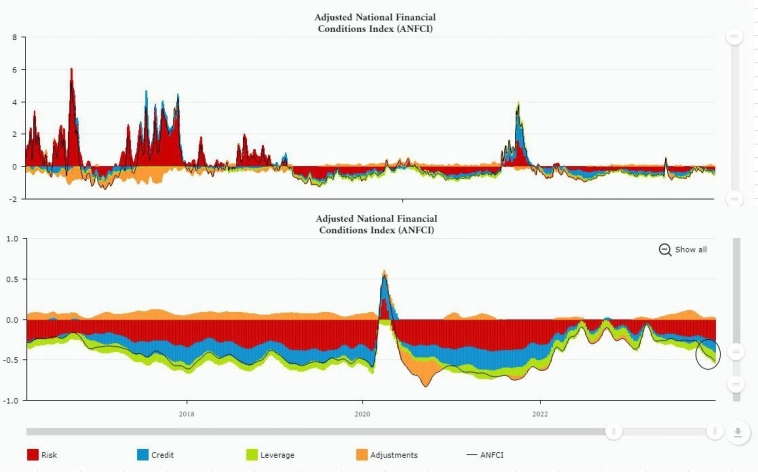

Представители ФРС США, включая председателя Джерома Пауэлла, во вторник не стали давать каких-либо подсказок о сроках снижения процентных ставок, сказав вместо этого, что денежно-кредитная политика должна быть ограничительной в течении более длительного времени.

«Сейчас, учитывая силу рынка труда и прогресс в области инфляции, целесообразно предоставить ограничительной ДКП время, чтобы она принесла результат, и позволить данным и меняющимся прогнозам направлять нас», — сказал он.

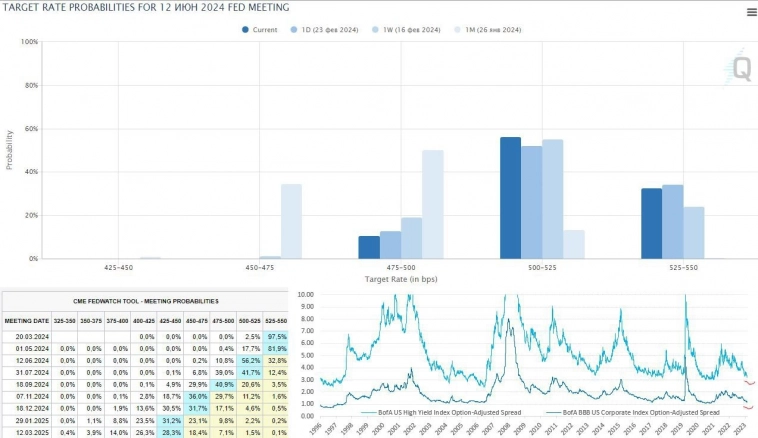

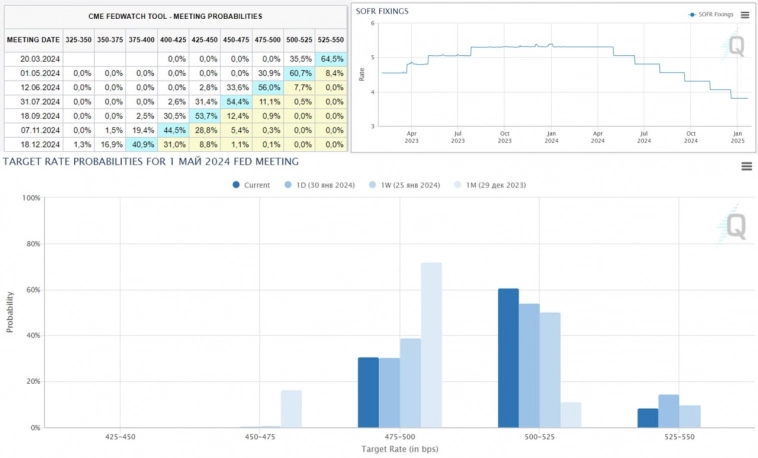

Теперь рынки ожидают первого снижения ставок в сентябре, в то время как шансы на второе снижение ставки в 2024 году уменьшаются.

t.me/reuters_ru

Авто-репост. Читать в блоге >>>