И волки сыты, и овцы целы: головоломка про США? Пора привыкать жить по средствам!

ПРО США:

«И ВОЛКИ СЫТЫ, И ОВЦЫ ЦЕЛЫ?»

ГОЛОВОЛОМКА.

МОЖЕТ, ПОРА УЖЕ ПРИВЫКАТЬ ЖИТЬ ПО СРЕДСТВАМ?

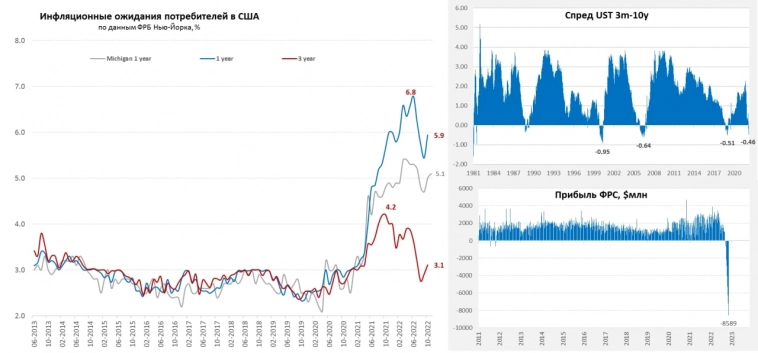

ЕСЛИ НАПЛЕВАТЬ НА $ ИНФЛЯЦИЮ, ТО $ ПЕРЕСТАНЕТ БЫТЬ РЕЗЕРВНОЙ ВАЛЮТОЙ.

Сырьё в небо, доллар в пол:

борьба с $ инфляцией в США не получается?

И безработица 3.7% (ожидали 3.5%) — это проблема.

Отчет Министерства труда США о занятости в несельскохозяйственном секторе указал на рост уровня безработицы в октябре до 3,7% с 3,5% в сентябре, что свидетельствует о некотором ослаблении на рынке труда,

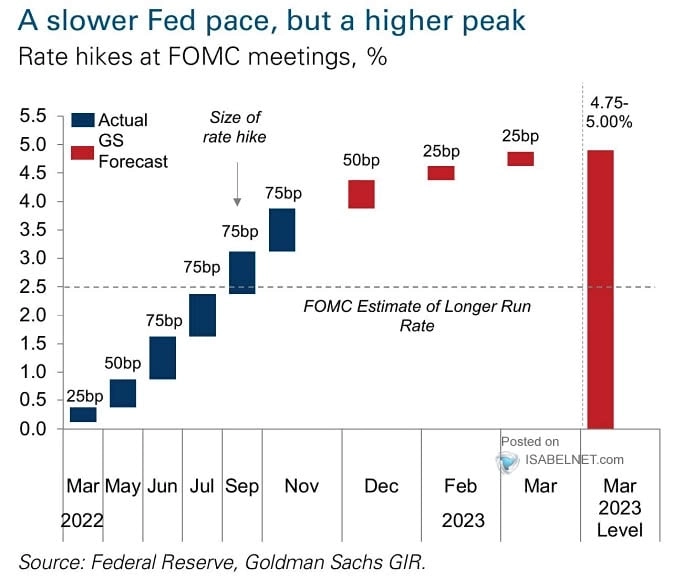

рост ЗП 4.7% г/г (инфляция). Безработица — основание для перехода к меньшему повышению ставок в декабре?

Цели ФРС:

безработица до 4%,

инфляция до 2%.

На данном этапе, нереальные цели:

если бороться с инфляцией, безработица будет гораздо выше 4%.

Если сделать ставку на низкую безработицу, то инфляция улетит а небо.

«И волки сыты, и овцы целы».

Как ???

Может, США постепенно уже пора привыкать жить по средствам.

Китай и Япония сокращают USTreasures, кому же ФРС будет сокращать баланс, своим же пенсионным и др.фондам???

С уважением,

Олег.

Авто-репост. Читать в блоге

>>>