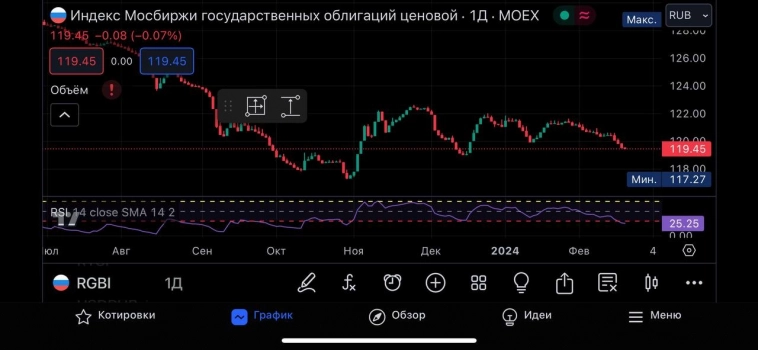

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (ценовой индекс ОФЗ) продолжает своё плавное снижение, а значит, доходность самих бумаг растёт. Инфляционное давление ослабевает, но проинфляционные риски всё равно присутствуют (рост цен на бытовые услуги, тарифы ЖКУ в среднем вырастут на 10% в 2024 г., сверх траты бюджета РФ и курс ₽), поэтому ЦБ повысил среднесрочный прогноз ключевой ставки на последнем заседании до 13,5-15,5% с 12,5%-14,5%, видимо, признав неудовлетворительные темпы инфляции (регулятор желает выйти на 4-4,5% по итогам 2024 г., но с такими темпами инфляция будет находиться в диапазоне 6-7,5% под конец года). Помимо этого, мы имеем заявления Эльвиры Набиулинной:

🔔 Придётся поддерживать жёсткую ДКП продолжительное время. Пик роста цен пройден осенью 2023 г. Снижение ставки, скорее всего, произойдёт во второй половине 2023 года. Наиболее вероятно плавное снижение.

🔔 Кривая ОФЗ приобрела более выраженный наклон, рынок верит в продолжительные жёсткие условия ДКП и более низкую инфляцию в будущем.

Авто-репост. Читать в блоге >>>