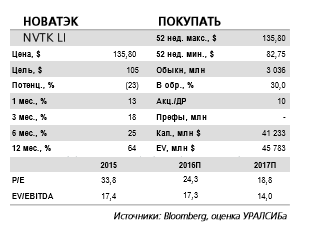

НОВАТЭК ПРОВЕЛ ТЕЛЕКОНФЕРЕНЦИЮ ПО РЕЗУЛЬТАТАМ ЗА 4К16

Ниже мы представляем основные итоги телеконференции:

Добычные проекты.Обсуждение новых добычных проектов было центральной темой во время телеконференции, и руководство представило несколько комментариев. Во-первых, ожидаемая «полка» добычи на трех месторождениях Северо-Русского блока может достигнуть 8 млрд куб м газа и 800 тыс т конденсата в год. Во-вторых, компания сказала, что преждевременно прогнозировать размер инвестиций, поскольку необходимо дальнейшее изучение проекта и геологоразведка. Тем временем руководство пообещало раскрыть эти оценки ближе к концу 2017 года. И наконец, Новатэк подтвердил, что ввести в эксплуатацию проект планируется в 2022-2024.

Запуск первой очереди Ямал СПГ в соответствии с планами, позитивный прогноз по рынку СПГ.Руководство подтвердило твердые намерения своевременно ввести в строй первую очередь проекта Ямал СПГ — в 4К17. Также компания представила оптимистичный прогноз, обозначив, что ждет роста мирового спроса на СПГ на 4-5% в год до 2030.

Капзатраты.Новатэк подтвердил свой прогноз по капзатратам в размере 40 млрд руб. на 2017, что выше нашего текущего прогноза, однако компания потратила 28,2 млрд руб. в 2016 г. без НДС. Тем не менее было отмечено, что компания планирует сделки M &A и инвестиции в новые проекты, поэтому прогноз по общим капзатратам может быть изменен в течение года.

Дивиденды от СП. Руководство ожидает, что Нортгаз выплатит дивиденды, основываясь на финансовых результатах 2017 года, которые будут сильно зависеть от макроэкономической обстановки. Ситуация с СеверЭнергией, однако, не так прозрачна, поскольку решения по будущим инвестиционным проектам еще не приняты, а они могут сказаться на планах по выплате дивидендов.

День стратегии. Руководство не смогло озвучить точную дату презентации новой стратегии, только сообщило, что она состоится в ближайшем будущем. По словам руководства, ключевые стратегические задачи являются следующими: 1) нарастить долю на экспортных рынках СПГ; 2) сохранить долю на внутреннем рынке газа; 3) развивать новые проекты с высокой добавленной стоимостью.

Мы считаем результаты телеконференции достаточно НЕЙТРАЛЬНЫМИ для акций Новатэка, поскольку мы услышали мало информации, которая могла бы повлиять на их динамику. Двумя основными катализаторами для котировок компании остаются презентация новой стратегии и запуск 1-ой очереди проекта Ямал СПГ в 4К17.

АТОН