85 руб. будет к весне

Денис, сегодня будет

Итак, вышел долгожданный релиз. Называется новый фонд от Тинькова – «Вечный портфель» или Tinkoff All-Weather Index. И нет – это не очередной комплиментарный пост в сторону Тинькофф – сегодня будет о плохом :(

Такие вкусные условия заявлены – просто красота!

Собственно все условия тут, а пост не об этом.

Если кто не знает, то самый главный и определяющий фактор для подобного фонда – сколько вознаграждений фонд присвоит себе из стоимости чистых активов фонда (далее – СЧА). В английском языке это называется “expense ratio”, я к этому обозначению привык, и буду использовать его (далее – ER).

Эта комиссия незаметно, каждый день или каждый месяц по чуть-чуть удерживается из активов фонда, а не из вашего кошелька.

Так, например у одного из крупнейших фондов на американский индекс Vanguard S&P 500 ETF (VOO) ER составляет всего 0,03% в год от СЧА.

Лёгкое пятничное.

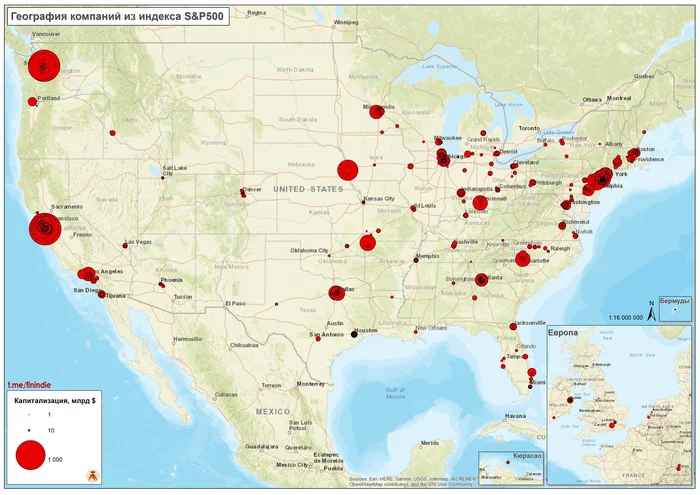

S&P500 — это индекс, состоящий из 500 крупнейших публичных американских компаний, бизнес которых представлен по всему миру. Бенчмарк мировой экономики на данный момент.

Давно хотел взглянуть на состав самого популярного индекса фондового рынка в таком виде – всегда подозревал, что в США достаточно равномерно распределён крупный бизнес

* Два крупных центра – Калифорния и Нью-Йорк;

* Тем не менее, есть и штат Вашингтон (там Microsoft, Amazon), есть Техас, есть Бостон, есть юг и средний запад, есть даже Небраска, где зарегистрирована компания Баффетта – Berkshire Hathaway;

* 22 компании зарегистрированы в Европе, одна – на Бермудах (Everest), одна – на Кюрасао (Schlumberger).

Кто покупал Газпром по 270? По 360 вы тоже покупали?

Ощущение дежавю...

Интересная картинкО по тех.анализу:

Газпром будет стоить ноль?)))

Правда, месяц еще не закрылся, но уже пошла жара.

Инвесторы, расскажите, как ваши ощущения?

Особенно интересуют те, кто покупал Газик по 270. Когда планируете позу разбавлять?

Я вот себе думаю по 50 руб за акцию прикупить в пенсионный портфель.

Авто-репост. Читать в блоге >>>

Есть кто-то, кто может объяснить какие акции выгоднее покупать обычному инвестору, который не будет голосовать, а только планирует инвестировать вдолгую. Какие акции лучше покупать префы или обычку? Это вопрос по акциям вообще и по «Сургуту» в частности. Заранее спасибо!

Такое ощущение, что это СНГ покупал сегодня Лукойл, Газпром и ГМК.

Sergey_Sergeevich, Фонд это покупает причем по приметам явно русский.

Андрей Мороз(Investor777), по каким приметам?

Тимофей Мартынов, Стоимость обычки выше стоимости префов — это свойственно только отечественной модели оценки рынка, во всех остальных странах префы нормальных компаний всегда выше обычки.

Андрей Мороз(Investor777), А есть такие примеры, где количество дивидендов на акцию по обычке и префам одинаково, но префы стОят дороже? По идее, при прочих равных условиях обычка как раз должна стОить дороже, так как в теории она еще дает право голоса. Т.е. спрэд должен быть. Пример таких компаний у нас это Сбербанк и Татнефть.

я ж правильно понимаю, что весь смартлаб сидит в префках?

Finindie, я — да)

Аналитика от Элвиса Марламова.

Элвис Марламов в своем интервью команде Тинькофф поделился, какие акции недооцененные, а какие наоборот — переоцененные."Можно выделить две компании, вложившись в которые сейчас через два года можно получить бизнес в два—три раза больше. Это Яндекс и Тинькофф. Обе компании — это IT, сумасшедшие темпы EBITDA" — Марламов.

Сегодня Яндекс -10%

МОРАЛЬ. НИКОГДА не слушайте аналитиков, аффилированных с брокерскими компаниями.

Авто-репост. Читать в блоге >>>

Кто то выкупает любой объем по 16 500 в моменте?

Sergey Asian, уже сыкотно брать

У Ростелеком есть будущее после появления 5G?