Почему bitcoin может оказаться неэффективным?

Григорий Исаев на своей странице в Facebook капнул поглубже инфраструктуру самой популярной криптовалюты.

Публичная настоящая война визионера с холдерами битка — это не то, что кто-то мог прогнозировать еще месяца два назад, но менее развлекательным процесс от этого не становится.

Казалось бы, почему твитты какого-то одного чувака, пусть даже такого влиятельного, могут так сильно воздействовать на котировки «новой мировой глобальной валюты» и «цифрового золота»?

На мой взгляд, дело в том, что основная фундаментальная проблема большей части крипты, но особенно битка, на данный момент так и не решена. Вокруг BTC нет никакой настоящей экономики, которая могла бы оплачивать все его довольно большие расходы.

Чтобы распределенная сеть продолжала работать в таком масштабе — кто-то должен тратить каждый год большие деньги на майнинг — закупка оборудования, энергия и т.д.

Затраты на поддержание сети — это в чистом виде отрицательный кэрри. Гениальность конструкции заключается в том, что этот кэрри минусовой напрямую не виден холдеру.

Пока идут притоки, которые абсорбируют продажи майнеров этот кэрри текущим юзерам незаметен. Но как только притоки снижаются/разворачиваются — продажи начинают ударять по рынку.

Из-за того, что нет нормальной экономики вокруг (и не предвидится пока никакой, кроме активной торговли самим активом и деривативами на него, амбиции битка как валюты давно похоронили), в такой системе очень тяжело достичь какого-то равновесного состояния.

Равновесие могло бы быть достигнуто только при условии того, что плата за транзакции уравновешивает примерно хотябы косты на поддержание сети.

Но никому как средство платежа биток особо не нужен, кроме краевых случаев теневой экономики, и то тут предпочтительнее гораздо стейбл коины всякие типа того же тезера.

В итоге Биток не имеет на данный момент состояния равновесия — он все время либо сильно инфлируется притоками, либо дефлируется когда они останавливаются/разворачиваются.

В теории даже при текущем объеме транзакций равновесие возможно, но для этого сеть должна очень сильно деградировать либо еще очень сильно вырасти расходы за транзакции, что окончательно прибьет амбиции на глобальное секьюрное средство платежа, catch 22.

Добавим сюда рефлексивность спекулятивно-инвестиционной активности/интереса и цены и становится понятно, почему по сути биток давно уже стал гиперспекулятивным активом, который движется в основном на аппетите участников к риску.

Авто-репост. Читать в блоге >>>

комментарии sMart-lab на форуме

-

Заявление Маска о том, что Тесла не продавала свои биткоины, остановило падение криптовалюты

Заявление Маска о том, что Тесла не продавала свои биткоины, остановило падение криптовалюты

После того, как твиты Маска вызвали недопонимание, Маск опубликовал в 8:56мск новый твит:

Это сообщение приостановило падение биткоинаTo clarify speculation, Tesla has not sold any Bitcoin

— Elon Musk (@elonmusk) May 17, 2021

Авто-репост. Читать в блоге >>> 📉Биткоин упал до минимумов за 3 месяца на предположении что Tesla слила свои битки

📉Биткоин упал до минимумов за 3 месяца на предположении что Tesla слила свои битки

Криптуля упала в воскресение после твита Илона Маска, после которого крипто-толпа сделала предположение, что Tesla могла слить свои биткоины.

В понедельник биткоин падал до $42185 — такой цены не было с 8 февраля этого года после чего отскочил до $44833.

Юзер твиттера @CryptoWhale написал:Биткойнеры отсосут в следующем квартале, когда узнают, что Tesla слила свои битки. С тем количеством ненависти, которое получает @elonmusk, я бы не стал его винить…

На что Маск ответил:и вправду

Падение битка началось 12 мая после отказа Илона Маска продавать Теслу за биткоины. От своих последних максимумов криптовалюта уже упала на 35%. Подобное поведение криптовалюты показывает, насколько велика доля хайпа в его курсе.

Авто-репост. Читать в блоге >>> 📈Акции Mail.ru Group выросли впервые после 13 дней распродаж

📈Акции Mail.ru Group выросли впервые после 13 дней распродаж

В пятницу акции Mail.ru упали до нового исторического минимума на Московской бирже — 1465.8 рублей за акцию и отскочили.

День закрылся ростом на 0,76%, что стало первым днем повышения после 13 красных свечек на графике:

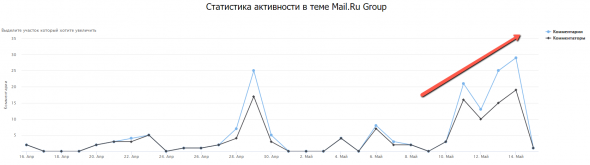

По мере снижения акции росла активность на форуме акций Mail.ru на смартлабе:

К счастью держателей акций Mail.ru, 14 мая Финам выпустил торговую идею: продавать GDR MAIL с целью 1300 руб.

Конкретных причин для падения нет. Участники форума говорят о слабых финансовых результатах и отсутствии каких-либо драйверов к росту. В то же время на рынке начался тренд на выход из технологических компаний и перекладывание в компании сырьевого сектора.

Компания опубликовала отчет за 1 квартал еще 29 апреля. Убыток составил 2,46 млрд рублей, после убытка почти 12 млрд рублей в 4 квартале прошлого года.

Авто-репост. Читать в блоге >>>

на всякий случай указываю, Rolls Royce автомобили не производит)

BearEater, опа! А че производит?

sMart-lab, Двигатели авиационные.

Вадим Джог, ответил по таймеру +1 месяц)) Credit Suisse повысил таргет по Русалу с $4HK до $4.90HK

Credit Suisse повысил таргет по Русалу с $4HK до $4.90HKCredit Suisse повысил целевую цену по акциям Русала до $4,90 гонконгских доллара.

Акции Русала на бирже в Гонконге стоят $5,66HK, что подразумевает потенциал падения 13% от прогнозной цены.

Авто-репост. Читать в блоге >>> 📉Индекс S&P500 совершил самое сильное 3-дневное снижение за 7 месяцев

📉Индекс S&P500 совершил самое сильное 3-дневное снижение за 7 месяцев

Американский рынок акций совершил максимальное снижение за последние 3 дня на фоне опасений, что растущая инфляция заставит ФРС раньше повысить процентные ставки. В среду после отчета о потребительских ценах США рынок упал на 2,1% — максимальное однодневное падение с 25 февраля.

Авто-репост. Читать в блоге >>> 📈Биток рухнул на 16% после твита Илона Маска об отказе продавать теслы за крипту

📈Биток рухнул на 16% после твита Илона Маска об отказе продавать теслы за крипту

Сегодня ночью курс BTC/USD упал на 16% сразу после сообщения о том, что Тесла отказывается продавать машины за биткоины, потому что «мы обеспокоены резко растущим использованием углеродного топлива при майнинге биткоина и транзакциях, особенно в угле». Также в сообщении отмечается, что «криптовалюта является хорошей идеей на многих уровнях и мы верим в многообещающее будущее, но не можем делать это ценой вреда окружающей среде… Мы также будем искать крипту, которая использует менее 1% энергии Биткоина».

01:06мск твит Маска: https://twitter.com/elonmusk/status/1392602041025843203

На CNBC посчитали, что твит Маска обошелся крипторынку снижением капитализации на $365 млрд.

Авто-репост. Читать в блоге >>> 📈Биток рухнул на 16% после твита Илона Маска об отказе продавать теслы за крипту

📈Биток рухнул на 16% после твита Илона Маска об отказе продавать теслы за крипту

Сегодня ночью курс BTC/USD упал на 16% сразу после сообщения о том, что Тесла отказывается продавать машины за биткоины, потому что «мы обеспокоены резко растущим использованием углеродного топлива при майнинге биткоина и транзакциях, особенно в угле». Также в сообщении отмечается, что «криптовалюта является хорошей идеей на многих уровнях и мы верим в многообещающее будущее, но не можем делать это ценой вреда окружающей среде… Мы также будем искать крипту, которая использует менее 1% энергии Биткоина».

01:06мск твит Маска: https://twitter.com/elonmusk/status/1392602041025843203

Авто-репост. Читать в блоге >>> Банк Санкт-Петербург не планирует конвертировать префы в обычку

Банк Санкт-Петербург не планирует конвертировать префы в обычку

Директор дирекции стратегического развития банка Санкт-Петербург Константин Носков сегодня сообщил Интерфаксу:Значительный рост котировок привилегированных акций банка «Санкт-Петербург» в последнее время связан с новизной инструмента и поиском рынком его справедливой стоимости, кредитная организация по-прежнему не планирует конвертировать «префы» в обычные акции или менять дивидендную политику по ним.

Акции БСП ап растут по 10% в день с 19 апреля, что вызвало соответствующие спекуляции на тему вероятной конвертации ао в ап.

В частности подобные версии высказывали участники форума акций Банка Санкт-Петербург.

Авто-репост. Читать в блоге >>> Хачатрян, продавший Fix Price на IPO, откупает акции обратно на Московской бирже

Хачатрян, продавший Fix Price на IPO, откупает акции обратно на Московской бирже

Сделка приобретения состоялась 7 мая на Московской бирже.

Было куплено 9657 акций по цене 690 рублей (6,6 млн руб)

И 270,711 акций по цене 695 рублей (188 млн руб).

Итого 194 млн рублей.

7 мая акции упали на 1%, 10 мая выросли на 2,5%.

Luncor Overseas S.A. принадлежит основателю Fix Price Артему Хачатряну, который сейчас является членом совета директоров, поэтому сделка подлежит обязательному раскрытию:

https://www.e-disclosure.ru/portal/event.aspx?EventId=qmAF3R0ViUm-CPWvYBnyA3A-B-B

Авто-репост. Читать в блоге >>> Dogecoin - валюта, созданная для донатов лично Илону Маску?

Dogecoin - валюта, созданная для донатов лично Илону Маску?

Гриогрий Исаев на своей странице в Facebook пишет интересные вещи по поводу Dogecoin:

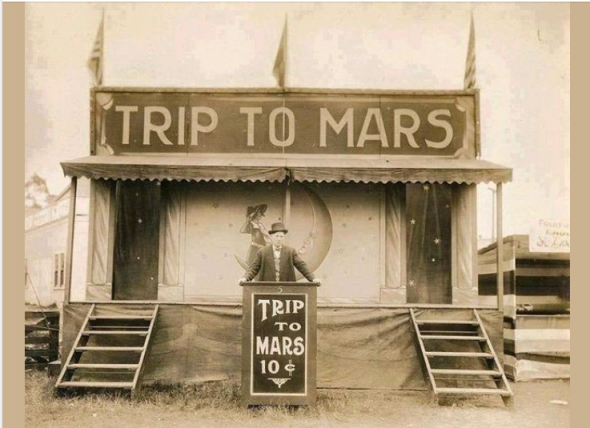

1910 год: 10 центов.

2021 год: 10 Доджкоинов.

P.S. Если вы думаете что это шутка. Где-то через месяц после того, как Маск первый раз упомянул доджкоин был создан один новый кошелек, в 2019 году. На данный момент этот кошелек на доджчейне аккумулировал уже порядка 25% всего доджкоина в обращении. Периодически он посылал инициированым сигналы — делал транзакции с объемами числовыми которые представляют из себя день рождения Маска (28/06/1971) и прочую его числовую эту пирдуху — 420, 69 и прочее. Возможно есть и другие кошельки. В общем додж это теперь способ донатить визионеру напрямую, минуя всякие там акции.

Авто-репост. Читать в блоге >>> 18 мая Банк Санкт-Петербург объявит о финансовых результатах по МСФО за 1 квартал 2021 года

18 мая Банк Санкт-Петербург объявит о финансовых результатах по МСФО за 1 квартал 2021 года

Конференц-звонок с инвесторами и аналитиками состоится 18 мая в 16:00 по московскому времени.

В конференц-звонке примут участие Станислав Филатов, вице-президент-финансовый директор, Константин Носков, вице-президент-директор Дирекции стратегического развития, и Руслан Васильев, Head of IR.

Онлайн-конференция проводится на онлайн-платформе ZOOM.

Всех участников просим предварительно зарегистрироваться по ссылке.

После регистрации каждому участнику будет направлена индивидуальная ссылка. Вебкаст будет доступен в записи по адресу: https://www.bspb.ru/investors/results/

Авто-репост. Читать в блоге >>> Дневной приток в золотой ETF составил максимальную величину с января

Дневной приток в золотой ETF составил максимальную величину с января

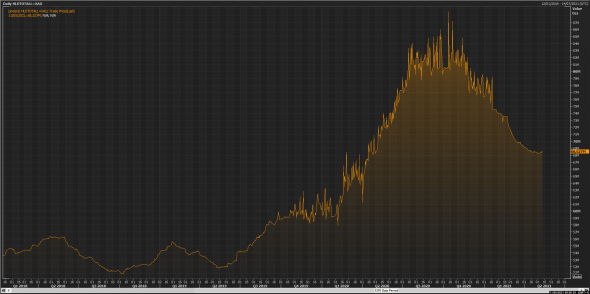

В пятницу объем самого крупного в мире держателя золота ETF SPDR Gold Trust увеличился на 6 тон — максимальный приток с середины января.

В пятницу цены на золото достигли максимума с 10 февраля ($1845/Oz).

Объемы золота, которые держит ETF SPDR Gold Trust:

Авто-репост. Читать в блоге >>> 📉Акции Сбербанка падают на 5% из-за дивидендного гепа.

📉Акции Сбербанка падают на 5% из-за дивидендного гепа.

Сегодня утром, по состоянию на 10:20мск, акции Сбербанка снижаются на 15 рублей или на 5%.

Вчера акции закрылись на рекордном максимуме 320 рублей за акцию.

Дивиденд Сбербанка составил 18,7 рублей, последний день с дивидендами акция торговалась вчера, 10 мая.

За вычетом налога, дивиденд составил 16,26 руб, таким образом снижение акций практически полностью на уровень дивидендов.

К отсечке чистая дивдоходность составила 5%.

Авто-репост. Читать в блоге >>> 📈Акции Тинькофф выросли сегодня на 7,6% и достигли нового рекорда

📈Акции Тинькофф выросли сегодня на 7,6% и достигли нового рекордаАкции Тинькофф выросли сегодня на 7,6% и достигли нового рекорда 4930 рублей за акцию.

Причин для роста не выявлено. Участники рынка подозревают, что акции банка растут в преддверии сильной отчетности, которая будет опубликована во вторник, 11 мая.

Авто-репост. Читать в блоге >>> Россети Урала - дивидендов не будет

Россети Урала - дивидендов не будет

Совет директоров Россети Урал рекомендовал не выплачивать дивиденды.

Дата годового собрания акционеров — 3 июня.

Отсечка для ГОСА — 9 мая.

Авто-репост. Читать в блоге >>>

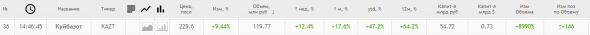

📈Акции КуйбышевАзот растут на 10% (ап+13.7%) на фоне разгона от РДВ

📈Акции КуйбышевАзот растут на 10% (ап+13.7%) на фоне разгона от РДВ

Телеграм канал РДВ (число подписчиков 142 тыс) сегодня к 15:00мск выпустил по меньшей мере 6 сообщений в которых утверждается, что:

👉справедливая цена акций 609 руб (потенциал 160%)

👉Фосагро может купить КуйбышевАзот с существенной премией (якобы со ссылкой на свой источник)

В результате манипуляции обыкновенные акции КуйбышевАзот к 14:46мск растут на 10%, привилегированные на 13,7%.

Внутри дня рост доходил до +28%.

Акции низколиквидны, оборот дневной по ним увеличился до 120 млн рублей, рост оборота составил 90 раз к предыдущему дню.

Авто-репост. Читать в блоге >>> 📉Акции Twitter рухнули на 12% на постмаркете на фоне замедления роста юзеров

📉Акции Twitter рухнули на 12% на постмаркете на фоне замедления роста юзеров

Twitter отчитался в четверг после закрытия рынка. Выручка и прибыль Twitter превысили ожидания аналитиков:1Q Rev. $1.04B, Est. $1.03B ||| 1Q Adj EPS 16c, Est. 14c

Тем не менее, инвесторов разочаровало снижение темпа роста новы пользователей.

+ 7 млн новых пользователей до 199 млн пользователей в день.

Рост составил всего 20%, в рамках предыдущего прогноза.

Кроме того, компания дала слабый прогноз по росту из-за эффекта высокой базы карантинного периода.

Прогноз по выручке на следующий квартал $0,98-1,08 млрд также разочаровал, поскольку инвесторы ждут $1.05 млрд.

Авто-репост. Читать в блоге >>>