А Дивы по этой папире когда?

РоманП., никогда не было, с чего бы им сейчас появляться?

Расим Касимов, ну тогда падение до 12р. Торгую на внебирже там компании без дивов торгуются в Р/Е=0.7-1.5. Почему бы Ашинскому МЗ столько не стоить?

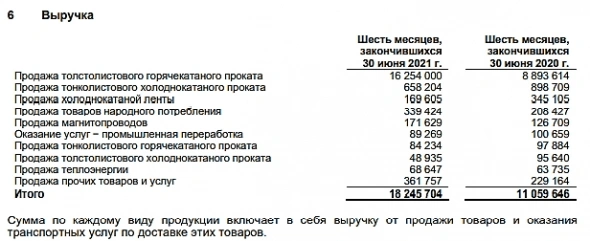

РоманП., за счет роста цены на сталь компания получила небывалую выручку за 1п 2021 года (и прибыль), непонятно почему до сих пор продолжается рост цены акций

Расим Касимов, у меня знакомый на заводе работает производят трубу для Газпрома. Так вот сейчас сложилась ситуация когда труба по поставке стоит дешевле чем стоимость листа из которой его делают! У Ашинского МЗ своей стали нет, покупная…

РоманП., допустим Вы правы. Откуда тогда такая феноменальная прибыль в первом полугодии, когда сталь уже пошла в рост? Выходит, где-то в Ваших рассуждениях ошибка. Посмотрим по результатам года, если они за 3 квартал не отчитываются (отчитываются ли?) что там с результатами.

Михаил, переоценка займа в Евро принесла неплохой плюс к прибыли. Металлопродукция тоже подорожала, но ФАС этим уже занялось.

РоманП., Вам уже писали ниже, что ebidta не зависит от переоценка долга, а она тоже растёт.

Так все таки они металлопродукцию в прибыль продают, а не ниже себестоимости, как Вы писали?

Давайте все же придерживаться хоть какой-то объективности.

Интересное ещё у Вас понимание бизнеса, что мол на внебирже раз какие-то компании торгуются за годовую прибыль, то Ашинский завод дорогой. Даже полностью частные компании никто никогда не продаст за годовую прибыль, если они не обречены на скорую погибель. Это просто абсурд. А перед нами стабильно прибыльная компания, кроме пары аномальные лет. Рекомендую разобраться с принципами справедливой оценки бизнеса.

Михаил, EBITDA не зависит от переоценки долга?! Что бл...! Тогда надо букв добавить в абревиатуру! А то там после before только проценты, налоги, износ и амортизация.