комментарии Константин Нечаев на форуме

-

Русал - перспективы роста. Технический и краткий фундаментальный анализ.

Русал - перспективы роста. Технический и краткий фундаментальный анализ.

Авто-репост. Читать в блоге >>> Технический и фундаментальный анализ OZON. Где подбирать и перспективы

Технический и фундаментальный анализ OZON. Где подбирать и перспективы

Авто-репост. Читать в блоге >>>

Добрый день.Как считаете, рынок разворачивается сегодня уже вниз, пора ли скидывать на время?

Павел, да — хвосты сильные вниз

FEES

Мне всегда интересно, кто в какой момент понимает, что пора открывать позицию по акции и принимает решение купить. В целом картинка сейчас достаточно оптимистическая, но период «отстаивания» в бумаге оказался достаточно длительным и для некоторых, уверен, изнурительным.

Кратко мои 2 сделки:

Каждый раз покупка была выше линии POC. Однако, покупки оказались не такими уж и радостными, когда мы увидели продолжение развития ситуации. В целом получилось, что деньги на длительный период были заморожены в позиции. Эффективность управления капиталом оставила желать лучшего.

Сегодня же ситуация сложилась, как мне кажется, более располагающая к открытию позиции LONG. Область отметил, где бы я открывал позицию (но в этот момент я уже был в неплохой позиции).

И, собственно, вопрос. Какие мысли и рекомендации для открытия позиций в данном конкретном случае? Как более качественно определить, что уже пора? )))) Уверен, что мои сделки не являются идеальными, а может быть даже далеки от идеала.

P. S. Все решения принимались БЕЗ учета какого либо новостного фона и фундаментального анализа. Только график и только цена.

Alex_owk,

Тут нет идеальной системы — как вверх прыгает бывает приходится входить и двигать стоп и так пару раз прежде чем пойдет.

Я стохастик и вильямс р использую

поэтому дешев

konstantin1919, начнем с того, что не дешев:)

вы внимательно читали?:)

Тимофей Мартынов,

так вы же вроде без активов втб 24 его проанализировали — или нет?)

konstantin1919, ооо Костя, тока счас тебя узнал!

зачем же не вы?:)

отчет МСФО, он консолидированный, учитывает все внутри группы

Тимофей Мартынов,

Я завтра посмотрю отчет подробнее

сейчас занят другим

Можно и на ты)

поэтому дешев

konstantin1919, начнем с того, что не дешев:)

вы внимательно читали?:)

Тимофей Мартынов,

так вы же вроде без активов втб 24 его проанализировали — или нет?)

Быстрый фундаментальный анализ отчета ВТБ за 2017 год. Интересные выводы

Коротко объясняю почему ВТБ не интересен и не стал интереснее после отличного отчета за 2017 год.

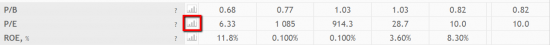

Заходим в таблицу фундаментального анализа ВТБ на смартлабе.

P/E=10, P/B=0.8, ROE=8,3%.

Тыкаем в P/E в иконку:

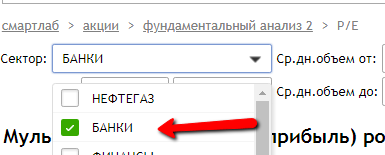

В открывшейся табличке выбираем банки:

Смотрим таблицу мультипликатора P/E для банков. Сразу скажу, что именно в этой табле у ВТБ к-т считается неверно, это мы исправим, ибо там не учитываются префы на 0,5 трлн в уставном капитале ВТБ. Но мы помним, что P/E у ВТБ=10 из предыдущей таблы, это больше чем у Сбербанка (P/E=7.7)!

Строим аналогичную таблицу для P/B. Тут у нас опять считается неверно из-за неучёта неторгуемых на мосбирже префов ВТБ. В принципе по этому к-ту ВТБ получается в 2 раза дешевле чем Сбер. Но давайте сравним качество капитала Сбера и ВТБ через их рентабельность (см. таблицу):

У Сбера активы в три раза рентабельнее чем у ВТБ: ROE = 24% против 8%.

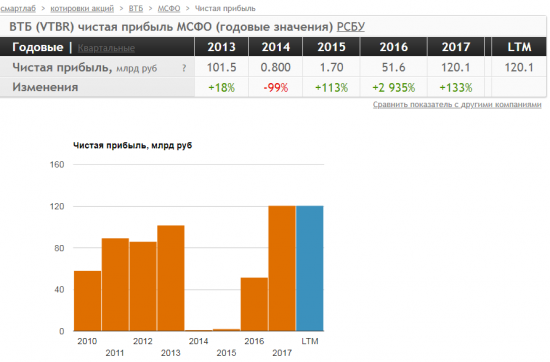

то есть мы видим, что ВТБ не особо то дешев. Дальше смотрим на чем прибыль ВТБ выросла в 2,4 раза:

Чистый процентный доход +45 млрд — хорошо

комисс доход +13 млрд — хорошо

создание резервов сократилось +40 млрд — хорошо

опер расходы +30 млрд — плохо

прочий доход +23 млрд — это что такое?

Начинаем разбираться.

Смотрим страницу 35 отчета МСФО.

В 2017 ВТБ записал в прибыль 39 млрд рублей доход от продажи ОФЗ, которыми был докапитализирован в 2015 году. То есть АСВ докапитализировал ВТБ бондами на 500 млрд, которые выросли в цене и дали 39 млрд рублей прибыли от продажи их. Это одноразовая халява, которую смело можно вычитать из прибыли и получить нормированную прибыль 2017 = 120-39=81 млрд. А это значит что нормированный P/E ВТБ равен уже не 10, а 15.

Второй момент. Неожиданный вывод:

Госбанки зарабатывают на снижении ставок ЦБ. Потому что они снижают ставки по депозитам быстрее чем ставки по кредитам, расширяя свою процентную маржу:

ср. ставка по кредитам снизилась с 9.9 до 9.4% на 0,5

ср. ставка по депо снизили на с 6.6 до 5.7 — на 0,9процентные расходы упали почти на 97 млрд — спасибо цбрф)

процентные доходы упали на 50 млрд руб

вот тебе +47 млрд прибыли

Почему госбанки снижают ставки по депозитам сильнее, чем по кредитам?

Потому что они занимают монопольное положение на рынке и пользуются маркером «государственный», что позволяет им занимать у населения с дисконтом.

Есть и третий любопытный момент. Истории с БОМП привели к тому, что к ВТБ привалило в 2017 году нереальное счастье:

+1,8 трлн рублей новых депозитов.

Из них 1,3 трлн — депозиты корпоративные.

Причём юрлица несут бабки в ВТБ, а ВТБ им режет ставку за год с 6,5% до 5,1%

Так и образуется растущий процентных доход.

Господа, сравните цифру: +1,8 трлн новых депозитов у ВТБ за год с:

Новые ИИС в 2017 у всех брокеров: +0,028 трлн руб.

Последний момент.

У ВТБ очень волатильна статья создание резервов. То есть у ВТБ много активов (в виде выданных кредитов) с сюрпризами, и хрен знает как их прогнозировать. По ним могут быть резкие списания на десятки миллиардов и это не поддается прогнозированию. А они напрямую отражаются на прибыли. Кроме того, мне лично не совсем понятна история с ВТБ девелопмент, по которому отражается убыток 37 млрд рублей. Там может я просто не понимаю тонкостей, может они доходы в какую-то другую статью записывают — не разобраться мне сходу.

Итак резюме:

- ВТБ не дешев

- ВТБ в 2017 черпнул одноразовой халявы, продав подорожавшие ОФЗ со времен своей докапитализации в 2015-м

- ВТБ черпнул халявы от снижения ставок ЦБ, расширив спред между депозитами и кредитами

- ВТБ черпнул халявы от падения БОМП в виде притока халявного депозитного фондирования на гигантские 1,8 трлн!

Кстати, кто-нить из экспертов, растолкуйте не дураку, что это за цифры:

Тимофей Мартынов,

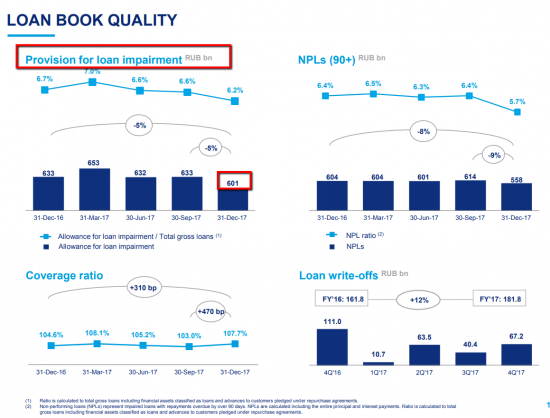

у ВТБ 558 млрд неработающих кредитов, соответственно, если там какие-то из них заработают на фоне восстановления экономики, это может опять-таки одноразово прибыль приподнять. Вот по ним расплатятся и прибыль вырастет и объединение банков + поста банк кончено. рентабельность втб — будет сбер догонять точно

поэтому дешев

Это нормально это рынок — эта коррекция вообще бычий сценарий не ломает

konstantin1919, куяссе коррекция! полпипса осталось падать до того уровня, откуда рост начался

Толик, еще половину вниз идти- вы что посомтрите на дневку — легли сейчас на поддержку продажи закончились

Вот теперь как раз полный порядок. Когда начался полный рост, я сначала опешил, думал что за хрень, наверное и вправду с дивидендами кинуть хотят. Потом брокеры подтянулись и давай обещать по 3, а то 4 копейки дивидендов. Сижу в шоке, и думаю, что делать! Хотел в 35-40% портфеля набрать к объявлению дивидендов, а тут хоть начинай избавляться от акций, херня какая та происходит. Не бывает, так!

Рынок это лохотрон и тут если дивиденды будут высокие, то до них акция не должна расти, а стрельнуть после объявления и я затариваться не спешил, по чуть чуть через ММ собираю себе.

И тут такое, резкий рос задолго до объявления, ну думаю нефть поднялась и в правительстве решили не выбивать денег с госкомпаний, кукл он ведь инсайдер и все знает раньше нас, вот и решил поднять цены и избавится от акций до объявления этой печальной новости и брокеры продажные шкуры с ним за одно, запели песню про десять копеек дивидендов!)

Сейчас хоть цена упала, и выясняется, что это была всего навсего спекуляции, акция упала, а значит наши пару копеек дивидендов будет, можно дальше продолжать накапливать и двигаться по раннее разработанному плану!)))

Удачных инвестиций господа!

Юрий Желудев, Это нормально это рынок — эта коррекция вообще бычий сценарий не ломает

Платить дивы займами, это хорошо или плохо. Для государства это безусловно очень хорошо. Так как благодаря инфраструктурной компании она может возвращать денежную массу с процентами. Для акционеров я думаю тоже не плохо. Так как они получают дивиденды, а лучше получить 8% сейчас, чем ждать баснословные прибыли неизвестно когда. Плюс, ФСК строит инфраструктуру, окупаемость которой должна рассчитываться затраты плюс проценты, плюс норма прибыли. Так что можно посмотреть и с другой стороны, дивиденды мы получаем с прибыли уже работающей инфраструктуры, а кредиты берутся на строящуюся, которая после ввода в эксплуатацию должна окупить свои затраты, проценты и дать еще прибыль. Так что с этой точки зрения это очень правильно, тем более на новые проекты берет кредиты ни одна ФСК, а на западе все новые стройки у предприятий идут только за кредитные средства.

Юрий Желудев,

Практически на 99% уверен чиновники врятли считать умеют и думаю ФСК не исключение -но согласен компания дешевая