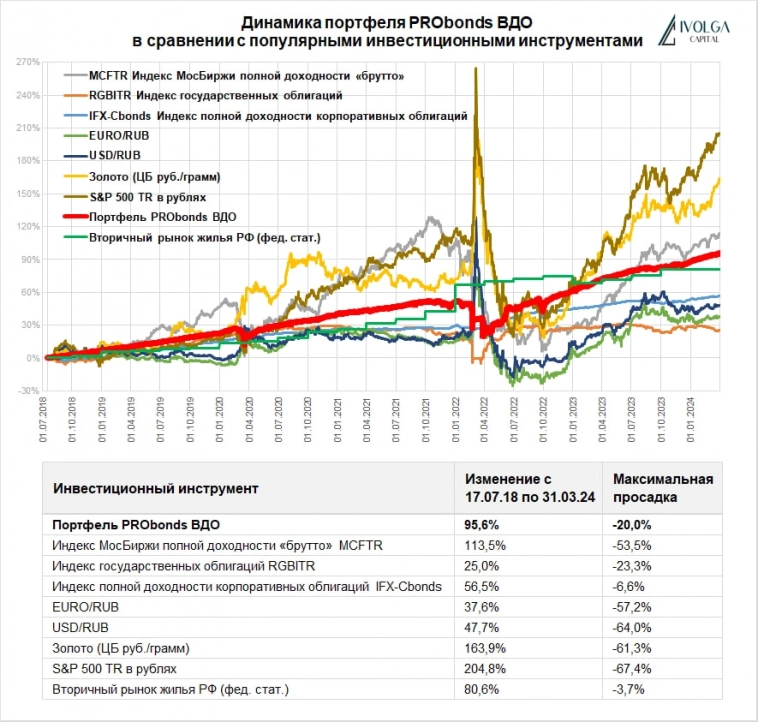

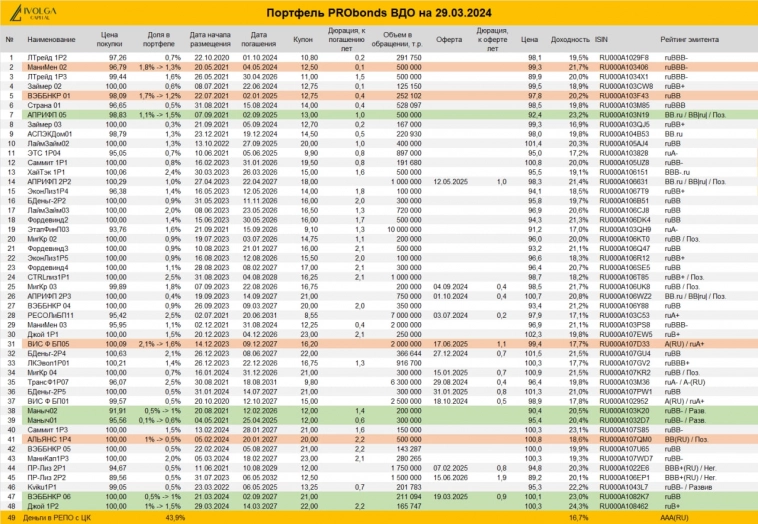

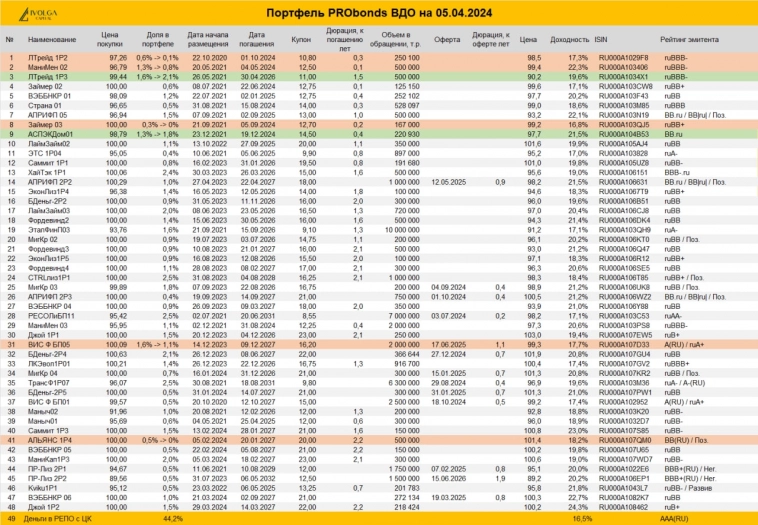

Сделки в портфеле PRObonds, как обычно бывает, в формате легкой оптимизации. Уменьшение или увеличение любой из указанных в таблице позиций — по 0,1% от активов за торговую сессию, начиная с сегодняшней.

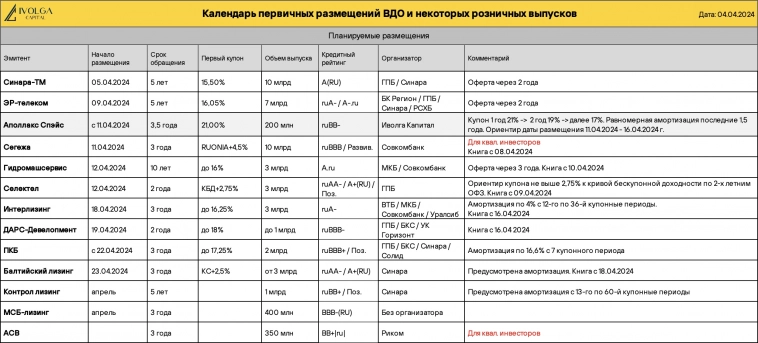

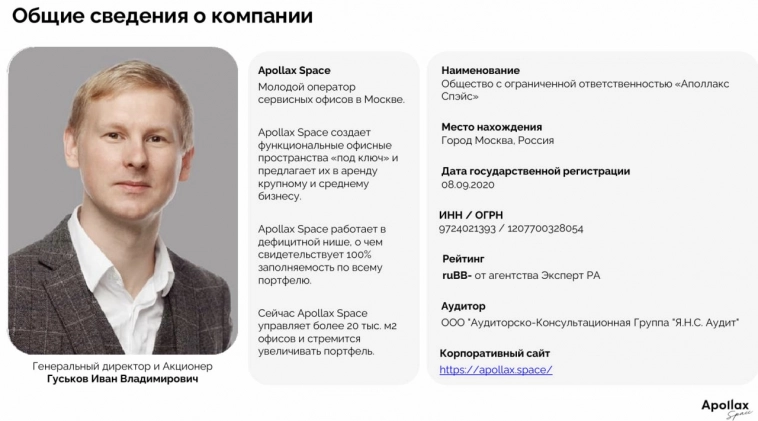

Кроме этого, в четверг 11 апреля в портфель должны добавиться облигации нового эмитента Аполлакс Спэйс, ruBB-, дюрация 2,2 года, YTM 21,2%. Ориентир доли покупки — 2-3% от активов. Уточним ближе или непосредственно в день размещения.

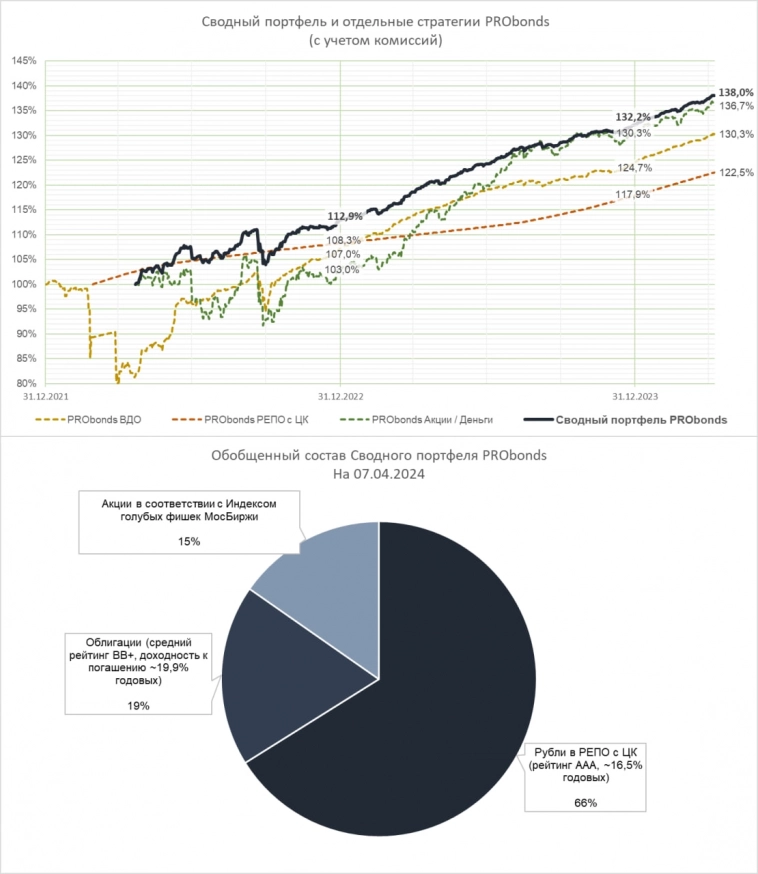

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтАвто-репост. Читать в блоге >>>