Диверсификация по типам активов дает если не плоды, то защиту.

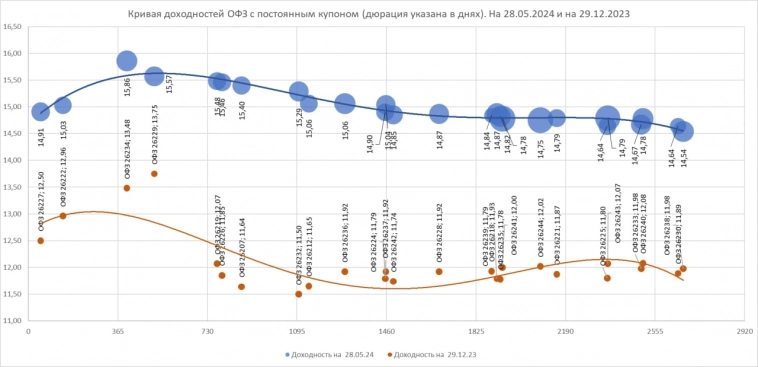

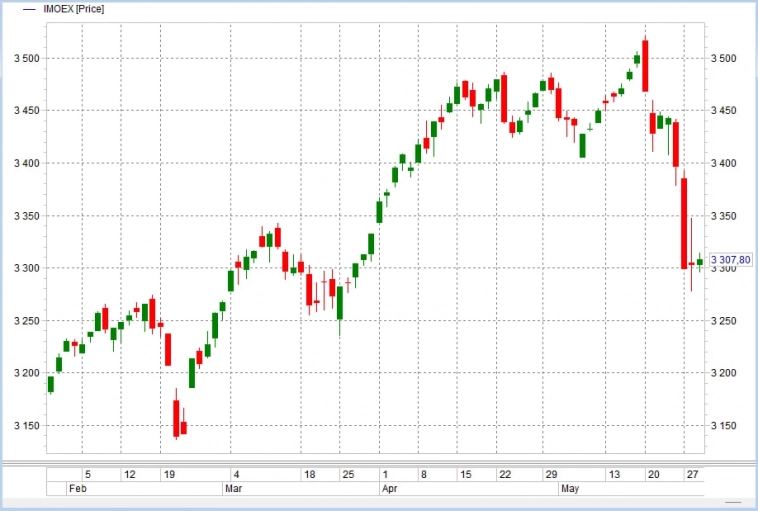

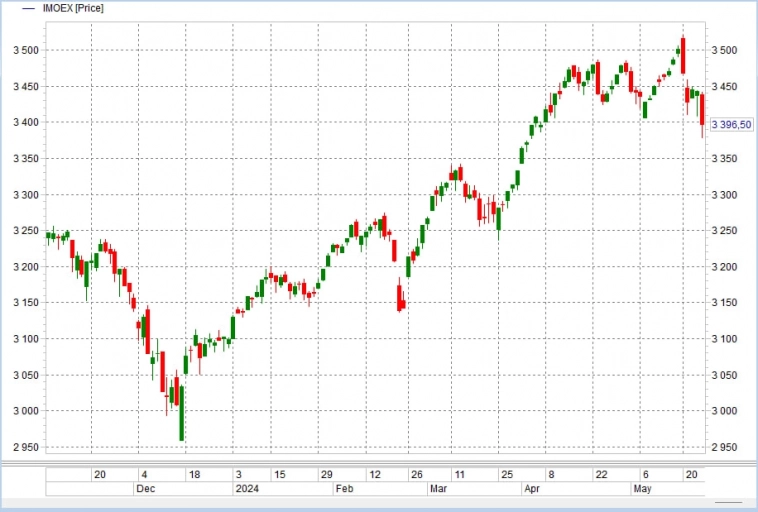

На российском фондовом рынке идеальный шторм: падают и акции, и облигации. И мы не склонны считать, что буря будет скоротечной.

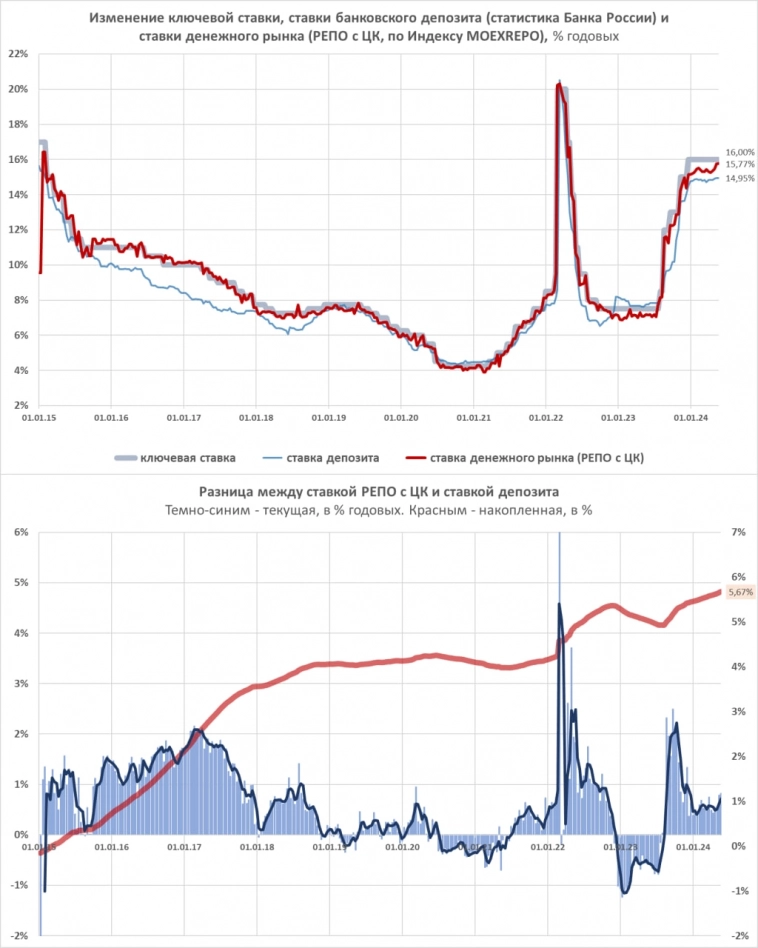

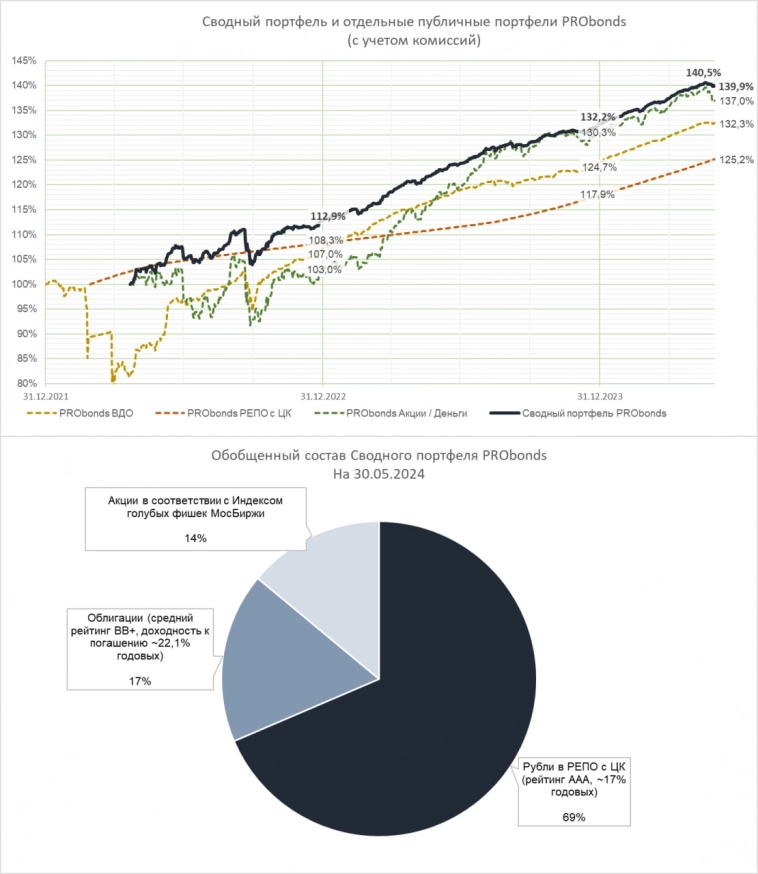

Просел и наш Сводный портфель PRObonds (состоит в равных долях из портфелей PRObonds ВДО, PRObonds Акции / Деньги, PRObonds РЕПО с ЦК, на практике реализован в стратегии доверительного управления ДУ Сводный портфель). Всего на 0,4% от максимума середины мая. Его доход за последние 12 месяцев сократился до 14,2%. В начале месяца это значение превышало 16%.

Стало чуть хуже, но и на фоне накопленного результата, и уж точно на фоне рынка малозаметно.

С другой стороны, если твои вложения стабильны, то падение рынков для тебя – возможность.

Мы бы не торопились с попытками ею воспользоваться. Однако падающих акций в портфеле сейчас всего 14% от активов, и эту долю при удачном стечении обстоятельств можно будет и удвоить.

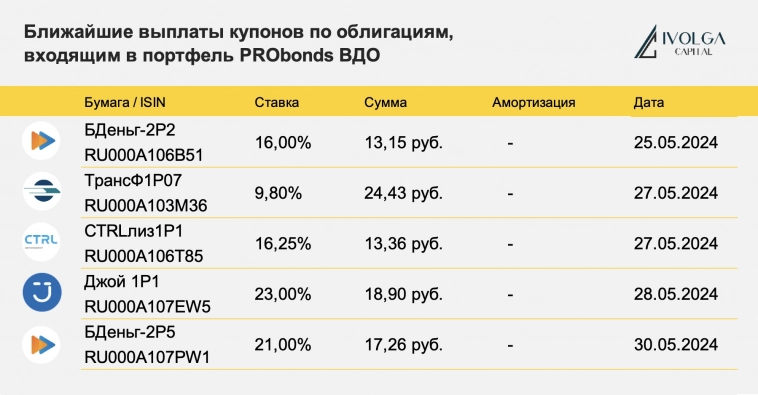

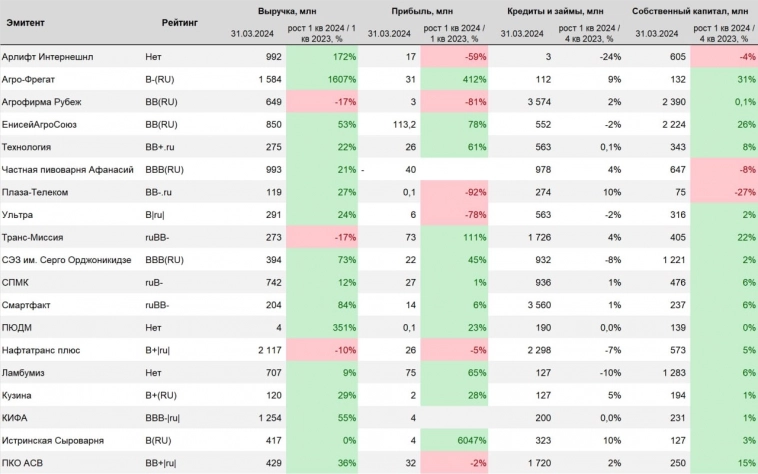

А входящие в портфель ВДО теперь имеют среднюю доходность к погашению 22,1%. 1,5 месяца назад она была ниже 20%. Сегмент уже стал интереснее для вложений. Хотя всё равно не торопимся с покупками.

Авто-репост. Читать в блоге >>>