0️⃣ Предпосылки и предположения (февральский текст будет перекликаться с январским)

• Средняя полученная доходность «на руки» всех портфелей доверительного управления в ИК Иволга Капитал – 13,8 – 15,7% годовых, в зависимости от стратегии.

• Предполагаем, российский фондовый рынок, облигации и акции, находится в начале долгосрочной тенденции роста. После паники, завершившейся в декабре.

• Исключение – ОФЗ. Мы с ними не работали и работать не готовы.

• Ожидаемо, имеем не только остановку в повышении ставок по банковским депозитам, но и некоторое их снижение. Что должно давать переток денег из банков на фондовый рынок. Речь уже о перетоке, а не об остановке притока в банки. Т.к. все видели не только падение, но и резкий рост рынка акций, т.к. доходности облигаций выше банковских, а их котировки уже почти 2 месяца не падают.

• И потому что инфляция, думается, перешла для монетарных властей в разряд угроз второго плана.

1️⃣ ВДО

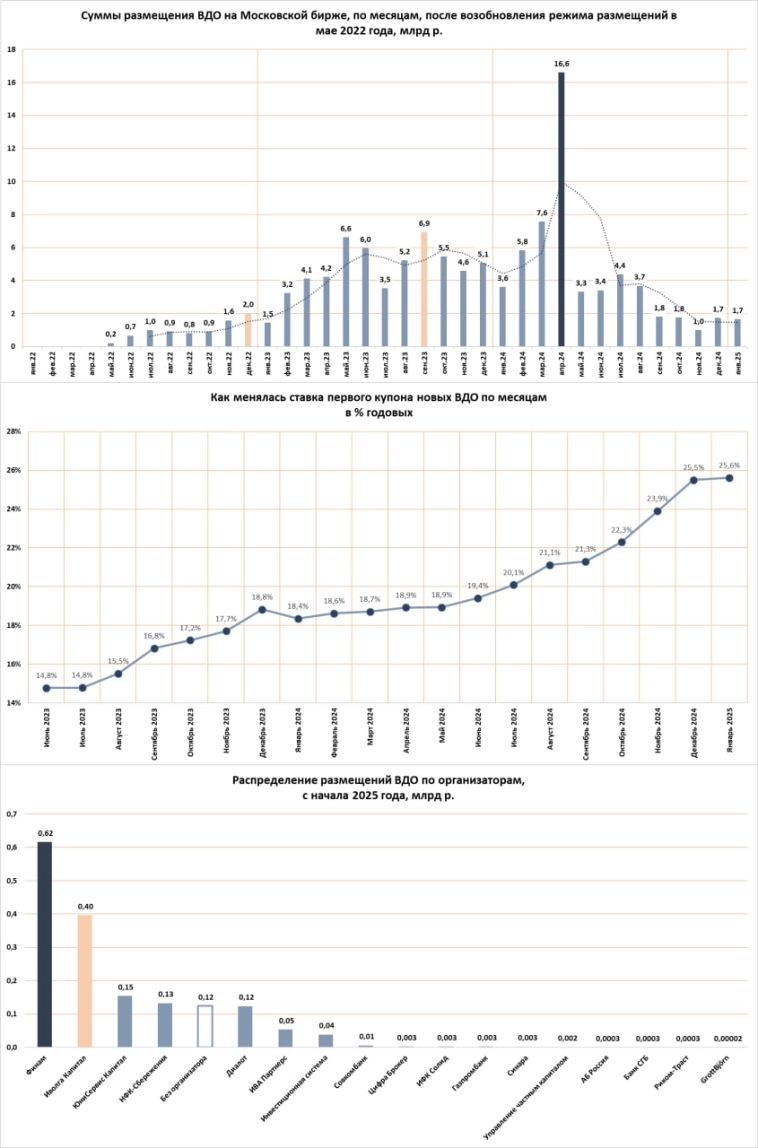

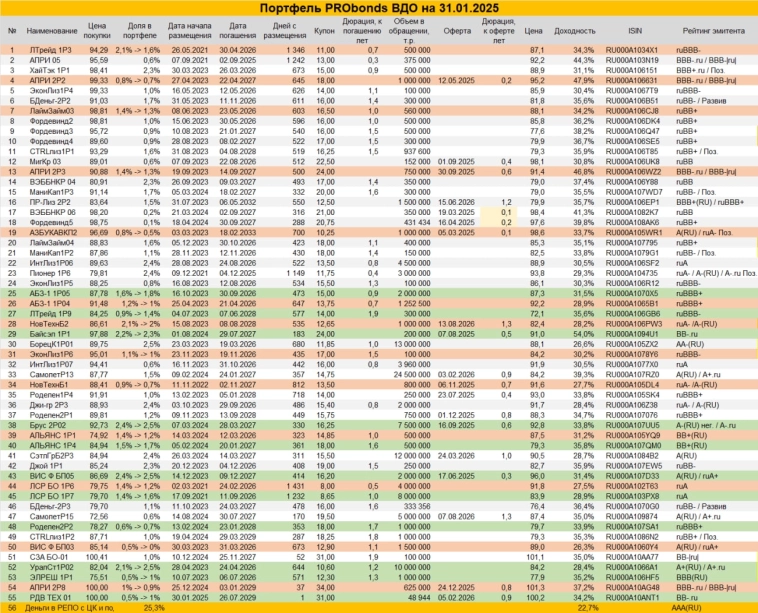

• Доходности снижались с середины декабря, с середины января, скорее, стабилизировались. Средняя доходность облигаций, входящих в наши портфели ВДО – 33% годовых к погашению / оферте. Она выше доходности размещения свободных денег примерно в 1,5 раза. Не рекордное, но высокое значение.

Авто-репост. Читать в блоге >>>