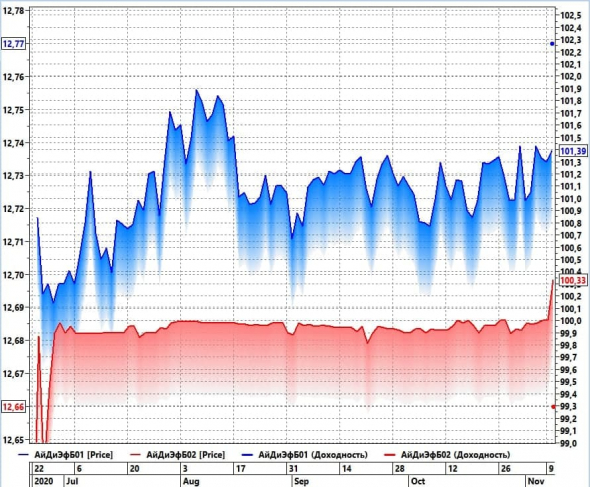

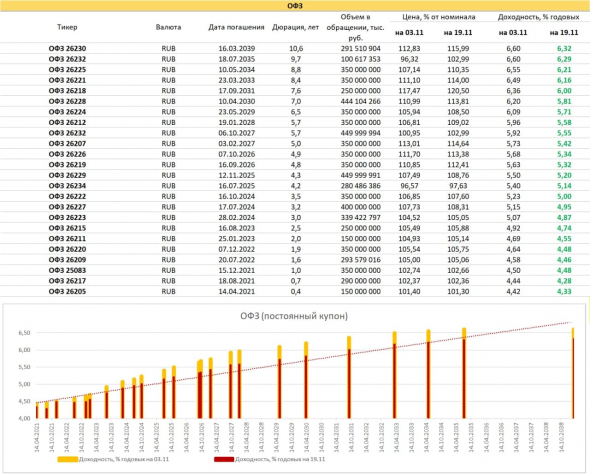

Банк России не исключает дальнейшего понижение ключевой ставки (сейчас 4,25%). Ставки депозитов, инфляция, доходности ОФЗ, фактически, исключают такую возможность. Вся кривая доходности ОФЗ дает премию к ключевой ставке. И даже заметный рост котировок госбумаг в ноябре расклада не изменил.

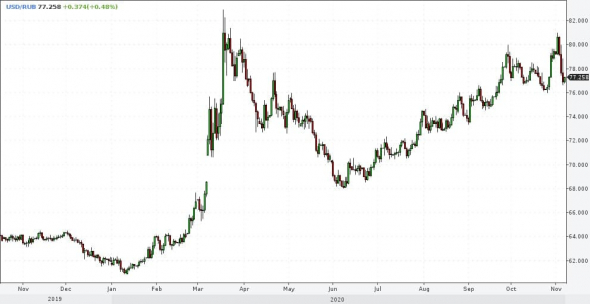

Что касается самого роста котировок, я и не ждал его, и не исключал (бумаги падали с апреля). Но дальше, похоже, будем иметь дело с их боковой динамикой, либо новой, но меньше предыдущей, коррекцией. Факторы давления – инфляция, которая пока не замедляется (уровень октября 3,99%), в дальнейшем еще и вероятное снижение иностранных фондовых рыков. Фактор поддержки – просевший рубль. Как бы ни складывались события, рубль слишком много потерял и становится более устойчивым. Что положительно для ОФЗ.

Баланс факторов должен стабилизировать доходности госбумаг. Игра на длинном конце сродни подбрасыванию монетки. Максимум предсказуемой доходности – 4,5-5% годовых на бумагах 2-х – 4-х лет до погашения.

Авто-репост. Читать в блоге >>>