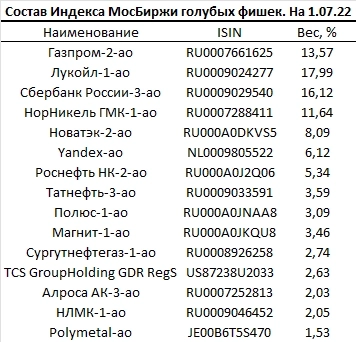

С первого июля в индекс входит 115 (156 в предыдущем составе) выпусков облигаций от 78 эмитентов, общий объём бумаг в обращении составляет 52.5 млрд рублей.

Наиболее представленные в индексе отрасли:

🏗 Строительство зданий — 22.3%

🚗 Лизинг и аренда — 14.1%

📦 Оптовая торговля — 7.1%

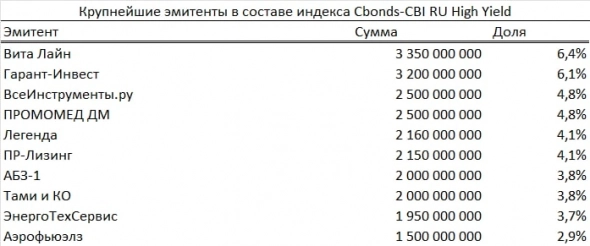

В сравнении с предыдущим составом индекса на несколько п. п. увеличилась концентрация на крупнейших эмитентах, сейчас на топ-10 эмитентов приходится 44.3% от объёма индекса.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Авто-репост. Читать в блоге >>>